2024年度(令和6年度)税制改正決定! 不動産売買に関する改正点をわかりやすく解説

税制改正とは、国や地方の財政状況や経済、社会の構造変化に対応するために毎年行われる税制の改正です。税制改正は、不動産売買にも決して無縁ではありません。2022年度税制改正では住宅ローン控除が大きく変わり、2023年度には、贈与や相続に関わる法令が大きく変わりました。

政府与党は23年12月、2024年度(令和6年度)税制改正大綱を決定。年明けの国会可決で成立する見込みです。

本記事では、2024年度税制改正の中でも不動産売買や不動産の所有に関する主な改正点を解説します。

2024年度(令和6年度)税制改正のスケジュールは?

「税制改正大綱」は、税制改正に先立って毎年12月中旬に「税制改正大綱」と呼ばれる改正の基本方針です。2024年度税制改正大綱は、23年12月14日決定。この大綱をもとに税制改正法案が作成され、翌1月以降の通常国会の審議を経て4月に改正法が施行されるという流れです。ただし、控除特例の延長など法改正を伴わないものについては、翌1月から変わる法令などもあります。

2024年度税制改正も例年通りに進めば、次のようなスケジュールになるものと考えられます。

- 2023年12月中旬:「2024年度税制改正大綱」公表

- 2024年始:税制改正案の審議

- 2024年3月頃まで:税制改正案の可決・成立

- 2024年4月:各種改正法が施行

2024年度税制改正の注目点!「子育て世帯」「若者夫婦世帯」は住宅ローン減税限度額据え置き

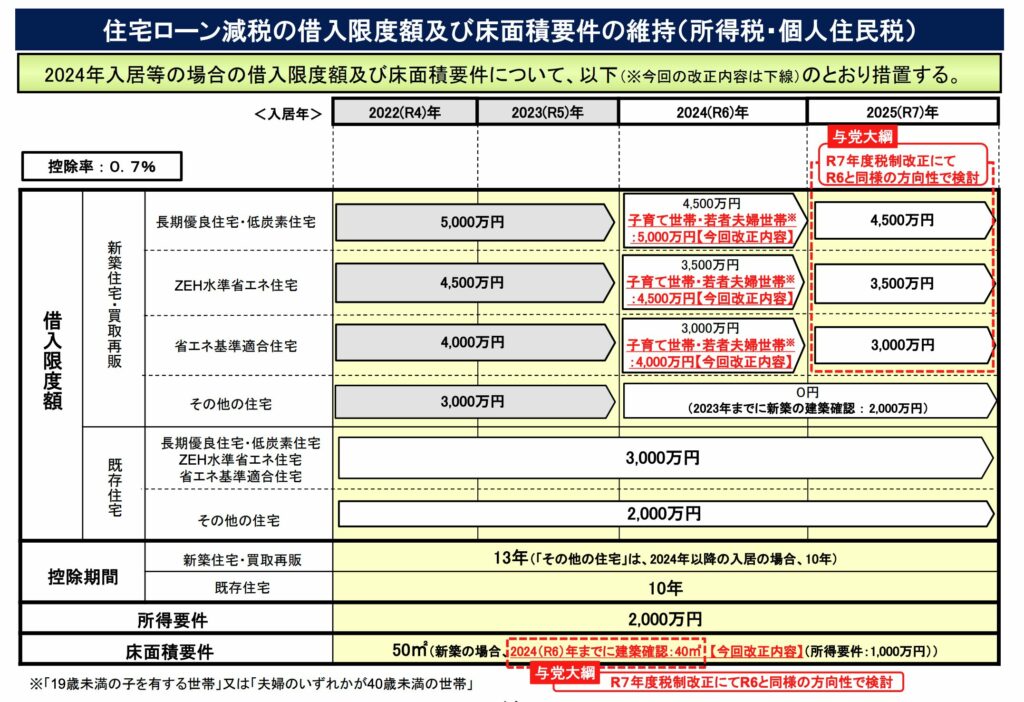

岸田首相は23年から「異次元の少子化対策」を政策に掲げていますが、2024年度税制改正でもその傾向が色濃く見られました。とくに大きな改正点は、住宅ローン減税の借入限度額の据え置きです。据え置かれるのは「子育て世帯」および「若者夫婦世帯」に限られます。

住宅ローン減税の借入限度額を据え置き

住宅ローン減税の新築住宅・買取再販住宅における借入限度額は、2024年から次のように引き下げられる予定でした。

- 長期優良住宅・低炭素住宅:5,000万円→4,500万円

- ZEH水準省エネ住宅:4,500万円→3,500万円

- 省エネ基準適合住宅:4,000万円→3,000万円

しかし、2024年度税制改正では「子育て世帯」および「若者夫婦世帯」に限り、23年の限度額が据え置きに。25年についても、2025年度税制改正で24年と同様の方向性で検討するとのことです。

「子育て世帯」「若者夫婦世帯」とは?

子育て世帯とは、19歳未満の子を有する世帯を指します。一方、若年夫婦世帯は、夫婦のいずれかが40歳未満の世帯です。若年夫婦世帯は、子の有無が問われません。

改正によって控除額はどれほど変わる?

住宅ローン減税は、年末の借入残高の0.7%が13年間(新築住宅・買取再販住宅)にわたって所得税と一部住民税から控除される制度です。しかし、借入限度額を超えて控除されることはありません。

2024年の借入限度額が23年の据え置きになることで、控除額にどれほどの差が生じるのでしょうか?ここでは、6,000万円の新築省エネ基準適合住宅を購入した場合を想定し比較します。

借入限度額が3,500万円の場合(24年に上限額引き下げ)

6,000万円の省エネ基準適合住宅を購入しても、年末の借入残高のうち3,500万円を超える部分は控除されないため、1年間の最大控除額は「3,500万円×0.7%=24.5万円」です。13年間、年末の借入残高が3,500万円を下回らなかった場合の最大総控除額は「24.5万円×13年=318.5万円」となります。

借入限度額が4,000万円の場合(23年の上限額据え置き)

年末の借入残高のうち4,000万円まで控除されるとなると、1年間の最大控除額は「4,500万円×0.7%=28万円」です。13年間、年末の借入残高が4,000万円を下回らなかった場合の最大総控除額は「31.5万円×13年=364万円」となります。

300万円以上差がつくことも!?

査定は比較することが重要!

最短わずか60秒の無料一括査定で、あなたのマンションを高く評価してくれる不動産会社にまとめて査定依頼。

2024年度税制改正で新設!子育て対応リフォームで所得税控除

控除・減税されるのは、住宅の購入だけではありません。次のようなリフォームを実施した場合には所得税が控除される特例があり、2024年度税制改正により適用期限が2年間延長されました。

- 耐震

- バリアフリー

- 省エネ

- 三世代同居

- 長期優良住宅化

さらに2024年度税制改正では、リフォームの対象が子育て世帯・若者夫婦世帯が実質する「子育てに対応した住宅へのリフォーム」まで拡大。子育てに対応した住宅へのリフォームとは、次のような改修です。

- 転落防止の手すりの設置

- 可動式間仕切り壁の設置

- 対面式キッチンへの交換

- 防音性の高い床への交換

控除額

中古住宅リフォームの控除制度いのける対象工事限度額および最大控除額は、上記のとおりです。2024年度税制改正で新設された子育て対応リフォームの対象工事限度額は、250万円。最大控除額は25万円です。

2024年度税制改正 不動産の売買・所有を後押しする主な改正点

2024年度税制改正では、次のように不動産の売買や所有を後押しする改正も見られました。

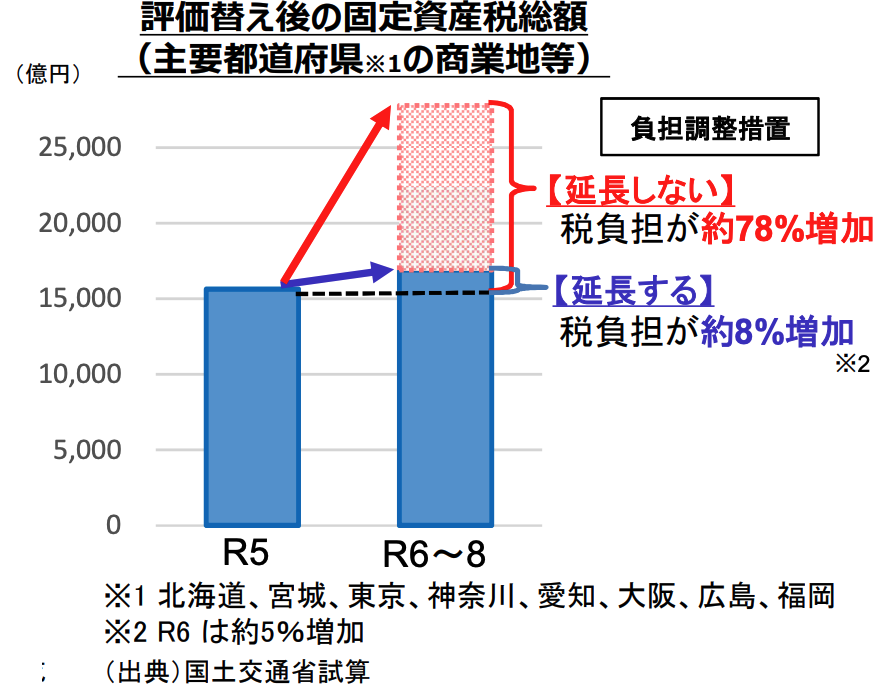

土地の固定資産税の「負担調整措置」延長

近年は全国的に地価が上昇傾向にありますが、現在は固定資産税の課税標準額の「負担調整措置」が取られています。同措置は2024年3月31日までの時限立法ですが、2024年度税制改正によって3年間延長します。

2024年は、固定資産税の評価替えの年にあたります。評価替えとは、3年に一度、資産価格の変動に対応し、固定資産税評価額を適正な価格に見直す作業です。同措置が延長になることで、急激に固定資産税が上がることが避けられます。

不動産取得税・登録免許税・印紙税の特例措置延長

不動産や土地を購入する際には、不動産取得税や登録免許税、印紙税などさまざまな税金が課されます。また、所有中には固定資産税が課されます。これらの税金は時限立法により減税する特例措置が設けられていますが、2024年度税制改正により期限切れを目前とする次の特例の延長が決まりました。

- 不動産売買契約書・工事請負契約書に貼付する印紙税の軽減措置

- 住宅の所有権保存・移転、所有権設定登記にかかる登録免許税の軽減措置

- 新築住宅の固定資産税を一定期間減額

「2024年度税制改正」まとめ

2024年度税制改正は「子育て支援」の傾向が色濃く見られました。住宅ローン減税の借入限度額が縮小する予定でしたが、子育て世帯および若者夫婦世帯に限り23年の限度額が据え置かれ、この措置は25年いっぱい続く見込みです。

子育て世帯のみならず、固定資産税や不動産取得税など不動産の売買・所有に課される税金の減税措置の延長も決まっています。2024年も、マイホームを取得する方々の税制優遇は引き続き手厚いものとなりそうです。