2023(令和5)年度税制改正を解説!「NISA」「贈与」「相続」はどう変わった?

2022年12月16日、2023(令和5)年度税制改正大綱が公表されました。注目されていたNISAは、大幅拡充。その他、相続税や贈与税など、資産形成や不動産売買に関わることも少なからず改正されています。

本記事では、2023(令和5)年度税制改正で注目すべき5つのポイントを解説します。

2023年度税制改正注目ポイント1.NISAの抜本的拡充と恒久化

NISAとは、個人の資産運用を後押しし、家計の資産を「貯蓄」から「投資」に振り分けることを目的とした制度です。これまで投資枠や投資可能期間は限定的でしたが、2023年度税制改正により拡充および恒久化されました。

改正前

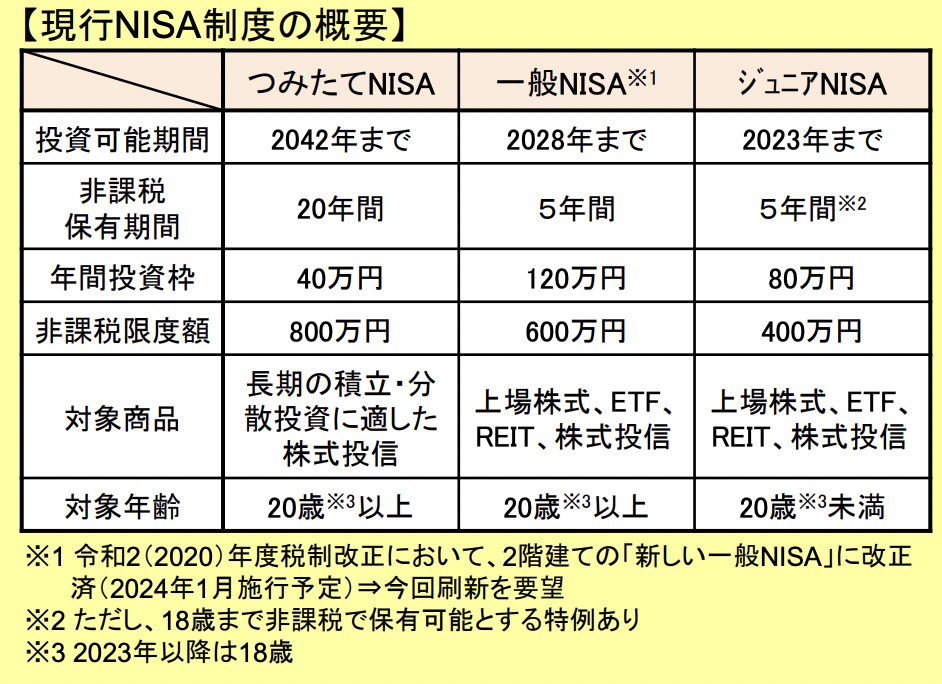

NISAには、次の3つの種類があります。

- 一般NISA:株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できる

- つみたてNISA:一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できる

- ジュニアNISA:株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できる

それぞれ投資可能な期間や限度額、非課税保有期間などが異なり、現行の制度は煩雑かつ有限であることが課題となっていました。

改正点1.恒久化

これまでNISAの非課税保有期間には上限がありましたが、改正により期間は撤廃に。非課税保有期間は「無期限」となりました。恒久化になるのは、2024年1月1日以降です。

改正点2.「新NISA」の創設

これまでNISAは「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類でしたが、かねてからジュニアNISAについては2023年末で終了することが決まっています。

加えて、2023年度税制改正により一般NISAとつみたてNISAを1つにまとめ「つみたて投資枠」と「成長投資枠」が設けられることとなりました。それぞれの年間投資上限額は、次の通りです。

- つみたて投資枠:120万円

- 成長投資枠:240万円

つみたて投資枠と成長投資枠は併用可能のため、年間最大360万円まで投資できます。ただし、生涯非課税額には1,800万円(内、成長投資枠1,200万円)の上限があります。

| つみたてNISA | 一般NISA | 「新NISA」 | |

| 投資可能期間 | 2042年まで | 2028年まで | 恒久化 |

| 非課税保有期間 | 20年間 | 5年間 | 無期限化 |

| 年間投資枠 | 40万円 | 120万円 | つみたて投資枠 120万円 成長投資枠 240万円 |

| 非課税限度額 | 800万円 | 600万円 | 計1,800万円 |

2023年度税制改正注目ポイント2.贈与税の暦年課税と相続時精算課税制度の見直し

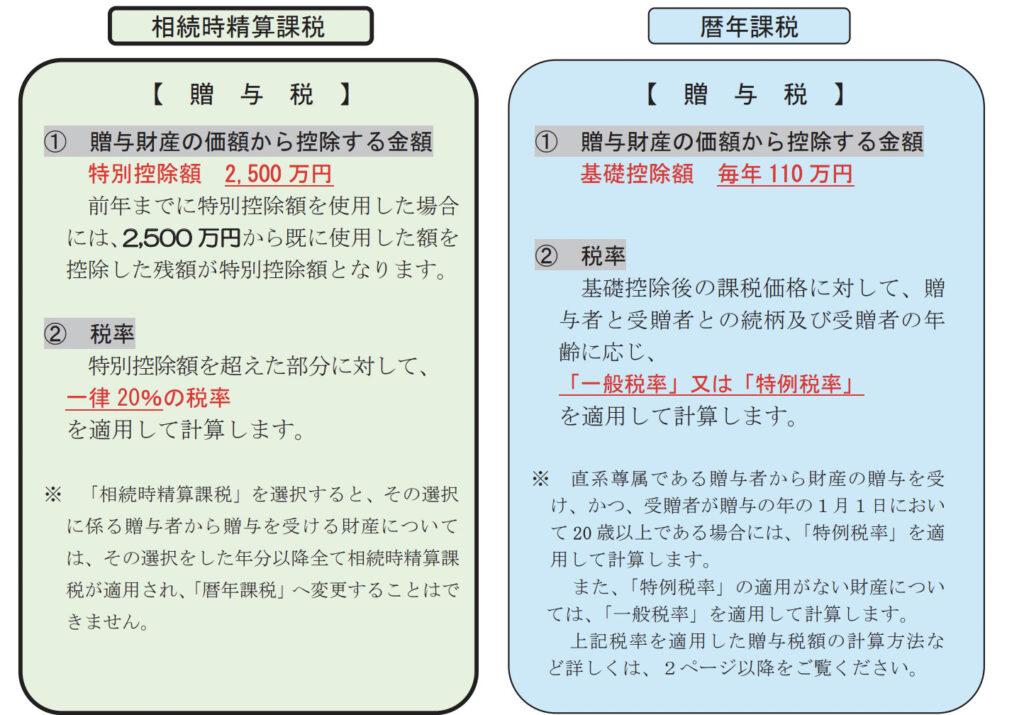

親や祖父母から子や孫に財産を受け継ぐには「贈与」あるいは「相続」が必要です。いずれも制度の内容が煩雑かつ非課税枠や控除制度の利用に際して特別な手続きが必要であったことから、スムーズな財産の継承の障害となっていました。

このような状況に鑑み、2023年度税制改正によって贈与税の「暦年課税」と「相続時精算課税」の制度が見直されました。

改正前

一定の資産を相続した相続人は、相続税を納税しなければなりません。基礎控除額は、3,000万円+(600万円×法定相続人の数)。たとえば、配偶者と子2人が相続人の場合の基礎控除額は4,800万円となります。

相続税の対象となる財産から基礎控除を除いた金額が課税遺産総額となり、以下の税率および控除額で相続税を算出します。

| 法定相続分に応じた取得金額 | 税率 | 控除額(万円) |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 1,000万円超3,000万円以下 | 15% | 50 |

| 3,000万円超5,000万円以下 | 20% | 200 |

| 5,000万円超1億円以下 | 30% | 700 |

| 1億円超2億円以下 | 40% | 1,700 |

| 2億円超3億円以下 | 45% | 2,700 |

| 3億円超6億円以下 | 50% | 4,200 |

| 6億円超 | 55% | 7,200 |

生前贈与は、主に相続税の節税目的で行われます。親族間であっても、一定の資産を贈与した場合には贈与税が課税されますが、1年間に受け取った財産が110万円未満であれば非課税です。ただし、相続開始前「3年」の間の贈与に関しては相続財産に加算されます。

また、60歳以上の親や祖父母から20歳以上の子や孫に贈与する場合に「相続時精算課税」を選択することで、2,500万円以下まで贈与税が非課税となります。

改正点1.相続税に加算する生前贈与の期間が延長

従来制度では、相続開始前の「3年」の間の贈与に関して相続財産に加算されていました。しかし、2023年度税制改正によりこの期間が「7年」に延長します。ただし、相続開始前の3年以内に贈与によって取得した財産以外については、100万円を控除した残額が対象となります。

この改正により、いわゆる「駆け込み贈与」を防ぎ、より早い段階からの財産継承が期待されます。

改正点2.相続時精算課税制度の簡略化

現行制度では、相続時精算課税制度の適用を受けるには「相続時精算課税選択届出書」の届出が必要です。これまでは贈与を受けるたびに確定申告が必要でしたが、2023年度税制改正によって年間110万円までの贈与であれば確定申告は不要となります。

いずれの改正も、2024年1月1日以後に贈与により取得する財産にかかる相続税・贈与税から適用されます。

2023年度税制改正注目ポイント3.「住宅資金の贈与税非課税枠」は2023年に終了か

親や祖父母などの直系尊属からの贈与についても、基本的には贈与税が課せられます。しかし、次の3つの資金の贈与には非課税枠が設けられています。

- 教育資金

- 結婚・子育て資金

- 住宅取得資金

この3つの資金贈与のうち「①教育資金」「②結婚・子育て資金」については2023年度税制改正によって延長が決まりましたが「③住宅資金」は延長がなく2023年12月31日で終了する見込みです。

なお、これまで教育資金、結婚・子育て資金の贈与に際しては、子や孫が対象の年齢を超えても特別税率で贈与税が課税されていましたが、改正後は一般税率で課税されることが決まっています。この改正は、2023年4月1日以後に支払われる資金から適用されます。

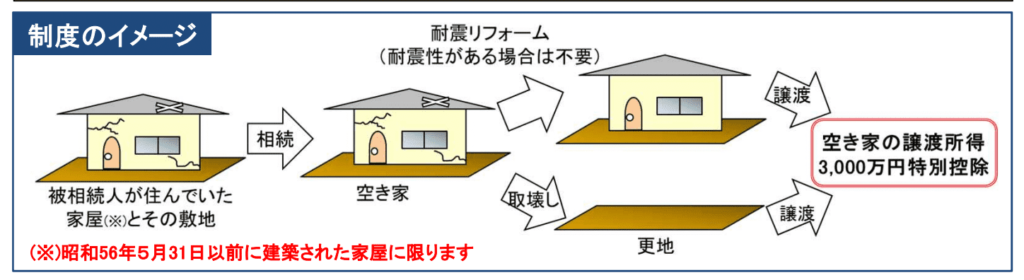

2023年度税制改正注目ポイント4.「相続空き家の3,000万円特別控除」対象拡大

相続した空き家の売却益(=譲渡所得)を控除できる「相続空き家の3,000万円特別控除」は、2023年度税制改正によって対象が拡大しました。

改正前

従来まで、同制度の対象は以下の通りでした。

- 昭和56年5月31日以前に建築された家屋

- 上記家屋を解体あるいは耐震リフォームしたうえで売却

上記の家屋に相続開始時点で居住者がいなかった、あるいは老人ホームに入所するなど特定の事由によって相続前に亡くなった人が居住していなかった場合に、譲渡所得が最大3,000万円まで控除されるのが「相続空き家の3,000万円特別控除」です。

改正点:買主が除去・耐震改修をした場合も対象に

改正前は売却前に解体あるいは耐震改修をする必要がありましたが、この点が売却後に買主が同様に解体あるいは耐震改修をした場合にも同制度の対象となります。ただし、買主による解体あるいは耐震改修は売却した年の翌年2月15日までに実施しなければなりません。

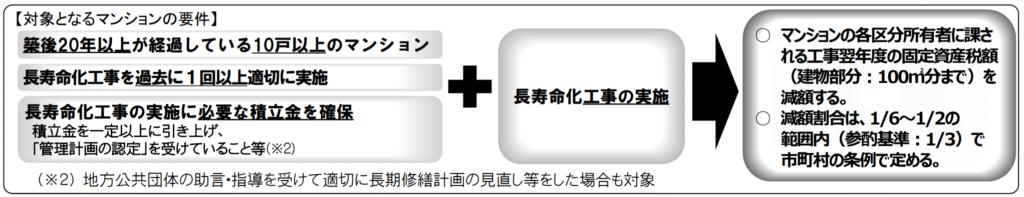

2023年度税制改正注目ポイント5.中古マンション固定資産税減額の特例措置創設

昨今、高経年のマンションが増加しており、大規模修繕が適切に行われていないマンションが増加していることが問題になっています。

大規模修繕が行われない理由は、修繕積立金不足や住人の意識によるもの。このような状況に鑑み、2023年度税制改正では、長寿命化に資する大規模修繕工事を行なったマンションに対し、工事翌年の建物部分の固定資産税を1/6〜1/2まで減額する措置が講じられることになりました。減税割合は、市町村の条例で定められます。

対象となるマンションの要件は、以下の通りです。

- 築後20年以上が経過している10戸以上のマンション

- 長寿命化工事を過去に1回以上適切に実施

- 長寿命化工事の実施に必要な積立金を確保

この特例は、2023年4月1日から2年間の措置です。

\ マンション売却の一括査定はこちら /

「2023年度税制改正」まとめ

2023年度税制改正の注目ポイントは、次の5つです。

- NISAの抜本的拡充と恒久化

- 贈与税の暦年課税と相続時精算課税制度の見直し

- 住宅資金の贈与税非課税措置は延長なしで2023年末に終了の見込み

- 「相続空き家の3,000万円特別控除」対象拡大

- 中古マンション固定資産税減額の特例措置創設

いずれも、資産形成や不動産売買のタイミング、住まいの維持・管理に影響する改正です。とくに今回の改正は「相続」や「贈与」に大きな影響を与えるものだといえます。不動産を活用した相続対策、あるいは相続後の不動産の処分を検討している方は、信頼できる不動産会社に税制改正の影響も含めて相談することをおすすめします。

-300x173.png)

-300x173.png)