Withコロナ時代に考える!これからの住宅ローンの選び方

緊急事態宣言が明けて1ヶ月以上が経過しましたが、ここ数日、東京を中心に新型コロナウィルスの感染者が増加傾向にあります。日常の生活でも変化を感じる昨今ですが、これから住まいの購入を検討されている方は、気になることが多いのではないでしょうか?

住まい選びもさることながら、不動産購入で大事なのは「住宅ローン」の選択です。

・変動金利?固定金利?

・金利が低い今が買い時?

・これからの金利はどうなる?

本記事では、上記のようなことで悩んでいる方に向け、Withコロナ時代の賢い住宅ローンの選び方を解説していきます。

【2020年7月】住宅ローン金利

■フラット35(全期間固定金利)

| 返済期間 | 15~20年 | 21~35年 |

|---|---|---|

| 金利の範囲 | 年1.230~1.990% | 年1.300~2.060% |

| 最頻金利 | 年1.230% | 年1.300% |

■変動金利

| りそな銀行 | 0.470%~ |

|---|---|

| 三井住友銀行 | 0.475%~ |

| ジャパンネット銀行 | 0.380%~ |

6月と比較して変動金利の値にほぼ変化は見られませんでしたが、フラット35の金利は3ヶ月振りに上昇に転じています。

Withコロナ時代は金利の安い「変動金利」を選ぶべき?

金利タイプ別利用状況は、「変動型」の利用割合が59.0%(前回調査(18年10月~19年3月調査)比1.3ポイント減)と減少。「全期間固定型」も14.3%(同0.3ポイント減)と微減したが、「固定期間選択型」は26.7%(同1.6ポイント増)と増加した。

(引用:R.E.port)

住宅金融支援機構の2020年3月の調査(調査対象は2019年4月~9月に住宅ローンを借り入れた全国の20~60歳未満)によれば、住宅ローン利用者の約6割は「変動型」を選択しているようです。

固定金利と比較して、1%前後低い水準で推移している変動金利。たしかに、借り入れ当初の返済額は抑えられますが、借入期間中に金利が変動することを忘れてはいけません。

変動型の住宅ローンを借り入れるときの注意点

金利が変動するタイプの住宅ローンの多くは、半年に一度金利が見直されます。ただ返済額が5年間変わらない「5年ルール」や、返済額が見直されたとしても125%までにしか上昇しないという「125%ルール」の存在により、急激に返済額が上がることはありません。

とはいえ、逆にいえば5年ごとにそれまでの125%の返済額になっていく可能性はあるということ。また、急激な金利上昇があった場合には、返済額が変わらないとしても返済額のうちの元本返済の割合が下がり、なかなか元本が減らないという状況になってしまう可能性もあります。さらに、利息割合が一定額以上に達し、返済額を上回るようになってしまうと「未払い利息」が発生する恐れもあるのです。

アフターコロナに住宅ローン金利はどう推移する?

・金利が変わる心配はないけど、変動型より高い固定金利

・金利が低くて魅力的だけど、ちょっと将来が不安な変動金利

このように、変動金利も固定金利も一長一短で悩んでしまいますよね。

住宅ローン選択の「正解」は、「今」は誰にもわからないというのが事実。どんな専門家であっても、「この住宅ローンがあなたにとって間違いなく適しています。」と言い切ることはできませんし、もしそう言ってくる専門家がいればその人は専門家とはいえません。住宅ローンは、「予測」を立て、ご自身の意向を踏まえ、相対的に選択する必要があるのです。

ここで、これから住宅ローンを選択しようとしている方に向け、固定金利と変動金利の仕組みについて解説していきます。ローン選択の1つの“参考”になれば幸いです。

変動型住宅ローンの金利が決まる仕組み

変動金利の金利水準は、「短期プライムレート」が基準となるのが原則です。

短期プライムレートとは、簡単にいえば金融機関が短期の貸し出しで基準とする金利。そしてこの短期プライムレートは、「無担保コールレート(オーバーナイト物)」という金融機関間での貸し借りに適用されるレートに基づきます。無担保コールレートは、日銀の政策金利に基づいて変動するものですので、結果的に、住宅ローンの変動金利は日銀の金融政策に、しいては景気の影響を受けて推移するということです。

固定型住宅ローンの金利が決まる仕組み

一方で、固定型住宅ローンの金利は、「10年国債」のレートに基づきます。国債は投資家たちによる“市場”で取引されるため、市場の動きが金利水準に影響するといえるでしょう。とはいえ、市場の動きは、金融政策の影響を大きく受けるもの。よって固定型の金利推移もまた、金融緩和・引締めの影響が大きいのです。

ただし、日銀による政策が影響する変動型の金利と、市場の動きがダイレクトに影響する固定型の金利では、固定型の金利の方が変動型より先に動くというのが基本的な考え方です。

金融緩和政策の行方は?

2020年7月現在の金利は、過去に例を見ないほどの低水準で推移しています。これは日銀による「マイナス金利付き量的・質的金融緩和」いわゆる、“異次元な金融緩和政策”の影響が大きいといえるでしょう。

つまり、今後の金利水準は、金融緩和政策の行方に大きな影響を受けるのです。

そもそも金融緩和政策の目的は、景気回復にあります。景気がよくなれば引締めに、景気が悪くなれば緩和に転じるというのが、金融政策の原則です。具体的に、今の金融緩和政策では、「消費者物価上昇率2%」を目標に定めています。

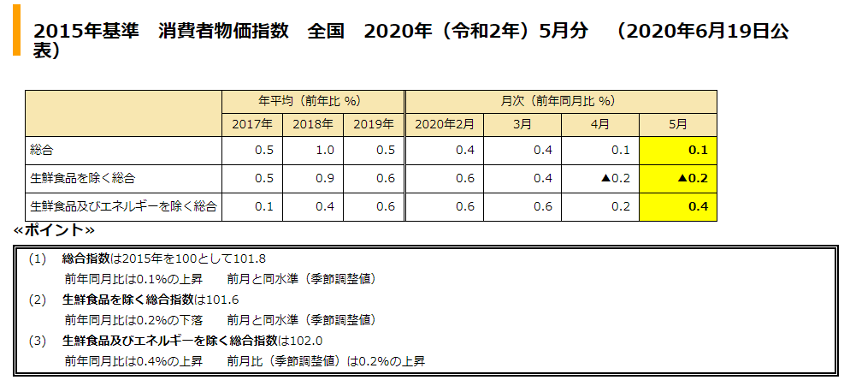

(出典:総務省統計局)

総務省による最新の発表によれば、消費者物価指数は上記の通り。

「2%」には程遠いと言わざるを得ません。さらに、コロナによる経済への影響が本格化してくると見られる今、日銀は大幅な政策転換を取ることはできないというのが大方の見方です。現に、日銀の黒田総裁は、6月16日の金融政策決定会合において「21年度であれ、22年度であれ、金利を引き上げる状況には遠い」との発言をしています。

先述通り、この先のことを断定することはできません。しかし、「現状」と「住宅ローンの仕組み」は揺るがないものです。いずれも十分把握した上で、予測し、家族で話し合い、十分検討して住宅ローンを選択するようにしましょう。

まとめ

コロナ禍では、収入が減少し、住宅ローンの返済が厳しくなってしまった方が急増しています。先行き不透明なこのご時世に、住宅ローンという長期で、高額な借り入れをすることに悩んでしまう方もいらっしゃるでしょう。住宅ローンは、最終的にはご自身で決定するものです。しかしその過程では、不動産担当者やFP、住宅ローンアドバイザーなどの専門家を積極的に頼ってみましょう。