【2025年最新】シングルマザーのマイホーム購入の極意!補助金・住宅ローン控除を徹底解説

「シングルマザーだから、マイホームは難しいかも…」

そんなふうに、最初からあきらめていませんか?

実は、収入に不安がある方でも、制度やローンを上手に活用すれば、マイホーム購入は決して夢ではありません。

国や自治体による補助金や、子育て世帯向けの住宅支援制度も年々充実してきており、環境さえ整えば、母子家庭でも住宅ローンを組んで家を購入することが十分可能です。

この記事では、シングルマザーが住宅購入を検討する際の資金計画や審査のポイント、活用できる支援制度、最新の住宅ローン控除、購入手続きの流れ、そして購入後の家計設計まで、知っておきたい情報をまるごと解説しています。

これからマイホーム購入を目指すうえで、検討材料のひとつとして、ぜひ参考にしてみてください。

シングルマザーが住宅購入時に直面する課題と資金計画の考え方

マイホームを意識し始めたとき、「住宅ローンって組めるのかな」「どのくらいお金が必要なんだろう」と、不安に思う方は少なくありません。

子どものことや、これからの家計のことも含めて考えると、簡単には決められないのが正直なところですよね。

ここでは、マイホーム購入を考え始めた背景や、住宅ローンの審査基準、無理のない資金計画の立て方について、順を追って見ていきましょう。

家賃・子ども・将来…マイホーム購入を考え始めたきっかけとは?

シングルマザーが住宅購入を考え始める理由は人それぞれですが、よく聞かれるのは次のような声です。

- 家賃を払い続けるのがもったいない

- 子どもに落ち着いた環境を用意してあげたい

- 老後も見据えて、自分の住まいを持っておきたい

中でも、賃貸で家賃を一人で支払い続けていると、「この先も払い続けて何も残らないのは不安…」と感じる方は多いようです。

また、子どもの成長に合わせて「なるべく引っ越しをせず、環境を安定させたい」と考えるケースもよくあります。特に、小学校入学を機にマイホームを検討する方は少なくありません。さらに、「ローンさえ完済できれば、老後の住まいには困らないかもしれない」という考えから、将来への備えとして持ち家を選ぶ方も。

家を持つ意味を自分なりに考え始めたタイミングで、マイホームという選択肢が現実味を帯びてくるのかもしれません。

シングルマザーでも住宅ローンは組める?審査基準と通過のポイント

「ひとり親世帯は住宅ローンに通りにくいのでは?」

そんな不安を感じている方もいますが、シングルマザーであること自体が不利に働くわけではありません。

審査で見られる主なポイントは次の通りです。

- 年収

- 勤続年数

- 健康状態

- 借入時・完済時の年齢

- 返済負担率(年収に対して返済額が占める割合)

たとえば、国土交通省が公表した『令和6年度 民間住宅ローンの実態に関する調査報告書』によると、金融機関が審査時に重視する項目は以下のとおりです(複数回答)。

- 完済時年齢:98.4%

- 借入時年齢:96.0%

- 健康状態:95.1%

- 年収:93.4%

- 勤続年数:93.2%

- 返済負担率:90.3%

参考:国土交通省『令和6年度民間住宅ローンの実態に関する調査報告書

このように、金融機関が重視しているのは「安定した収入があり、きちんと返済できるかどうか」。家族構成や世帯の状況は、基本的には審査に大きな影響を与えるものではないとされています。

さらに近年では、シングルマザーを含む子育て中の方を対象とした住宅ローン商品も増えています。

たとえば三井住友信託銀行の「ジュニさぽ」は、借入後に子どもが生まれた場合、金利の優遇が受けられる仕組みがあります。

参考:三井住友信託銀行『子育てサポートサービス「ジュニさぽ」』

ただし、どの住宅ローンを選ぶにしても、審査で問われるのはやはり返済能力や健康状態。

制度の恩恵を受けつつ、自分にとって無理のない範囲で組むことが大切です。

シングルマザーの住宅購入で注意すべき資金計画

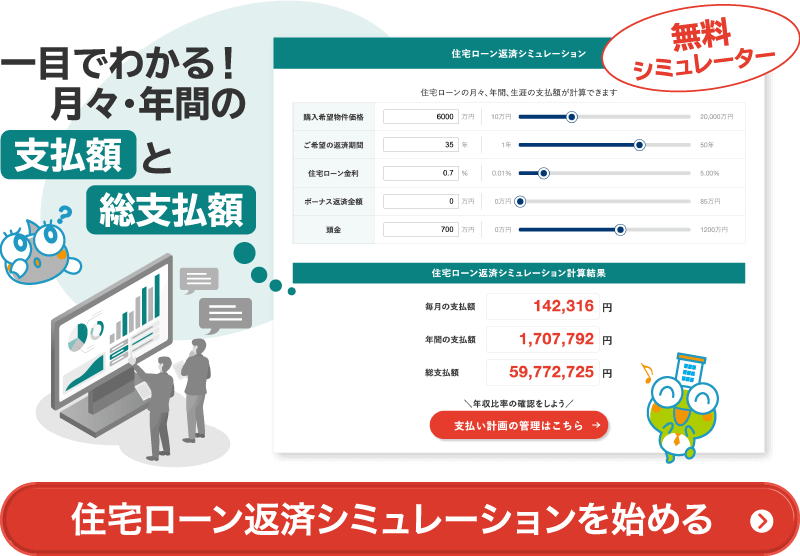

シングルマザーが住宅を購入する際に何より大切なのは、「返済に無理のない資金計画を立てること」です。

一馬力で家計を支える立場だからこそ、月々の支払いに無理が出ないよう、ローンの組み方には慎重になりたいところ。特に意識しておきたいのが「返済負担率」です。

返済負担率とは、年収に対して住宅ローンの年間返済額がどの程度占めるかを示す指標で、目安としては25%以内に抑えるのが理想とされています。

金融機関によっては35%程度まで許容される場合もありますが、審査に通ることと、実生活で無理なく返済を続けられることは別問題。手取り収入をベースに、余裕を持った返済計画を考えておきましょう。

たとえば手取り年収300万円で返済負担率25%を想定すると、年間返済額は75万円。これをもとに借入額を計算すると、およそ2,250万円が上限の目安となります。

ただし、これはあくまでも上限。教育費や日々の生活費も考慮しながら、少し抑えめにしておくのがおすすめです。また、可能であれば頭金を用意しておくと、借入額が減って毎月の負担も軽くなります。

シングルマザー向けの住宅購入支援制度

数字だけで判断せず、子どもとの暮らしや将来の変化まで見据えながら、マイホーム計画を立てていきましょう。

住宅を買うとなると、物件の価格だけでなく、頭金・諸費用・引っ越し代など、想像以上にお金がかかります。

こうした負担を少しでも軽くできるよう、国や自治体では、シングルマザーを含む子育て世帯を支援する制度をいくつか設けています。

ここでは、家賃補助や補助金、税制優遇、自治体のサポートなど、マイホーム購入時に活用できる制度をまとめて紹介します。

住宅購入を目指す低所得世帯向けの家賃支援制度

「いつかは家がほしいけれど、今の生活でも精一杯」

そんなふうに感じている方に知っておいてほしいのが、住宅セーフティネット制度です。

この制度は、低所得世帯や子育て世帯など、住まいの確保に配慮が必要な方を対象に、自治体が登録した賃貸住宅への入居を支援する仕組みです。家賃の一部や保証料が補助されることもあり、住まいを安定させる一歩として役立ちます。

たとえば月収15万円台の世帯などが対象となり、補助の金額や条件は自治体によって異なりますが、家賃の負担を減らしながら、将来のマイホーム購入に向けて少しずつ準備を進めていくことができます。

さらに、2025年10月からは見守り支援なども受けられる「居住サポート住宅」の運用が始まる予定です。ひとり親や一人暮らしの方にとって、より安心できる選択肢になっていきそうです。

シングルマザーのための国の支援制度

住宅購入や暮らしにかかるお金のことが気になったとき、頼りになるのが国の支援制度です。うまく活用すれば、家計の負担を少し軽くできる可能性があります。

ここでは、シングルマザーの方に向けた代表的な制度を2つご紹介します。

母子父子寡婦福祉資金貸付

母子家庭・父子家庭・寡婦世帯を対象に、国が設けている貸付制度です。運用は各自治体が行っており、住宅の取得・増改築などにかかる費用として、最大150万円(条件により200万円まで)を借りることができます。

連帯保証人がいれば無利子、いない場合でも年1.0%と、一般的なローンより低い利率で利用できるのが特徴です。

また、引っ越しなど住まいの移動にかかる費用(転宅資金)についても、最大26万円まで借り入れが可能。いずれも返済開始まで数か月の据置期間があり、その後は分割で計画的に返していく仕組みです。

詳しい条件や申請手続きについては、お住まいの自治体(福祉窓口など)で案内されていますので、関心のある方は一度問い合わせてみてください。

参考:内閣府 男女共同参画局『母子父子寡婦福祉資金貸付金制度』

ひとり親控除

ひとり親世帯の税負担を軽くするために設けられている「ひとり親控除」では、一定の条件を満たす場合、35万円の所得控除を受けられます。

対象となるのは、以下のすべてに該当する方です。

- 婚姻していない、または離婚・死別後に再婚していない

- 扶養している子どもがいる(生計を一にしていること)

- 合計所得金額が500万円以下である

(出典:国税庁|No.1171 ひとり親控除)

この控除を受けるには、勤務先での年末調整や確定申告が必要です。忘れずに手続きをして、しっかり活用していきましょう。

子育て世帯向け住宅取得税制優遇

マイホームを購入するときは、物件価格のほかにも意外とさまざまな費用がかかります。

なかでも見落としやすいのが「税金」による負担です。

ここでは、購入時にかかる代表的な税金のうち、軽減措置が受けられる2つの制度についてご紹介します。

登録免許税の軽減措置

不動産を購入すると、所有権を登記したりローンの抵当権を設定したりと、さまざまな「登記手続き」が発生します。

このときにかかるのが「登録免許税」という国税です。

住宅取得にともなう主な登記と、その軽減税率は以下の通りです。

| 登記の内容 | 通常税率 | 軽減税率 | 適用期限 |

|---|---|---|---|

| 所有権の保存登記 (新築) | 0.4% | 0.15% | 令和9年3月31日まで |

| 所有権の移転登記 (取得) | 2.0% | 0.3% | 令和9年3月31日まで |

| 抵当権の設定登記 (ローン利用時) | 0.4% | 0.1% | 令和9年3月31日まで |

| 所有権移転登記 (土地の売買) | 2.0% | 1.5% | 令和8年3月31日まで |

- 住宅の床面積が50㎡以上(貸家を除く)

- 登記申請までに市区町村からの「住宅用家屋証明書」の取得が必要 など

登記費用は数万円から十数万円と決して安くはありませんが、この軽減措置を利用すれば、税額がぐっと抑えられることもあります。条件に当てはまるかどうか、事前に確認しておくのがおすすめです。

不動産取得税の軽減措置

不動産取得税は、住宅や土地を取得したときに一度だけ課される地方税です。

購入だけでなく、新築や贈与などで不動産を取得した場合にも対象となります。

税額は原則として「不動産の評価額 × 4%」で計算されますが、住宅購入時には負担を抑えるための特例が用意されています。

① 税率が軽くなる特例(令和9年3月31日まで)

住宅や土地については、税率が4%から3%に軽減されます。

② 評価額から控除される特例

【新築住宅を取得した場合】

・評価額から1,200万円が控除されます

・長期優良住宅の場合は、控除額が1,300万円にアップ(※令和9年3月31日まで)

・対象となるのは、床面積50〜240㎡の住宅(貸家は40㎡以上)

【住宅用地を取得した場合】

次のうち高い方の金額が土地の評価額から控除されます:

・150万円 × 税率(3%)

・土地1㎡あたりの価格 × 建物の床面積の2倍(上限200㎡) × 税率(3%)

(参照:国土交通省『認定長期優良住宅に対する税の特例』)

このように、不動産取得税には「税率を軽くする仕組み」と「課税対象を減らす控除」の両方があり、条件を満たせば数十万円単位で税金の負担が減ることもあります。

マイホーム購入の予算を考える際は、こうした制度もあわせてチェックしておくと安心です。

省エネ住宅購入促進補助金(子育てグリーン住宅支援事業)

「子育てグリーン住宅支援事業」は、子育て世帯や若い夫婦世帯を対象に、省エネ性能の高い住宅の取得やリフォームを国が支援する制度です。

2025年の制度では、新築住宅の購入や注文住宅の建築に対して最大160万円、既存住宅のリフォームについては最大60万円まで補助を受けられます。

対象者と適用条件

- 「子育て世帯」…申請時に18歳未満の子どもがいる世帯

- 「若者夫婦世帯」…夫婦のどちらかが39歳以下の世帯

対象となる住宅は、長期優良住宅やZEH水準住宅など、省エネ性能が一定以上のものに限られます。

また、GX志向型住宅(最高水準の省エネ住宅)の場合は、世帯要件に関係なく一律で160万円の補助が受けられます。

リフォームについては、断熱や省エネ設備の改修など必須工事を2種類以上行うことで、補助対象になります。

補助金の利用方法

申請は購入者自身ではなく、登録された住宅会社や工務店が代理で行います。補助金は、住宅価格からの値引きというかたちで反映されるのが一般的です。

申請の受付は、注文住宅が2025年5月14日から、分譲住宅は5月30日からスタート予定。遅くとも12月31日までですが、予算に達し次第終了となります。

詳しい条件や申請スケジュールについては、子育てグリーン住宅支援事業の公式サイトをご確認ください。

自治体の住宅取得支援(例:金利補助・購入補助)

住宅購入時の経済的負担を軽くしたいと考えるシングルマザーにとって、自治体の支援制度は心強い味方になります。

たとえば東京都港区では、「子育て世帯等住宅取得支援事業補助金」として、一定の基準を満たす良質な住宅の購入に対し、一律10万円の補助が受けられます。高校生までの子どもがいる世帯や、40歳未満の夫婦が対象で、住宅の契約日が2024年12月6日以降であることが条件で、購入後1年以内に申請が必要です

また、墨田区では「すみだ住宅取得利子補助制度」を通じて、中学生以下の子どもがいる子育て世帯や、40歳未満の若年夫婦世帯に対し、住宅ローンの利子の一部を補助しています。対象は区内で住宅を取得し、登記から1年以内に申請した方で、申請時に必要な書類や手続きの方法は公式サイトで確認できます。

また、住宅金融支援機構の「フラット35(地域連携型・子育て支援)」を活用することで、借入金利の引き下げも受けられる点もメリットです。

制度を知ることで、選択肢が広がることもあります。

「これなら自分にもできるかもしれない」と思えるきっかけとして、こうした地域の支援策も、ぜひチェックしてみてください。

住宅ローン控除・減税制度の最新情報(2025年版)

住宅ローンを利用してマイホームを購入した場合、条件を満たせば税金の負担を軽くできる制度があります。それが「住宅ローン控除」です。

聞いたことはあっても、「実際にどんな仕組みなのか」「自分も対象になるのか」など、よくわからないと感じている方も多いかもしれません。

ここでは、住宅ローン控除の基本的な内容に加え、2025年からの変更点や児童扶養手当との関係についてもわかりやすく整理してお伝えします。

住宅ローン控除の内容と適用条件

住宅ローン控除(住宅借入金等特別控除)は、マイホームを購入した際の税負担を減らせる仕組みのひとつです。

年末時点のローン残高の0.7%が、所得税から最長13年間差し引かれるしくみになっており、控除しきれなかった分については、一定額まで住民税からも控除される場合があります。

以下のような条件を満たすことが適用の前提となります。

- 自分や家族が居住用の住宅であること

- ローン返済期間が10年以上であること

- 入居した時期が2022年(令和4年)~2025年(令和7年)であること

- 合計所得金額2,000万円以下であること

※住宅の床面積が40~50㎡の場合は、所得1,000万円以下であること - 床面積が原則50㎡以上あること

※所得が1,000万円以下で、建築確認が2025年末までに行われた住宅なら40㎡以上でも対象 - 中古住宅の場合は、一定の耐震性が確認されていること(築年数が古い場合は耐震証明書が必要)

(参照:国税庁『No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)』

申請方法は、入居した翌年に確定申告を行い、住宅ローン残高証明書や登記事項証明書などの必要書類を添えて提出します。

会社員の方であれば、初年度だけ確定申告をすれば、2年目以降は年末調整で自動的に控除が受けられるようになります。

2025年の住宅ローン控除の変更点

2025年も住宅ローン控除の制度は継続されますが、子育て世帯や若年夫婦にとっては、より使いやすくなっているのが特徴です。

特に注目したいのが、住宅ローン残高にかかる控除の「上限額」です。該当する世帯には、以下のような優遇措置が設けられています。

| 住宅の種類 | 子育て世帯・若者夫婦世帯 | 上記以外の世帯 |

|---|---|---|

| 認定住宅(長期優良・低炭素) | 5,000万円 | 4,500万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 |

「子育て世帯・若者夫婦世帯」とは、19歳未満の子どもがいる家庭、または夫婦のどちらかが40歳未満の世帯を指します。該当する場合、より高い控除枠が適用されるのがポイントです。

なお、控除率(年末残高の0.7%)と控除期間(最長13年)は、従来と変わりありません。

また、床面積要件の緩和措置も引き続き適用され、所得が1,000万円以下であれば、通常50㎡以上必要なところを40㎡以上の住宅でも対象になります(※建築確認は2025年12月31日までに受けていることが条件)。

一方で、省エネ基準を満たさない新築住宅については、2024年以降に建築確認を受けた場合、控除の対象外になる点には注意が必要です。

児童扶養手当を受給していても適用される?

結論から言えば、児童扶養手当を受給している場合でも、住宅ローン控除を問題なく利用できます。

住宅ローン控除は、税金を軽減するための制度であり、児童扶養手当の支給要件には影響しません。実際、マイホームを購入したからといって、手当が打ち切られるようなことはないので安心してください。

ただし、以下のような場合には注意が必要です。

- 年収が増えた

- 親族との同居を始めた

児童扶養手当の支給には、収入制限や「ひとり親世帯」であることなどの条件があります。ローン控除そのものに問題はなくても、年収の増加や世帯構成の変化によって、手当の支給対象外となることはあるため注意しておきましょう。

控除と手当の制度は別々の仕組みなので、両方を正しく理解したうえで、安心して活用していくことが大切です。

住宅購入までの流れと準備

住宅の購入は、人生でそう何度も経験するものではありません。特にシングルマザーの場合、子育てや仕事と並行して進めなければならず、計画や手続きにかけられる時間も限られています。

だからこそ、あらかじめ全体の流れをつかんでおくことで、必要な準備や判断もしやすくなります。

ここでは、マイホーム購入までのステップを7段階に分けて紹介します。一つひとつの流れを確認しながら、無理のない進め方を考えていきましょう。

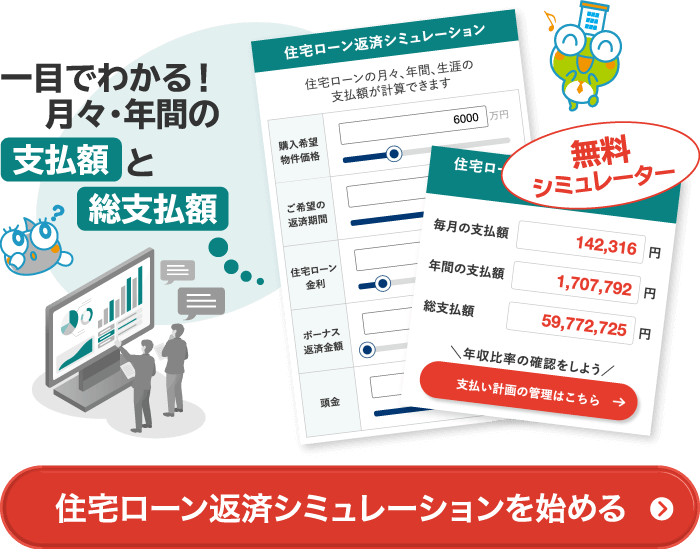

STEP①資金計画を立てる

マイホーム購入の第一歩は、無理のない資金計画を立てることです。特にシングルマザーの場合、家計の管理は日々の生活に直結するため、最初に予算の目安をはっきりさせておくことが重要です。

収入や現在の支出、今後想定される教育費・進学・車の買い替えなどのライフイベントを踏まえて、「どのくらいの価格帯なら購入できるか」を明確にしておきましょう。

よくある落とし穴として、今の家賃と同じ額なら返済も問題ないと考えてしまうケースがあります。しかし、住宅を購入すると、固定資産税や修繕費、マンションであれば管理費や修繕積立金といった維持費が定期的に発生します。

月々の住宅ローン返済だけでなく、こうした持ち家特有の出費も見越した返済プランを立てておきましょう。

また、物件の購入時には物件価格以外にも費用がかかります。具体的には、仲介手数料や登記費用、印紙税、住宅ローンの事務手数料などの諸費用が必要です。これらは物件価格の10〜15%程度が目安とされ、購入費用とは別にまとまった金額を準備しておく必要があります。

物件探しを始める前に、自分が購入可能な価格帯と、初期費用・維持費の概算を把握しておくことで、ローンの返済に無理がない範囲で物件を選びやすくなり、「あとからこんな費用も必要だったのか」と慌てるのを防げます。

STEP②物件を探して内見・購入申し込み

予算の目安が定まったら、いよいよ物件探しのスタートです。

希望するエリアや間取り、駅からの距離、周辺環境など、あらかじめ条件を整理しておくと、不動産会社とのやり取りがスムーズになります。地域の不動産会社に相談するほか、不動産ポータルサイトなどを使って自分で物件情報を探す方法もあります。

気になる物件が見つかったら、不動産会社に問い合わせて内見をしましょう。特に日当たりや風通し、生活動線など、図面や写真ではわかりにくい部分を自分の目で確認することが大切です。

また、周辺環境についてもチェックしておきましょう。スーパーや病院、学校などが近くにあるか、駅までの道のりが安全かどうかなど、実際に歩いてみると生活のイメージがしやすくなります。可能であれば、曜日や時間帯を変えて複数回訪れるのもおすすめです。

購入したい物件が決まったら、不動産会社を通じて購入申込書を提出します。このタイミングで価格交渉を行うことも可能です。

STEP③住宅ローンの事前審査

購入する物件が決まったら、売買契約の前に住宅ローンの事前審査を受けましょう。

住宅ローンの審査には「事前審査」と「本審査」があり、事前審査では売買契約の締結前に、購入希望者に十分な返済能力があるかどうかを金融機関があらかじめ確認します。

契約後にローン審査が通らなければ、売主・買主の双方にとって大きなトラブルにつながる可能性があるため、契約の前に事前審査を受けておくのが一般的です。

事前審査では、年収や勤続年数、現在の借入状況、過去の信用情報などがチェックされます。インターネットから申し込めるローンであれば、即日で結果が出るケースもありますが、通常は3日〜1週間ほどかかります。

なお、事前審査に通ったからといって、必ず本審査も通るとは限りません。本審査では提出書類の内容がさらに厳しく確認されるため、早めに必要書類を準備しておくと安心です。

STEP④売買契約の締結

住宅ローンの事前審査を通過し、売買条件がまとまったら、売買契約の締結に進みます。

契約当日は、宅地建物取引士から「重要事項説明書」の説明を受けたあと、不動産売買契約書に売主・買主の双方が署名・押印します。

なお、売買契約の内容は専門的でわかりにくい部分も多いため、事前に不動産会社へ相談すれば、契約書の雛形を見せてもらえることもあります。不明点や気になる点は、契約当日までに確認し、必ず納得したうえで契約に臨みましょう。

契約の場では、買主から売主に手付金を支払います。これは購入の意思を示すと同時に、契約成立の証となるものです。相場は物件価格の5〜10%ほどで、現金で準備するのが一般的です。

この手続きが完了すれば、正式に売買契約が成立します。

STEP⑤住宅ローンの本審査・契約

売買契約が済んだら、住宅ローンの本審査に申し込みましょう。

本審査では、事前審査よりも詳しく申込者の返済能力がチェックされるほか、担保となる物件の価値についても金融機関が評価を行います。そのため、審査結果が出るまでに2週間〜1か月ほどかかるのが一般的です。

住宅ローンは、申し込んだ金額そのままが借りられるとは限りません。申込内容や収入状況などによっては、希望額よりも減額されることもあるため、結果が出たら必ず内容をよく確認しましょう。

本審査に通過したら、金融機関と正式にローン契約(金銭消費貸借契約)を結びます。契約には印鑑証明書などの書類が必要になるため、事前に必要書類を確認しておくと手続きがスムーズです。

STEP⑥決済・物件の引渡し

住宅ローンの契約を終えたら、売買契約で取り決めたスケジュールに沿って、決済と物件の引渡しに進みます。

当日は、買主・売主・不動産会社・金融機関の担当者・司法書士などが金融機関の応接室などに集まり、残代金の支払いや登記手続きなどを一括して行います。

まず、買主が手付金を除いた残代金を支払い、その後、司法書士が所有権移転や抵当権の設定に関する登記を進めます。必要な手続きがすべて済んだら、売主から鍵が渡され、物件の引渡しが完了します。

鍵を受け取った時点で、物件は正式に自分の住まいとなります。ただし、ライフラインの開通や火災保険の手続きなど、入居前に済ませておきたい準備もあるため、事前に段取りを決めておくと落ち着いて対応しやすくなります。

STEP⑦確定申告(住宅ローン控除の手続き)

住宅ローンを利用してマイホームを購入した場合、住宅ローン控除を受けるには確定申告が必要です。対象となる方は、申告のタイミングを逃さないよう注意しましょう。

確定申告の期間は、物件を購入した翌年の2月16日から3月15日まで。初年度のみ確定申告が必要で、2年目以降は勤務先の年末調整で控除を受けられます。

申告時には、売買契約書や登記事項証明書、源泉徴収票、住宅ローンの残高証明書など、複数の書類を提出します。必要な書類はあらかじめ確認し、申告期間までにそろえておくと手続きがスムーズに進みます。

住宅購入後の生活設計と家計管理

マイホームを手に入れたあと、これからの暮らしに少し不安を感じる方も多いのではないでしょうか。

住宅ローンの返済が始まり、これまでとは違った出費も増えてくるため、思った以上に家計のやりくりが難しく感じられるかもしれません。特にシングルマザーの場合は、子育てや仕事と両立しながら、限られた収入のなかで生活を支えていく必要があります。

この章では、住宅購入後の家計管理や節約の工夫、そして活用できる支援制度について順を追って紹介していきます。

家計管理と節約術

住宅を購入したあとに最初に取り組みたいのが、家計の見直しです。

ローンの返済が始まるだけでなく、固定資産税や修繕費、管理費など、これまでになかった支出も出てきます。毎月の生活費とは別にかかる費用もあるため、早い段階で家計の全体像を整理しておくことが大切です。

住宅購入後に発生する新たな出費

マイホームを持つと、これまでの家賃とは異なる形でさまざまな支出が発生します。代表的なのが、固定資産税や都市計画税、修繕費、管理費などの「持ち家特有の費用」です。

たとえば、固定資産税は物件の所在地や評価額によって異なりますが、年間10~15万円程度が目安とされています。戸建ての場合はこのほかに、屋根や外壁などのメンテナンス費も定期的に必要です。10〜15年ごとに実施する修繕には、数十万円〜百万円単位の費用がかかることもあります。

マンションを購入した場合でも、個人での修繕はない代わりに、毎月の管理費や修繕積立金の支払いが必要になります。駐車場を利用する場合は、別途駐車場代もかかってきます。

これらの支出は、住宅ローンの返済とは別にかかってくる費用です。どのくらいの金額になるかをあらかじめ把握し、毎月の家計に組み込んでおくことが、無理のない暮らしを続けるための第一歩になります。

節約しながら快適に暮らす工夫(補助金・リフォーム含む)

マイホームを持つと、どうしても出費が増えがち。でも、だからといって生活を我慢ばかりにしたくはないですよね。そんなときは、負担にならない範囲で日々の支出を見直してみるのがおすすめです。

たとえば、外食を少し減らして自炊を増やすだけでも、食費はぐっと抑えられます。飲み物は水筒を持ち歩いたり、買うときはコンビニではなくスーパーやドラッグストアを選ぶなど、小さな工夫の積み重ねがあとで効いてきます。

電気やガスなどの契約内容を見直したり、ポイントが貯まるキャッシュレス決済を使ったりするのも、暮らしに取り入れやすい方法です。

そして、住まいのリフォームが必要になったときは、リフォーム内容や住まいの条件によっては、国の支援を受けて費用を抑えられます。

以下は、2025年中に申請できる主な補助金の一例です。

| 制度名 | 上限金額 | 対象となる工事 | 申請期限 |

|---|---|---|---|

| 子育てグリーン住宅支援事業 | 最大60万円 | ・窓・ドアの断熱改修 ・壁・天井・床の断熱改修 ・高効率給湯器の設置 ・バリアフリー改修 ・防災・子育て対応リフォーム | 2025年12月31日(※予約申請は11月14日まで) |

| 先進的窓リノベ2025事業 | 最大200万円 | ・窓ガラスの交換 ・内窓の設置 ・外窓の交換 ・玄関ドアなどの断熱ドア交換 | 2025年12月31日(※予算上限に達し次第終了) |

| 給湯省エネ2025事業 | 最大20万円/台 | ・高効率給湯器の設置(エコキュートなど) ・古い電気温水器・蓄熱暖房機の撤去 | 2025年12月31日(※予算上限に達し次第終了) |

いずれも登録された業者を通して申請する形なので、リフォームを検討している場合は、事前に対応している会社かどうかを確認しておくとスムーズです。

大きな節約を一気に目指すというより、自分にできることから少しずつ。そんな気持ちで取り組んでいけば、無理なく家計を整えながら、暮らしも快適に保てるはずです。

子育て支援サービスをフル活用しよう

シングルマザーにとって、マイホームを購入した後も安心して子育てができる環境を整えることは何よりも大切です。

地域によってはさまざまな子育て支援サービスや施設が用意されているので、積極的に活用していきましょう。

ここでは国による支援制度に加え、地方自治体が行っている子育てサービスの内容をご紹介します。

児童手当・児童扶養手当

児童手当と児童扶養手当は、子育て世帯への支援として広く知られている制度です。

2024年の制度改正により、2025年現在はさらに使いやすく、手厚い内容に変わっています。

【児童手当】

| 項目 | 内容 | |

|---|---|---|

| 対象年齢 | 0歳から18歳になった年度の3月末まで(高校卒業相当の年齢まで) | |

| 支給額(月額) | 第1・第2子 | ・0~2歳:15,000円 ・3歳~18歳:10,000円 |

| 第3子以降 | 年齢に関わらず一律 30,000円 | |

| 所得制限 | なし(すべての世帯が対象) | |

| 支給時期 | 年6回(偶数月に2か月分ずつ支給) | |

| 第3子のカウント方法 | 22歳未満の兄姉を含めてカウント(大学生の兄姉も対象に) | |

年齢や兄弟姉妹の構成によって、第3子として扱われるケースも増えており、支給額が大きく変わる可能性があります。該当するかどうか迷ったときは、お住まいの市区町村に確認してみると安心です。

【児童扶養手当】

| 項目 | 内容 |

|---|---|

| 対象 | 18歳に達した年度末までの子どもを扶養する、ひとり親世帯 |

| 支給額(月額・全部支給の場合) | 第1子:46,690円 第2子:11,030円 第3子以降:10,750円(※2024年11月以降は2人目と同額に統一) |

| 支給額(月額・一部支給の場合) | 所得に応じて月11,010円〜46,680円程度 ※2人目・3人目以降も段階的に加算あり |

| 所得制限 | 緩和済み(例:2人世帯の場合、全部支給は年収約190万円未満、一部支給は約385万円未満) |

| 支給時期 | 年6回(1・3・5・7・9・11月) |

受給には市区町村での申請が必要ですが、すでに受け取っている方は現況届を出すことで、変更内容が自動的に反映されます。

住宅手当

ひとり親世帯向けの住宅手当は、家賃の負担を少しでも軽くするためのサポートです。

多くは賃貸住宅に住む方向けの制度ですが、将来的にマイホームを持ちたいと考えている方にとっても、今の生活を安定させる土台として役立ちます。

ここでは、2025年4月時点で実施されている、東京都武蔵野市と千葉県君津市の住宅手当をご紹介します。

【東京都武蔵野市】

武蔵野市では、民間の賃貸住宅に住んでいるひとり親世帯を対象に、月1万円の家賃助成を行っています。

対象は、18歳未満の子どもがいる世帯で、所得制限内であれば申請可能。支給は年3回に分けて振り込まれます。

参考:武蔵野市『【ひとり親】【0~20歳】ひとり親家庭等住宅費助成制度』

【千葉県君津市】

君津市でも、20歳未満の子どもを扶養するひとり親世帯に対して、月5,000円を上限に住宅手当を支給しています。

対象となるのは、家賃が1万円を超え、5万8千円以下の賃貸住宅に住んでいる方。支給は年3回、7月・11月・3月にまとめて行われます。

参考:君津市子育て支援サイト『ひとり親家庭の住宅手当』

どちらも「家賃の支払いがちょっときついな…」と感じている方にとって、助けになる制度です。

今の暮らしを無理なく続けながら、将来のマイホーム購入に向けた準備期間として活用してみてはいかがでしょうか。

保育料の無償化

子ども・子育て支援の一環として、2019年からスタートした「幼児教育・保育の無償化」制度は、2025年現在も継続しています。対象となる子どもの年齢や家庭の状況に応じて、認可保育所や幼稚園などの保育料が公費でまかなわれ、子育て世帯の経済的負担を減らすしくみです。

【対象となる子どもと内容】

| 対象年齢 | 無償の内容 | 所得制限などの条件 |

|---|---|---|

| 3~5歳児 | ・認可保育所・認定こども園の保育料が全額無償 ・幼稚園は月額25,700円まで無償 | すべての世帯が対象(住民税課税・非課税問わず) |

| 0~2歳児 | 認可保育所・認定こども園の保育料が全額無償 | 住民税非課税世帯に限る |

保育料のほかにかかる費用(通園バス代、行事費、食事代など)は保護者の自己負担となりますが、年収360万円未満相当の世帯や、第3子以降の子どもについては副食費(おかず・おやつ代)も免除されます。

認可外保育施設の利用補助

認可外保育施設とは、国や自治体の認可を受けていない保育施設のこと。ベビーホテルや一時預かり専門施設などが含まれます。

こうした施設は、認可保育所に比べて保育料が高めになる傾向がありますが、2025年現在も一定条件のもとで補助を受けられる制度が続いています。

【補助の対象となる施設】

・認可外保育施設(基準を満たした施設に限る)

・一時預かり事業

・病児・病後児保育事業

・ファミリー・サポート・センター事業 など

【補助を受けられる条件】

・3~5歳のすべての子ども

・0~2歳の住民税非課税世帯の子ども

・自治体から「保育の必要性の認定(施設等利用給付認定)」を受けていること

【補助額】

・3~5歳児:月額上限37,000円

・0~2歳児(住民税非課税世帯):月額上限42,000円

いったん保育料を立て替えて支払ったうえで、後日申請により自治体から給付を受ける形になります。

施設によっては補助対象外となる場合もあるため、事前に対象施設であるかを自治体に確認しておくのがおすすめです。

マイホームを購入したあと、もし認可施設から距離がある場合などは、認可外施設の利用を検討することもあるかもしれません。そうしたとき、こうした補助制度を上手に活用することで、保育料の負担をぐっと抑えられる可能性があります。

シングルマザーの住宅購入に関するよくある質問(FAQ)

まとめ

シングルマザーの方であっても、住宅ローンを利用してマイホームを購入することは可能です。

しかし、住宅購入後は子育てにかかる費用にプラスして、住宅ローンの支払いや住宅の維持費・税金の支払いも発生するため、入念な資金計画や家計管理が必要になります。

不動産は大きな買い物ですので、信頼のできる不動産会社に依頼しつつ、何か困ったことやトラブルが発生した場合の相談先も頭に入れておくと安心です。

国や地方自治体では、シングルマザーの家庭をサポートする支援制度も多く提供していますので、上手に活用しながら理想の住まいを手に入れましょう。

シングルマザーに関する不動産のお悩みはこちら↓