そのマンション買い替えちょっと待って!ローンの注意点、知ってる?

マンションを買い替える際には、あらためて住宅ローンを組みなおす方がほとんどでしょう。買い替えともなると「マンションの売却」と「新居の購入」という2つの取引が必要になってくるため、お金の流れが複雑になります。

それに伴い、買い替えでは住宅ローンを借り入れるタイミングに悩んだり、売買のタイムラグを埋めるための特別なローンの利用が必要になってきたりすることも。そこで今回は、すみかうる編集部が住宅ローンテック企業iYell(イエール)株式会社の石川さんに買い替えに伴うローンの注意点についてお話を伺ってきました。

iYell株式会社

社長室室長DX管掌 石川 仁健 https://iyell.co.jp

2004年、木造住宅の耐震補強 部材メーカーに新卒入社。2011年、同社の一事業を分社化させる形で設立されたリニュアル仲介株式会社(全国約600社の不動産・建築事業者ネットワーク本部)の創業メンバーとして、執行役員 不動産事業部部長に就任。これと並行して、2012年からは、国土交通省の中古住宅取引普及促進モデル事業として採択された、首都圏既存住宅流通推進協議会 事務局長を兼務。 2019年iYell株式会社に入社。マーケティング部門、カスタマーサクセス部門の責任者を経て、2020年10月より現職に着任。大手住宅事業者とのアライアンスを担当している。

保有資格:宅地建物取引士・公認不動産コンサルティングマスター

「住宅ローンテック」ってなに?

編集部

編集部iYellさんは、日本最大の住宅ローンテック企業ということですが……「住宅ローンテック」ってなんですか?

一言で申し上げれば、住宅購入者様に適切なローンをご提案させていただくための仕組みです。

住宅ローンは、不動産仲介会社やハウスメーカーが自社の提携ローンを買主様に紹介して、契約のサポートまでするのが一般的です。ただ不動産会社の提携ローンは、多くても5行ほど。この中から買主様にあった住宅ローンを提供するわけですが、今や住宅ローンのラインナップは無限大です。

iYellは、テクノロジーと我々住宅ローンのプロフェッショナルの専門性をもってして買主様に適切な住宅ローンをご提案しています。弊社の住宅ローン商品抽出システムは、ビジネスモデル特許も取得しています。

住宅ローン選びによって、なにがそんなに変わってくるのでしょうか?

わかりやすいところで言えば、金利ですね。

金融機関によって、金利には差があります。そして同じ買主様でも、金融機関や商品によって審査の通りやすさは異なります。条件や金融機関を変えることによって、より低い金利の住宅ローンをお借入れいただくことも可能です。

また近年では、住宅ローンに付帯する団体信用生命保険の保障範囲も商品によって大きく変わってきています。買主様のご年齢や家族構成、生命保険の加入状況等によっても、最適な保障というのは異なるはずです。住宅ローンは、できる限り好条件のものを借り入れたいとお考えでしょうが、それと同時に過剰な保障を見直して金利を下げる、あるいはその逆もときに必要となります。

“ラインナップ”が増え、さらには買主様によって“好条件”が異なるのが今の住宅ローンです。限られた商品の中から選ぶのではなく、多くの選択肢からご自身にとって最適なローンを選んでいただくことで、買主様のご負担も安心も大きく変わってくると思っています。

住宅ローンは「住宅ローン専門」の機関に任せる……というイメージでしょうか?

おっしゃる通りです。

iYellは、単に提携先が多いというだけではありません。

住宅ローンの「借り方」についてもご提案もさせていただいています。たとえば、最近では非常に多くなったご夫婦合算。ただ合算といっても、ペアローンで組むのか収入合算にするのかによってご夫婦それぞれの役割や借入限度額は変わってきます。つまり住宅ローンの借り入れ方次第で、買える物件・買えない物件も出てくるわけです。

そして住宅ローンは、審査が通ればいいというものでもありません。20年、30年……におよび返済期間で無理が生じないよう、適切な組み方になるようお客様を導いていくことも我々の役割です。

正直に申し上げれば、ここまでできていない不動産会社さんが多いと思います。私も前職は不動産仲介業だったのですが、やはり不動産会社は「不動産売買」の専門家です。本業ではないところで買主様の住宅ローンのサポートまでするのは、住宅ローンの種類が増えた今はとくに無理がある……ですから弊社の取り組みは、不動産会社さんにも非常に喜ばれているんですよ。やはり、買主様が安心できる住宅ローンを組めてこそ不動産売買ができるわけですからね。

マンションの買い替えは事前の「情報収集」が大事?

iYellさんは、まさに住宅ローンのプロフェッショナルということなんですね。

そんなプロに今回お聞きしたいのが、マンションを買い替えるときの住宅ローンについてです。やはり一般的な不動産購入と買い替えでは、ローンの注意点も変わってきますか?

そうですね。やはり買い替えとなると、予算を立てるのが難しくなると思います。

今お住まいのマンションがいくらで売れるかにもよるところですからね。さらに、ご自身で決められた予算の住宅ローンが通るとも限りません。

ですからまずは、お買い替えの前に情報収集をすることが非常に大切になってくると思います。

買い替え前にリサーチすべきこと1.新居の相場

買い替え前には、どんなことをリサーチしておくべきなのでしょうか?

まず、買い替えるエリアの相場です。

お住み替えで多い理由に「手狭になったから」というものが挙げられると思います。たとえば、60㎡のマンションから100㎡以上の戸建てに買い替えたいと。ただこの時点で「5,000万円くらいで買えるだろう」と根拠のない見立てをしていて、いざ物件探しを始めたら到底5,000万円で買えるエリアではなかったとすれば困ってしまいますよね。

たしかに……予算内で買えなければ、エリアや広さに妥協せざるを得なくなってしまうこともありそうです。

そうなんです。そして予算を上げたとしても、その予算で融資が通るとも限りません。

お住まいの買い替えは、より良い生活を送るためにされるはずです。なんのために住み替えるのか?そして、その目的は達成できるのか?は、必ず事前に明確にされておくべきです。

買い替え前にリサーチすべきこと2.マンションがいくらで売れるか

さらに今住んでいるマンションがいくらで売れるかも事前に把握されておくべきですね。

住宅ローンのご完済前に買い替えられる方も多いと思います。売却代金で住宅ローンが完済できなければ、買い替え自体を考え直す必要もあるでしょう。新居の予算も、今のお住まいがいくらで売れるかによって変わってくるはずです。

皆さん自宅に愛着がある方が多いので、自己評価を高くしてしまいがちなところがあります。「これくらいで売れるだろう」と思っていても、実際には流動性が低い物件で、自分が購入したときより大幅に値下がりしてしまっていることはよくあります。もちろん、逆に予想を大幅に上回る価格で売れることも近年とくに珍しくありません。

また、物件種別やエリアによって売れるスピードも変わってきます。ですからポータルサイトなどでざっくりと「これくらいで売れるだろう」とリサーチするだけでなく、しっかり不動産会社に相談して、いくらで、どれくらいの期間で売れるかの目安を知る必要がありますね。

買い替え前にリサーチすべきこと3.いくらで借り入れられるか

そして最後3つ目が、住宅ローンのことです。具体的に言えば、融資がどれくらいおりるかですね。

こちらも根拠なく「○○円借りられるだろう」と考えている方がとても多い傾向にあります。買い替えに限ったことではありませんが、融資がおりなければお住まいは購入できません。

住宅ローンがいくら借り入れられそうかって、事前にわかるものなのでしょうか?

実は住宅ローンを貸している金融機関の「審査基準」は、公にされているわけではありません。ですので、ローンに通るかについては、実際に審査してみなければわかりません。ただ「返済比率」等から借入可能額の目安は知ることができます。

返済比率……収入に対するローン返済額の比率ですよね。

そうです。また弊社は月間約1,000件の審査実績がありますので、審査ノウハウが豊富です。詳細な審査基準は公表されていないものの、金融機関による特性は熟知しています。

そのため、買主様の属性やご状況から大体どれくらいの額なら審査がおりるかの判断をさせていただけます。

ただし、住まいの買い替えでは、今のマンションを売るタイミングや新居購入のタイミングによって住宅ローンが重複する期間が生じてしまうこともあります。そうなってくると、審査基準もまた変わってきますのでマンションの買い替えでは売買のタイミングもよく考えなければなりません。

今住んでいるマンションをいつ売って、新居をいつ購入するかのタイミングということですね。タイミングによってローンの審査基準も変わってくると……引き続き、詳しく教えてください!

マンションの買い替え方法は「購入先行」「売却先行」「購入・売却同時」の3つに大別されます。

3つの方法それぞれで、お金の流れやメリット・デメリットが異なります。それではここからは、3つの買い替え方法とローンの注意点についてお話していきますね。

マンションの買い替え方法1.新居購入を先行させる

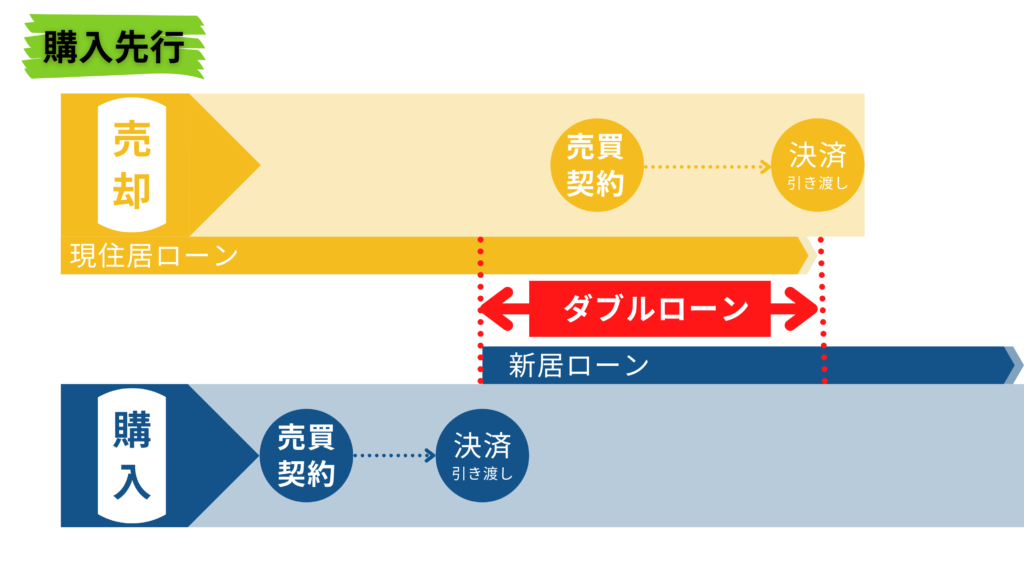

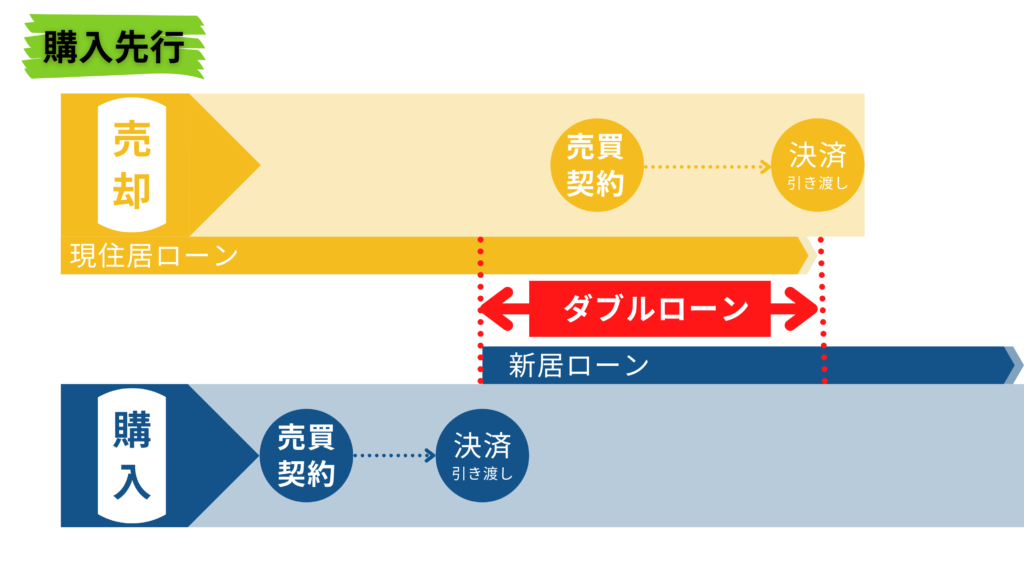

まず、今お住まいのマンション売却に先行して新居を購入するケースです。

購入を先行させるときのローンの注意点を最初に申し上げると「ダブルローン」になる期間が生じることですね。

今のマンションと新居のローンが重複するということですね?

はい、そうです。

ダブルローンとなると、一時的とはいえすでにお借入れがある中で新たなローンを組むということになりますから、審査が厳しくなり、融資上限額も低くなる傾向にあります。また、そもそもダブルローンを認めていないという金融機関もありますので、融資先の選択肢も限られますね。

そしてもちろん、ダブルローンの期間は2つの家のローン返済をしなければなりませんので、負担は大きくなってしまいます。

ダブルローンの負担ができて、なおかつ一定程度の収入がおありで新居のローンも問題なく通る方ならいいでしょうが……やはり現実的ではないという方もいらっしゃいそうです。

その通りです。購入先行は、ある程度、ご資産や今のご状況に余裕がある方の向けの買い替え方法です。家計がギリギリの状況でダブルローンとなってしまいますと、購入後の売却に焦ってしまう要因にもなります。焦ってマンションの売却をされると、価格など条件面での妥協が必要になる可能性もあるでしょう。

ただ負担が大きいなりにも、メリットはあります。先に新居をゆっくり検討できますので、納得のいく住み替え先は見つかりやすいと思います。

また後述する「売却先行」とは異なり、余計な出費がないということもメリットになるでしょうね。

なるほど。ダブルローンの負担が大きく、なおかつ審査が通るとも限らない。だけど、新居探しに時間をかけられることで納得のいく住まいが見つかりやすいのが「購入先行」ですね。

ダブルローンかつリフォーム費用も借り入れたいと希望された方の事例

ダブルローンだとしても、売却活動をしている前提であれば借入限度額が落ちない金融機関もあります。

弊社のお客様で、このような方がいらっしゃいました。

顧客属性

- 年収:1,100万円

- 雇用形態:正社員

- 勤続年数:3年

- 同居家族:4人(配偶者、子供2人)

- 現在の住居区分:持ち家(マンション)

- 合算者有無:無

- 現自宅の残債:2600万円

- 売却予定:有

- 査定金額:3780万円

資金計画

- 物件価格:5,180万円

- 借入希望金額:5,330万円(リフォーム費用を借入)

- 自己資金:600万円

購入物件

- 住居区分:戸建て

- 建物面積:90㎡

- 建築竣工日:2008年11月

新居を先行購入したいというご意向だったため、ダブルローンは回避できない。そして、新居のリフォーム費用約280万円もあわせて融資してほしいとご希望でした。

ただでさえ融資審査が厳しいダブルローンで、なおかつ物件価格以上の融資を受けたい……ということでなかなか厳しい条件だったのですが、弊社は次のようなご提案をいたしました。

1.現自宅を売却条件を付けることで残債を返済比率に加算しない

2.リフォーム費用を借入可能

⇒「1」「2」を満たす銀行に以下の書類を添えて融資審査を依頼

【エビデンスとして提出していただいた書類】

●現自宅の不動産価格査定書

●リフォーム費用の見積書

●所有物件の返済予定表

結果として、現自宅を新居購入から6ヶ月~1年以内に売却することを前提に「0.625%」の変動金利という好条件で融資がおりたわけですが、金融機関によっては審査が通らなかった、あるいはもっと借り入れ条件が悪くなっていた可能性は否めません。

買主様にとって良い条件で借り入れていただくのは、裏技でもなんでもなく「適切な金融機関に融資を頼む」これだけです。

ダブルローンは融資審査が厳しくなる傾向にはありますが、条件次第で一般的な住宅ローンと同義に見てくれる金融機関もあります。こちらの事例では「購入から半年~1年で今のお住まいを売却すること」が条件になっていますが、この期間が1ヶ月や2ヶ月の金融機関もあります。

ただ、ここまで詳細に各金融機関のダブルローンの融資基準を知っている不動産会社さんは非常に少ないというのが現状です。ですから、弊社のような住宅ローン専門の機関にご相談いただくメリットは非常に大きいと思う次第です。

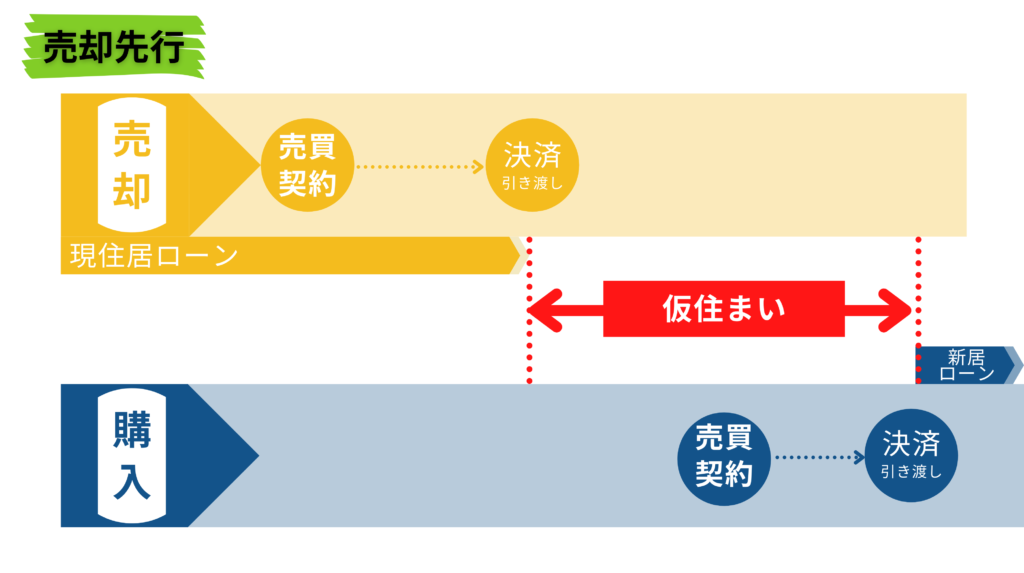

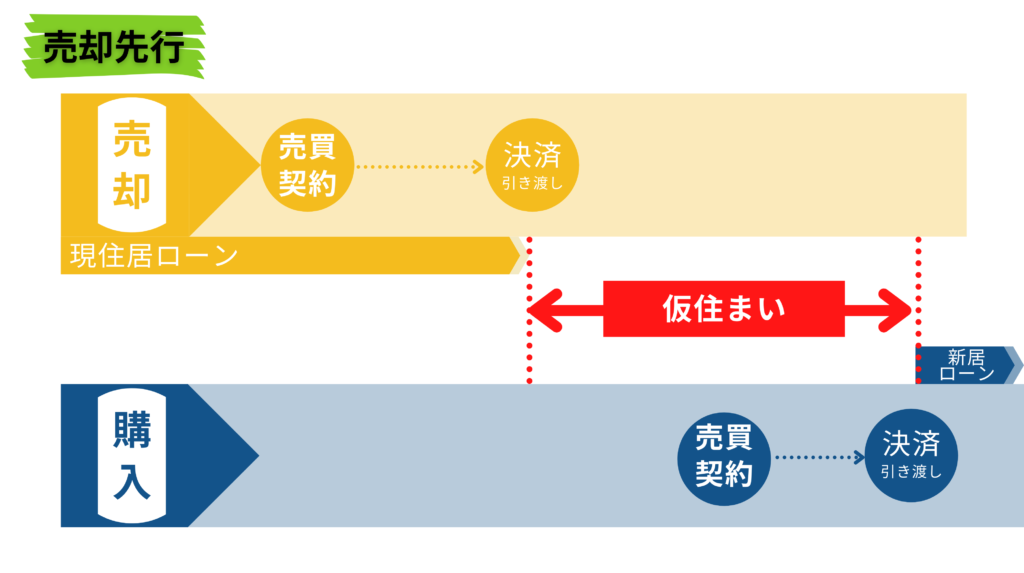

マンションの買い替え方法2.売却を先行させる

続いては、今お住まいのマンションの売却を先行するケースです。

売却先行に関しては、先にお住まいを売って住宅ローンを完済したあとに新居の購入をしますのでダブルローンとなる期間はありません。

ただ、今のお住まいを売ってしまうと新居が引き渡されるまで住む場所を失ってしまいますので、仮住まい期間が生じます。

仮住まい先への引っ越し費用や家賃が、先ほどおっしゃっていた「余計な出費」となるわけですね。

そうです。ダブルローンの審査が通らない方、融資限度額が下がってご希望の新居が買えない方にとっては現実的な買い替え方法だといえますが、やはり余計な出費が生じること、そして賃貸住宅を探す手間も負担になるでしょう。

ただ、売却にじっくり時間をかけることができますので好条件で売れることに期待できます。また家賃の負担があるとはいえ、新居も比較的ゆっくり検討できますので買い替えの満足度は高くなる傾向にあります。

マンションを売って注文住宅にお住み替えされる方は、やはり家が建つまでに時間もかかりますから一度仮住まいに引っ越される方が多いですね。

売却先行におけるローンの注意点はありますか?

ダブルローンにはなりませんので、審査基準は一般的な不動産購入と同様です。ダブルローンと比較して融資限度額が高く、審査も通りやすいといえるでしょう。

ただ、今のお住まいを売却して、賃貸住宅に仮住まいして、いざ新居のローンの審査を出したら通らない……となれば後戻りはできません。そのため、冒頭でもお話したとおり事前準備としてどの程度の融資が受けられそうかは把握されておくべきですね。

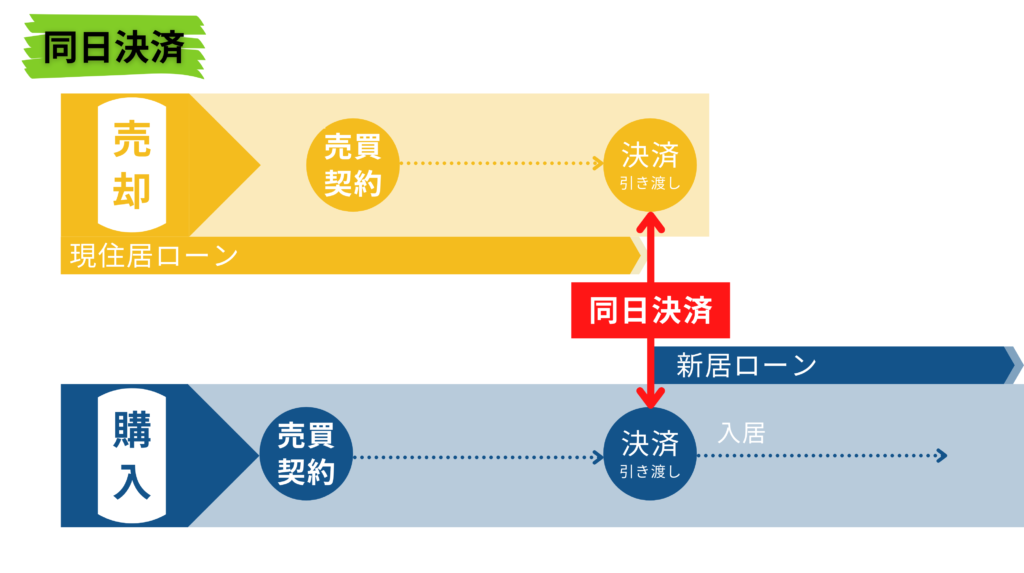

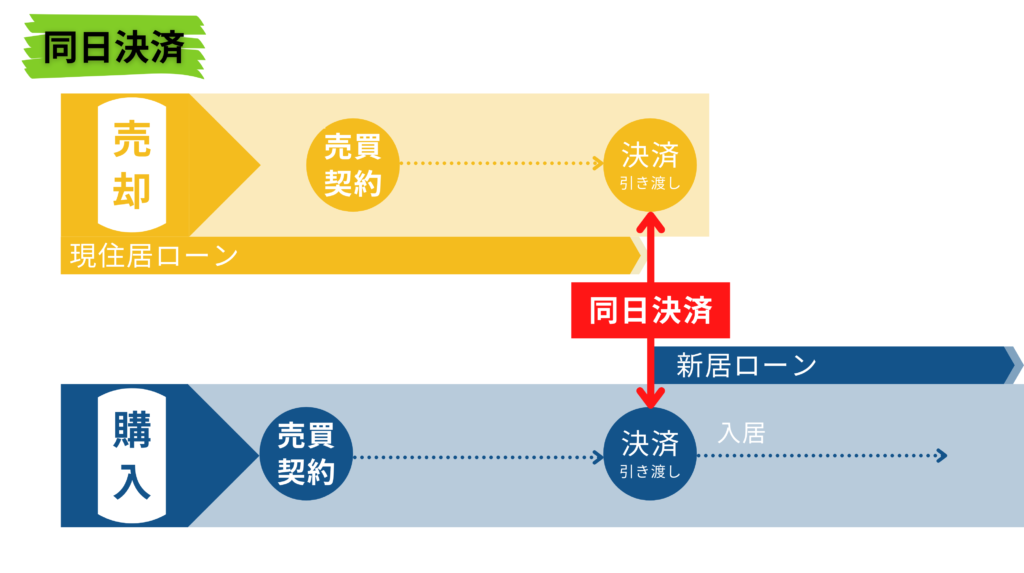

マンションの買い替え方法3.購入・売却同時

最後は、最も難易度が高いながらも、ダブルローンの期間が生じず、仮住まい期間も不要な買い替え方法「購入・売却同時」です。売却、購入、契約日はどちらが先でもいいのですが、2つの契約の決済・引き渡しの日を同じ時期にするという方法ですね。

ただ決められた期日までに売らないといけない、買わないといけないというのは、大きなストレスにもなりえます。ですから「購入・売却同時しか考えていない」というわけではなく、購入先行、売却先行で進められる中で「もう一方の契約の決済日も合わせられればいいな」と考えて結果的に同時期にできた……という方が多いですね。

購入・売却同時を狙うとなると、売却価格や新居選びで妥協しなければならないこともあります。最も負担が少ない買い替え方法ではあるのですが、買い替えの目的を考えるとやはり無理に狙うことはおすすめしません。

なるほど……売却も購入も取引する相手があってのことですからね。今お住まいのマンションを買ってくれる方、新居を売ってくれる方のご意向にも左右されそうです。

そうなんです。ご自分の希望だけで同時期に決済できるというわけではありません。

購入・売却同時を目指したとしても、結果としてダブルローンになってしまったり、仮住まいが必要になってしまったりするケースはあります。たとえば購入・売却同時のつもりでローンの仮審査を出していて、審査も通ったと。しかし売却がうまく進まずにダブルローンとせざるを得なくなってしまえば、本審査で落ちてしまう可能性も否めません。先ほども申し上げた通り、ダブルローンとなると審査が厳しくなり、融資限度額は下がる傾向にありますからね。

そうなると、購入・売却同時を目指していてもダブルローン前提の審査もしておく必要がありますか?

そうですね。もし売却できずに、購入先行の形になってしまう可能性があるのならそのほうがいいでしょう。

あるいは、購入・売却同時が叶わなかったとしても売却先行になればダブルローンの必要はありませんから、確実に売却できることを前提に同時期の決済を目指されるといと思います。

売買契約を締結したからといっても、100%決済・引き渡しまで持ち込めるとは限りません。買主さんのローン審査が通らない可能性がありますからね。

「ダブルローンにはしたくない」という場合には、マンションの売買契約の「融資特約期日」を迎えてから新居の契約をされたほうがいいでしょう。

融資特約期日……買主のローン審査が通らなかった場合に契約解除できる期日のことですね。

はい、そうです。融資特約期日を過ぎても、買主が手付金を放棄すれば解約ができないことはありません。

ただ売却できなくなる可能性がぐっと下がるのが、この融資特約期日以降です。

100%購入・売却同時ができるとは限らないと。ダブルローンになる可能性も考えて、融資審査はしておくべきなのですね。そしてダブルローンができない・したくないという場合には、売却ができる見通しになってから新居の契約をするということですね。

買い替え特有のローンがあるらしい!

ここまで一般的な住宅ローンだけを組んで買い替えする方法をお伝えしてきましたが、実は買い替え特有のローンもあります。

買い替え特有のローン?!なんですかそれは!

1つは、売却と購入のズレを補うためのローン。そしてもう1つは、今のマンションの住宅ローンが完済できない方向けのローンです。

ここから1つずつ解説していきますね。

つなぎローンと買取保証

ここまでご説明させていただいた通り、今のお住まいの売却と新居の購入にはタイムラグが生じることが少なくありません。このタイムラグを補うために、ダブルローンとしたり、仮住まいしたりされるわけですが、もう1つこのズレを補うローンがあるのです。

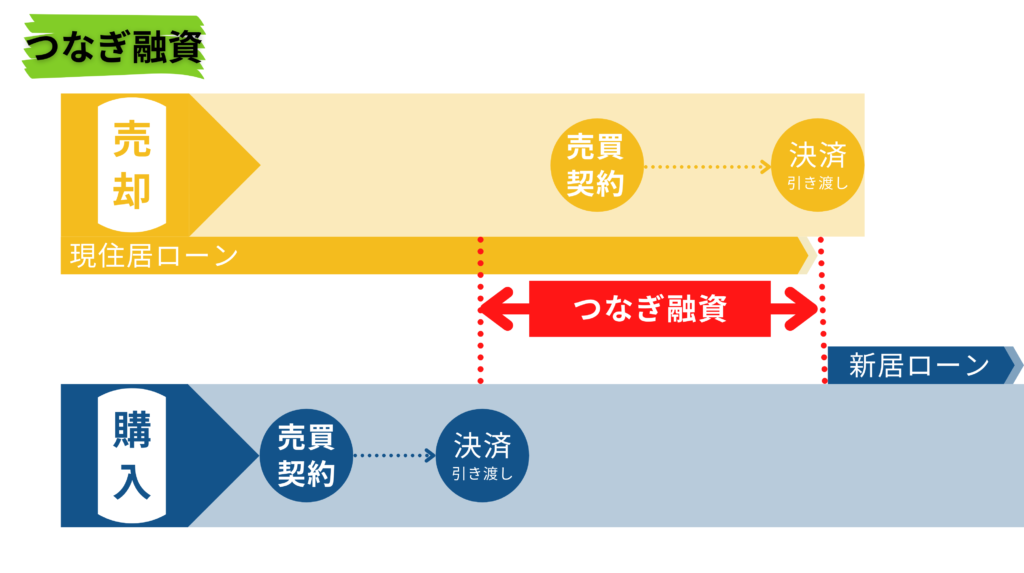

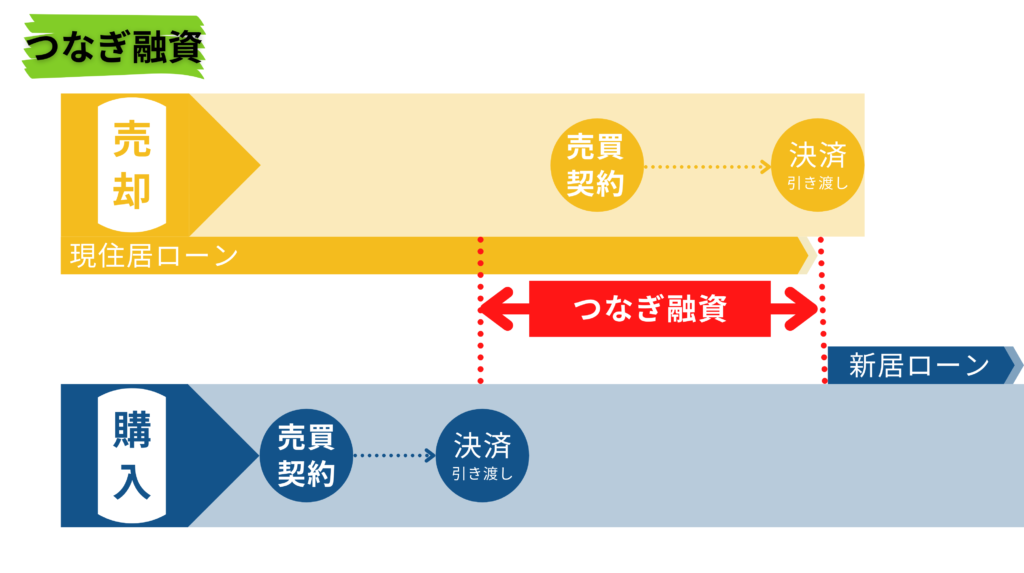

それが「つなぎ融資」です。つなぎ融資は、購入を先行したお買い替えで、今のお住まいを売却するまでのタイムラグを解消するための融資です。

一見するとダブルローンと似ているのですが、つなぎ融資はあくまで今のお住まいが売れるまでの一時的な融資です。今のお住まいが売れたタイミングで一括返済します。

つなぎ融資は、ダブルローンと比較して審査が通りやすいのがメリットです。しかし主に金融機関と提携した不動産会社によるサービスであるため、すべての方が利用できるわけではありません。

またつなぎ融資は、不動産会社による「買取保証」とセットで提供されるのが一般的です。買取保証とは、期日までに売れなかった場合に不動産会社自らが買い取ってくれる制度です。買取価格は、相場の7~8割ほどまで下がってしまいます。その一方で、ダブルローンは期間中の負担さえすれば売却に時間をかけることができますので、相場通りの価格で売れる可能性は高いといえるでしょう。

ダブルローンよりつなぎ融資のほうがメリットは大きいのでは?と思いましたが、どちらも一長一短あるということですね。

そうですね。ローン選択に限らず、売り買いのタイミングにも同じことがいえますが、買い替えされる方によって向き不向きがあります。

様々な方法を知って、ご自身に最も合うやり方で住み替えていただくのが一番です。複数の選択肢をご教示するのも、我々の役割だと思っています。

買い替えローン(住み替えローン)

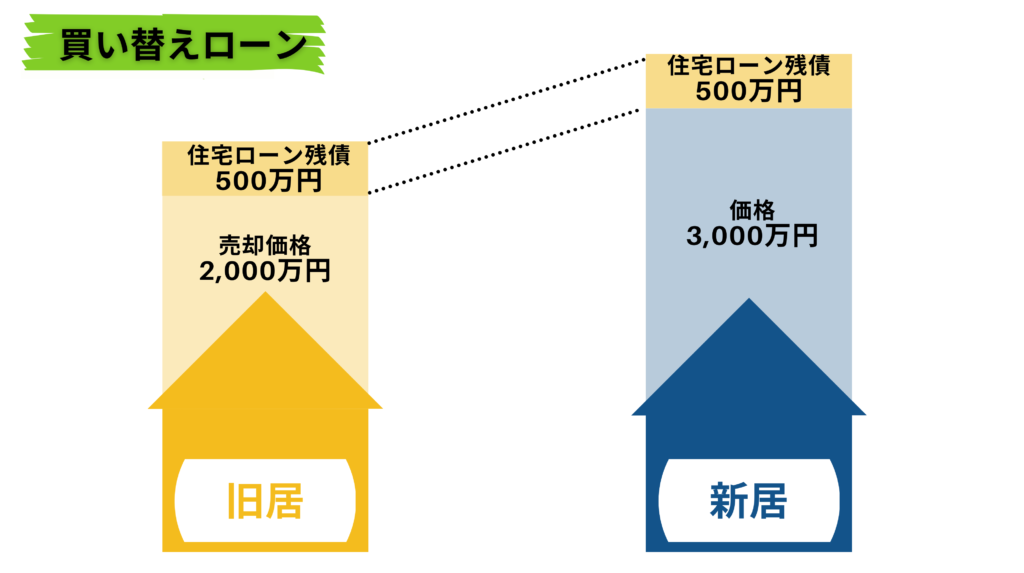

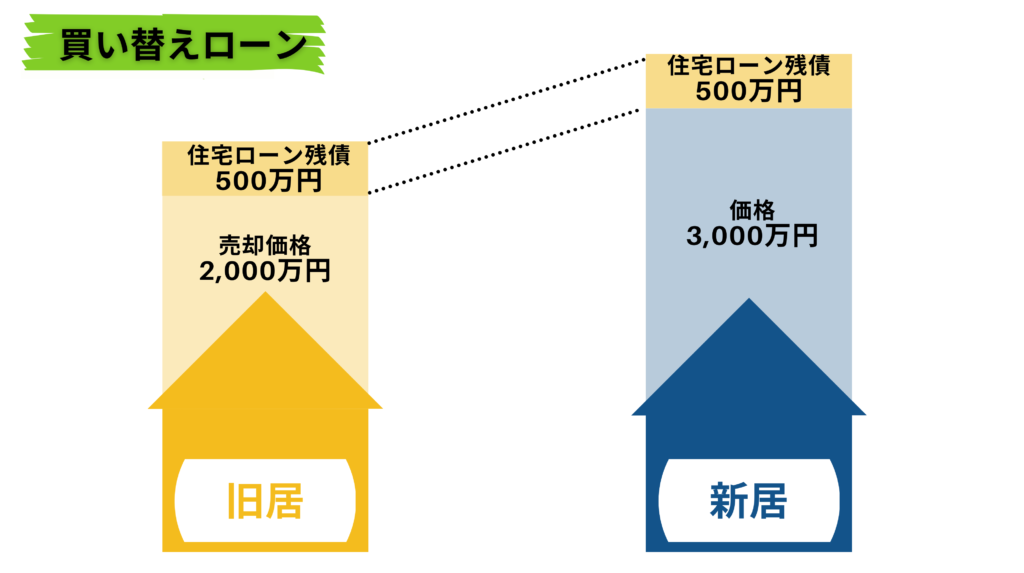

続いては、今のお住まいの住宅ローン残債を新居のローンにまとめる「買い替えローン」です。金融機関によっては「住み替えローン」という商品名のこともあります。

買い替えローンを利用すれば、今のお住まいのローンが残ってしまっても買い替えが可能です。ただ新居のローンに旧居の残債をまとめるということは、新居が持っている価値以上の借り入れをするということです。その分、金融機関は融資に慎重になりますので、一般的な住宅ローンより審査基準は厳しい傾向にあります。

実はマンションナビにも、今のマンションの住宅ローンが完済できそうにないけど住み替えたい……というお問い合わせが寄せられます。

実際のところ、買い替えローンを利用される方は多いのでしょうか?

そうですね。ニーズはありますよね。

これも冒頭でお伝えしたように、事前の把握がなにより重要になることだと思います。「住宅ローンが完済できそうにない」ということがまず正しいのか……要は、不動産会社に査定してもらって現実的に売れそうな金額をもってしても住宅ローンが完済できないのかを把握する必要があります。そのうえで、新居を探し始める前に買い替えローンが利用できるかを調べることが大切だと思います。

実際にまだいくらで売れるかどうか確定していない状況の中で、ローン審査をしてもらうということは可能なのでしょうか?

エビデンスを提示すれば、不確定要素がある中での審査も可能です。

この場合でいえば、不動産会社と締結した媒介契約書やローン残高証明書ですね。媒介契約書には売出価格が記載されていますので、残高証明書と比較していくら住宅ローン残るのかの目安がわかります。さらに新居の予算を伝えて、買い替えローンの審査をしてもらうということです。

ただ金融機関は、ローン審査に際して個人の信用情報にアクセスします。このアクセス履歴は一定期間残りますので、むやみやたらに審査してもらえばいいというものではありません。先述通り、弊社は審査実績が豊富ですので、各金融機関の特性は熟知しております。まずは弊社にご相談いただければ、適切な金融機関をご紹介させていただいたり、無理のあるご計画を改善させていただいたりすることも可能です。

「住宅ローンが残ったら買い替えローンにすればいいや」と成り行きに任せるのではなく、あらかじめ計画性をもってローン選択をするべきということですね。

取材後記:マンションの買い替えはローン選択を含めて事前に計画することが大事

マンションの買い替えに伴うローンは、非常に奥が深い……!

ローン選択によって買える不動産・買えない不動産が出てくるだけでなく、買い替えに伴う負担、そして購入後の負担は大きく変わってきます。

iYell石川さんは「マンションの買い替えは不動産売買とローン、2つの計画を立てることが大事」とおっしゃっていました。まずは「新居の相場」「今のマンションがいくらで売れるか」「どれくらいの融資が組めるか」という3つの情報収集から始め、計画性をもって買い替えを進めていきましょう。

今のマンションがいくら売れるか知りたい方は、ぜひマンションナビをご活用ください!