相続したマンションはどう分ける?どう売却する?相続対策専門士に聞いてみた

誰しもが通る道、相続。マンションを相続されると、税金、分割、そして売却で悩まれる方が多くいらっしゃいます。不動産は現金のように分割しやすい資産ではなく、使い道も一つではないからです。

そこで今回、すみかうる編集部は、マンションを相続したら考えるべきことについて相続のプロにお話しを聞いてきました。お話を伺ったのは、株式会社K‐コンサルティング代表取締役で公認不動産コンサルティングマスター相続対策専門士でもある大澤健司さんです。

株式会社K-コンサルティング代表取締役

大澤 健司

平成8年に分譲住宅専門の不動産会社に入社。1年目からトップクラスの営業成績を残すも、不動産コンサルタントの夢を実現するため、平成13年茨城県南の不動産会社に入社。不動産売買・開発・賃貸管理の業務に従事し、平成19年専務取締役に就任。相続コンサルティング・資産有効活用・賃貸経営に関するアドバイスなど不動産オーナーに特化した総合不動産コンサルティングを行う。平成28年9月に独立し、現 株式会社K-コンサルティング を設立し、代表取締役に就任。

【資格】

- 公認 不動産コンサルティングマスター 相続対策専門士 不動産有効活用専門士

- ファイナンシャルプランニング技能士2級

- NPO法人 相続アドバイザー協議会 上級アドバイザー

- 賃貸不動産経営管理士

- 宅地建物取引士

- 空き家相談士 他

相続マンションはまず「どう使うか」を決めよう

相続したマンションをどうするかの判断は、相続人のお考えとマンションやその他の相続資産の状況次第です。一概に「売るべき」「所有し続けるべき」とはいえません。

しかし、マンションは分割が難しく、固定資産税に加えて管理費や修繕積立金などの維持費が高額。そのため、私個人としては相続人のうちどなたかが住む予定がないのであれば、売却されたほうが良いと思います。

相続資産4つの分割方法

相続資産の分割方法は、次の4つがあります。

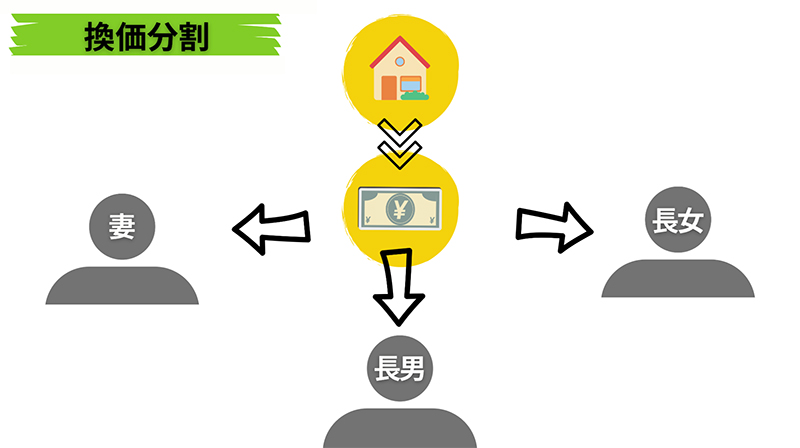

これまで多くの相続を見てきましたが、マンションを売却してお金に換えて分割する「換価分割」が最も平等に分けやすく、分割後の揉め事も少ない分割方法です。

1.現物分割

現物分割とは「家は妻」「現金は長男」「車は長女」など、現物資産をそれぞれそのまま相続する分割方法です。

それぞれの資産を共有としないため、相続人が好きなように相続資産を売却したり活用したりできる点がメリットといえるでしょう。一方、たとえば家・車・現金の価値が同じとは限りませんので、公平性を保つのは難しいといえます。

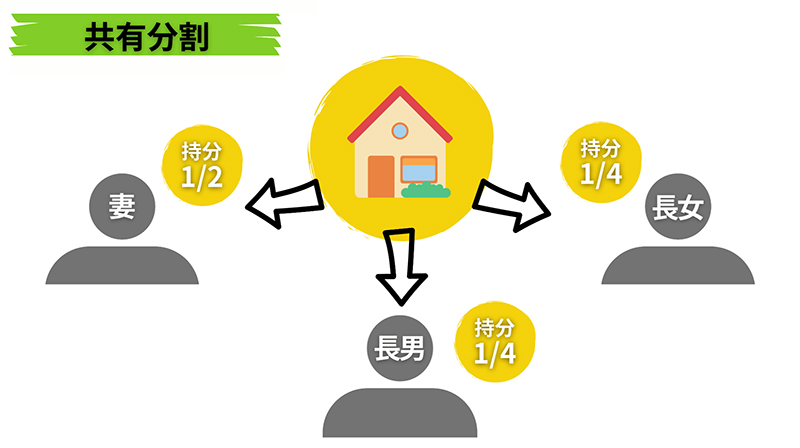

2.共有分割

共有分割とは、相続割合に応じて不動産などの資産を共有持ち分で分割する方法です。

平等に分割できる点はメリットですが、1つの資産を複数人で所有することになりますので、売却や活用時に不都合が生じることがあります。たとえば、相続人A・B・Cで家を相続した場合、AとBが「売りたい」といってもCが「売りたくない」といえばその家は売却できません。

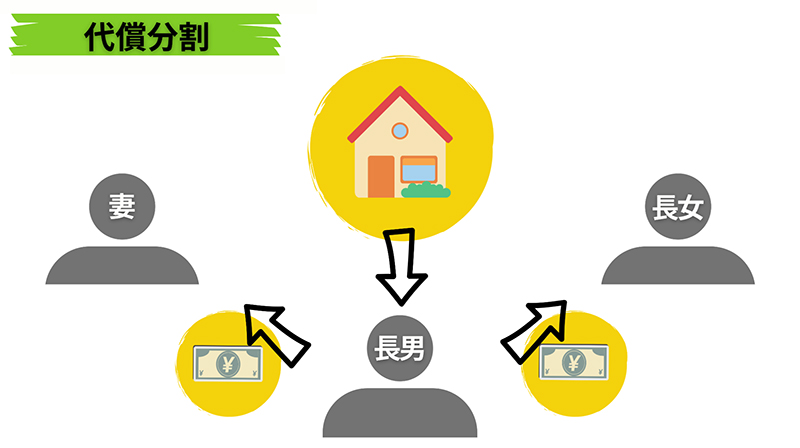

3.代償分割

代償分割とは、相続人のうちの1人が不動産を相続し、その他の相続人に代償金を支払う分割方法です。

こちらも平等に分割できる方法の一つですが、相続した方が代償金を支払えることが前提となります。

4.換価分割

換価分割とは、売却して「換価」してから分割する方法です。

換価に時間や手間はかかるのが難点ですが、平等にお金で分割ができます。また、不動産の場合、相続後の維持・管理の手間もかからず「売りたい」「売りたくない」で揉めることもないため、トラブルになってしまう可能性も低い分割方法です。

「とりあえず共有分割」は避けるべき理由

4つの分割方法を簡単に説明しましたが「どう分けるか」より先に「マンションをどうするのか」を決めたほうが良いと私は考えています。

- 誰かが住む

- 売る

- 収益物件とする

相続マンションの出口は、上記3つの選択肢のうちのいずれかでしょう。

ただ実際には、出口を決めずに「とりあえず共有分割」とされるケースが非常に多いのが現実です。「共有にしておけば平等に分けられるし誰も文句はないだろう……」と思って共有物件とされるわけですが、出口が決まっていない中での共有はおすすめしません。というのも、共有不動産はとにかく何をするにも手間がかかり、なおかつ動かしにくくなるからです。契約するにも、共有者全員の署名・捺印と印鑑証明が必要。何を決めるにも、すべての所有者の同意が必要。そして所有者の誰かに相続が発生すれば、共有者が増えたり、共有者同士の関係性が希薄になっていったりすることも考えられます。

結果として、共有者同士の意思の統一ができずに放置されてしまうことも少なくありません。今、日本では「空き家」が大きな社会問題となっていますが、空き家の多くは相続後、放置された不動産です。「とりあえず共有」は一見して公平であり、無難な判断にも思えますが、分割方法を決める前に、まずはマンションをどうするのかを決めることが相続では重要なのです。先述のとおり、最も揉め事の少ない分割方法は「換価分割」と考えています。

相続したマンションを売却する際の具体的な流れ

さて続いては、相続したマンションを売却するときの流れを見ていきましょう。売却自体は一般的な不動産と同じですが「売却するまで」には、相続ならではの工程が入ります。

1.遺産分割協議

先述したように「どう分けるか?」に先行して「マンションをどうするか?」を決めたほうが、話し合いはスムーズに進み、目的通りの分割がしやすいものです。相続人のうちの誰かがマンションに住むのであれば、マンションはその方が相続して、他の相続人はその他の資産を相続する。つまり先ほど説明した「現物相続」が適切でしょう。ただし、相続資産がほぼマンションのみという状況では「代償相続」も考えなければなりません。

そして売却する場合ですが、まずは「共有分割」して「換価」……という方法も取れるのですが、実は、相続人のうちの1人が代表者となって売却し、売却金を持ち分ごとに分けるということも可能です。「代償分割」と「換価分割」を合わせるイメージです。「マンションがいくらで売れそうか」によっても、分割方法の判断は変わってくるはずです。まずは、一括査定などを活用してマンションの価値を把握しておくことも大切でしょう。

\ マンション売却の一括査定はこちら /

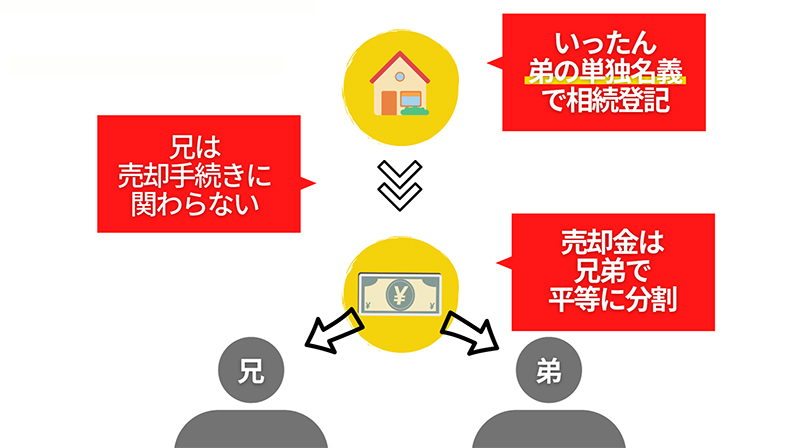

ご両親は、かねてから兄弟平等に相続してほしいとお考えでした。相続資産は、ほぼ自宅マンションのみ。平等に分割するため実家を売却しようというお話になったのですが、お兄さんには統合失調症の症状があり、精神状態が不安定でいらっしゃいました。

兄弟の共有物件として売却することもできましたが、それでは売却がスムーズに進まないことも考えられる……そこで売却を前提として、いったんは弟さん名義で相続登記することをご提案しました。

遺産分割協議書にその旨を記載し、マンション売却後に諸費用や税金もすべて清算。結果的に手元に残ったお金を兄弟で平等に分割することができました。

税理士や司法書士の中には、不動産のことをよく理解されていない方もいらっしゃるので、この方法での売却を提案してくれないこともあります。そのため、やはり不動産売却を伴う相続では、相続税のプロ、相続登記のプロだけでなく、不動産業者に相談することも大切だと思います。

2.名義人の決定と相続登記の手続き

遺産分割協議が終われば、続いては相続登記です。被相続人の名義のままでは、売却も活用もできません。

2024年4月から相続登記が義務化されました。義務づけられているのは3年以内の登記ですが、売却や二次相続なども考えれば、どんな状況であっても遅滞なく相続登記すべきです。

3.マンション売却の手続き

相続登記が完了すれば、マンションの売却が開始できます。ここからの流れは、一般的な不動産売却と同じです。

共有としている場合は、売買契約書のみならず、不動産会社との間で締結する媒介契約や価格変更時の更新書類、引き渡し時の完了証など、事あるごとにすべての共有者の署名・捺印が求められます。

投資マンションを相続した場合の注意点

相続したマンションが、必ずしも被相続人の住んでいたお宅とは限りません。「投資マンション」を相続されることもあるでしょう。収益物件として借主に貸し出しているマンションにおいても「出口」を決めてから分割方法や誰が相続するかを決めるべきという点は同じです。

注意点1.マンションの収益性を見極める

出口を考えるうえでまず見るべきなのは、その投資マンションが稼げるかどうかです。赤字続きの収益物件ならば、売却も視野に入れたほうが良いでしょう。借主が住んでいるマンションは「オーナーチェンジ物件」として売却します。売却に伴って、借主に退去してもらう必要はありません。

一方、空室の状態であっても、もちろん売却可能です。ケースバイケースですが、収益性が落ちているマンションは空室時に自己居住用物件として売却したほうが高く売れる可能性もあります。

注意点2.収益物件こそ「共有」を避けるべき理由

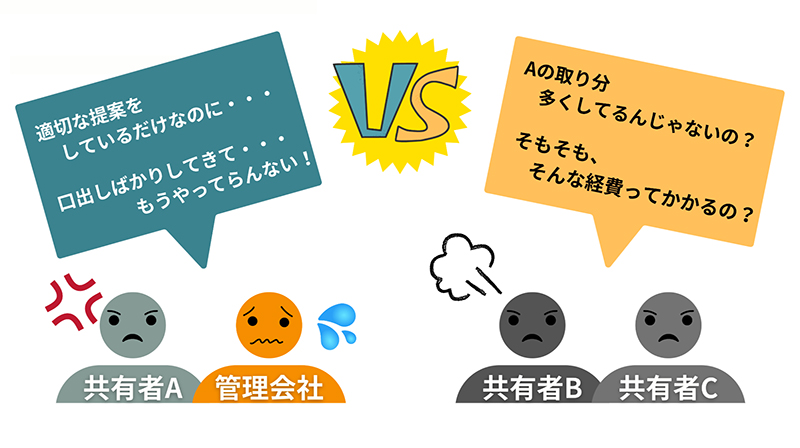

先ほど「とりあえず」の共有はしないべきだとお伝えしましたが、収益物件に関しては中長期的な共有もできればしないほうが良いでしょう。私の経験則からいえば、必ずといっていいほど共有者同士で揉めることとなります。

共有物件といっても、共有者すべてが平等に収益物件に関わることはまずありません。主に管理会社とやり取りする「窓口」となる人が出てくるはずです。収益物件を共有相続するとなると、この「窓口になる人」と「その他の共有者」で対立構造となってしまうことがほとんどです。

- 修繕・リフォームをいつやるか?

- 修繕やリフォームにどれ程のお金をかけるか?

- 空室対策・空室が出たときの対応はどうするのか?

このような共有者同志で話し合って決定しなければならないことも「窓口となっている人&管理会社」VS.「その他の共有者」という構図になってしまい、なかなか決まらないことが多いというのが現実です。

注意点3.共有する場合には「信託」を活用して1人に決定権を

投資マンションを所有し、賃貸に出すということは「経営」にあたります。経営といえば、本来、社長がいて、社長が決定権を持ちますが、相続によって共有で収益マンションを所有するとなると、共有者同士は「共同経営者」となります。立場に上下があればまだいいのですが、相続の場合なかなか上下がつけられません。だからこそ、話がまとまりにくいのです。

その他の相続資産もないし、貸しに出せば収益性も見込める。どうしても収益マンションを共有としたい……というケースでは、スムーズに賃貸経営するために「信託」を組むのがおすすめです。信託とは、信頼できる誰かに不動産等の管理・運用を託すことを指します。信託によって、共有者のうちの1人が決定権を持つようにするということです。あるいは、共有者以外の方が決定権を持つこともできます。

たとえば、3名で投資マンションを共有相続した弊社のお客様は、共有者のうちの1人のご子息に一切の権限を信託されています。相続された3名のうち1人は認知症を発症し、他の方もご高齢。家賃は共有者3人で分け合うものの、管理会社とのやり取り等はご子息がされていらっしゃいます。

信託は、必ずしも所有者でなければならないわけではありません。共有者の認知症が進行してしまったり、お亡くなりになって相続で揉めてしまったりすれば、必要な意思決定もできなくなってしまいます。賃貸経営を適切に行うため、そして手放したいときにはすぐに売却できるようにしておくためにも、信託を検討してみるといいと思います。

相続したマンションを売却する際の節税ポイント

マンションの相続では、相続時、そして売却時に税金が課税されることもあります。ただ、すべての相続や売却で課税されるわけではありません。また、各種税金の控除制度もありますので、適宜、適用させて節税していきましょう。

小規模宅地等の特例

まず、相続税を節税できる特例として、土地の相続税評価を最大80%減額する「小規模宅地等の特例」が挙げられます。

マンションには土地がないようにも見えますが、マンションの1室を所有している場合にはマンションが建つ土地の一部の所有権を有しています。割合としたら戸建てより少ないかもしれませんが、地価が高いエリアであれば比較的、効果の高い控除制度です。

小規模宅地等の特例は、誰が相続するかが大事。基本的には配偶者に対して適用となる制度ですが、同居親族や生計を共にしていた親族にも適用となります。逆にいえば、別の場所で、別世帯で住んでいる子どもには適用となりませんのでご注意ください。

取得費加算の特例

続いて、相続したマンションを売却する際の節税制度として大きいのは「取得費加算の特例」です。取得費加算の特例とは、マンションの取得費に相続時に納税した相続税の一部を加えることで譲渡所得(≒売却益)を下げ、結果的に譲渡所得にかかる住民税・所得税を節税できる制度です。

取得費加算の特例の適用期限は「相続開始から3年10ヶ月後」ですので、この期限も考慮して売却時期を検討されると良いでしょう。とはいえ、相続したマンションの売却で譲渡所得(≒売却益)がでなければ、住民税・所得税は課税されません。

売買契約など取得金額がわかる書類を見つけておく

ただここで1つ、注意していただきたいことがあります。それは相続したマンションを購入したときの売買契約書等、取得金額がわかる書類を紛失してしまっていると、譲渡所得が発生する可能性が非常に高くなるということです。

譲渡所得=譲渡価格【売却した費用】-(取得費【購入した費用とその諸費用】+譲渡費用【売却にかかった諸費用】)

マンションの譲渡所得は「売却した費用」から「購入した費用」「購入に伴ってかかった諸費用」「売却に伴ってかかった諸費用」を引いたものです。しかし、取得金額がわかる売買契約書等がなければ「みなし取得費」として譲渡価格の5%が取得費となってしまいます。

たとえば、5,000万円で購入したマンションを2,000万円で売却し、実際には譲渡所得が出ていないとします。しかし5,000万円で買ったという事実がわからなければ、2,000万円の5%……つまり、100万円でそのマンションを購入したとみなされてしまうことになるため、譲渡所得が発生する可能性が一気に高くなってしまうのです。

私が相続セミナーをするときには口を酸っぱくして言っているのですが、ご生前のうちに不動産の売買契約書は相続人がわかるところに置いておく。これが大切です。控除制度より何よりも先に、まずはマンション購入時の売買契約書を探しておいてください。

相続が発生する前に行っておくべき準備

ここまでマンションの「相続発生後」のことをお話してきましたが、スムーズに、揉めずに相続するためには「相続前」の準備も非常に大切です。

遺言書の作成が相続手続きを円滑に進めるカギ

多くの相続人は、亡くなった方の想いを継ぎたいと考えているのではないでしょうか。親子ならとくにそうだと思います。親の意志を明確にし、子どもたちに遺すには、ご生前に遺言書を書いておくことが一番でしょう。しかし、ご当人は「うちの子どもたちは分かってくれているから大丈夫」と思っている方が非常に多く、子どもたちからすれば、なかなか切り出しにくい話題……ただ実は、「うちは大丈夫」と思っているご家庭ほど相続で揉めるものです。

ご当人については、まず夫婦でしっかり話をすることが大切になってくるしょう。女性のほうが寿命が長いものの、女性のほうが認知症の発症リスクは高い傾向にあります。「妻にまず相続しよう」とお考えの方も多いと思いますが、奥様がそのままご自宅に住み続けるとは限りません。したがって、ご夫婦がご健在のうちに子どもたちに意思を伝えておく。そして意思通りに相続されるようにご主人様、奥様ともに遺言書を残しておくことが重要です。

お子さんからすれば、親御さんに「相続をどう考えているの?」とはなかなか聞きにくいものです。「相続」という言葉が使いにくければ「介護」「老後施設」「保険」のことを話し合っておきたいという切り口にすると、比較的、話しやすいと思います。

兄弟姉妹がいらっしゃれば、相続人になる方皆さんの意思を把握しておくことも大切です。夫婦間で意思を共有し、そして兄弟姉妹間でも意思を共有しておく……そこから相続の話を進めていくというのが、スムーズなお話の進め方だと思います。

生前に家族信託を組むと安心

先ほど「共有マンションを相続したときに信託によって誰か代表者を決めておくと経営がスムーズに進みやすい」とお話しましたが、信託は相続発生前に組んでおくことも効果的です。弊社のお客様でも、ご生前に「家族信託」を組まれたご家族がいらっしゃいます。

ご主人が千葉の自宅を所有されていて、今は奥様とお2人住まい。娘さんは結婚されて、都内在中です。ご高齢になってきて、ご主人はやや認知症気味。奥様は身体が弱い……ということで、ご主人の認知症が進む前に、娘さんが千葉の自宅の管理や売却ができるよう今のうちに「家族信託」を組んでおいたのです。

ご主人の認知症が進行すれば、身体の弱い奥様には介護できません。となると、お二人そろって施設に入られる可能性もあるでしょう。そうなると、ご自宅は空き家になってしまいます。しかし「空き家になるのなら売ろう」と思っても、この状況では売却できません。認知症が一定程度、進んでしまえば、ご主人の「売却の意思」が確認できないからです。もし先にご主人が亡くなって、奥様が相続されたとしても、施設に入っている身体の弱い方が売却手続きをするのもまた負担となります。

とくに、マンションは維持にお金がかかるものです。売りたいのに売れない期間が続けば、ご家族にとって大きな負担となります。また、相続発生前の売却では、売却益が最大3,000万円まで非課税になる「マイホーム特例(3,000万円特別控除)」という控除制度が使えます。戸建てであれば「相続後の空き家」にも同様の制度が適用となる可能性がありますが、マンションは適用外。そのためマンションはとくに生前に売却するメリットは大きいといえるでしょう。

「相続放棄」も生前に検討する

相続放棄の期限は、相続開始から3ヶ月です。ただこれは「3ヶ月もある」ではなく「3ヶ月しかない」と考えておいたほうが良いでしょう。相続発生後、つまり被相続人が亡くなられてから3ヶ月というのは、予想以上にあっという間に過ぎてしまいます。49日法要が過ぎるまでは、なかなか相続手続きに着手しにくいもの。つまり実質的には、1ヶ月半ほどで相続するか放棄するかを決めなければならないでのです。

相続放棄の判断は、まず相続資産を把握することから始まります。相続資産の評価額はいくらで……借金はどれだけあって……と確認していると、とてもじゃありませんが相続開始から3ヶ月以内に放棄の決断をすることなどできません。また、借金は原則、法定相続で分割します。プラスの資産を相続した人が、借金も相続するわけではありません。

弊社のお客様で、3兄弟が相続人となった事案がありました。お父様のアパートを相続したのは、地元に残っていた次男。お父様には借金もあったのですが、実は借金については長男と三男も相続することになってしまったのです。長男から「相続放棄したい」とご相談を受けましたが、この時点で相続開始から半年が経過。結局、相続放棄はできませんでした。

この事例からもわかるように、相続放棄するには相続前に意思決定しておくことが非常に重要です。少しでも相続資産に手をつけてしまえば、基本的に相続放棄はできません。たとえば、収益マンションを相続されて、家賃収入から相殺して修繕費を出す……これだけで、相続放棄はできなくなってしまいます。相続放棄するなら「相続開始後すみやかに」これが鉄則です。

相続は誰にでも起きること

将来的に相続する側もされる側も、どこか他人事のように考えている方が多いのではないでしょうか?しかし、相続は必ず起きるものです。とくにマンションなどの不動産は、分けにくく、価値がわかりにくいため、中には「一番いらない資産」とおっしゃる相続人もいらっしゃいます。しかし、マンションなどの不動産は多くの場合、相続資産の大部分を占め、節税にも役立ちます。揉めることなく相続し、分割できれば、遺された方々のその後の人生の支えにもなるはずです。