マンションを相続した際の売却の流れや税金の計算方法を解説!

マンションを相続するときの流れは、複雑かつ納税には期日があります。加えて、マンションのように分割しにくい資産を相続すると、相続人同士で揉めてしまう可能性が高いものです。スムーズかつトラブルなしに相続するためには、マンションの換価(売却)も検討してみましょう。

本記事では、マンションを相続する流れや遺産分割方法、売却時の注意点などを解説します。

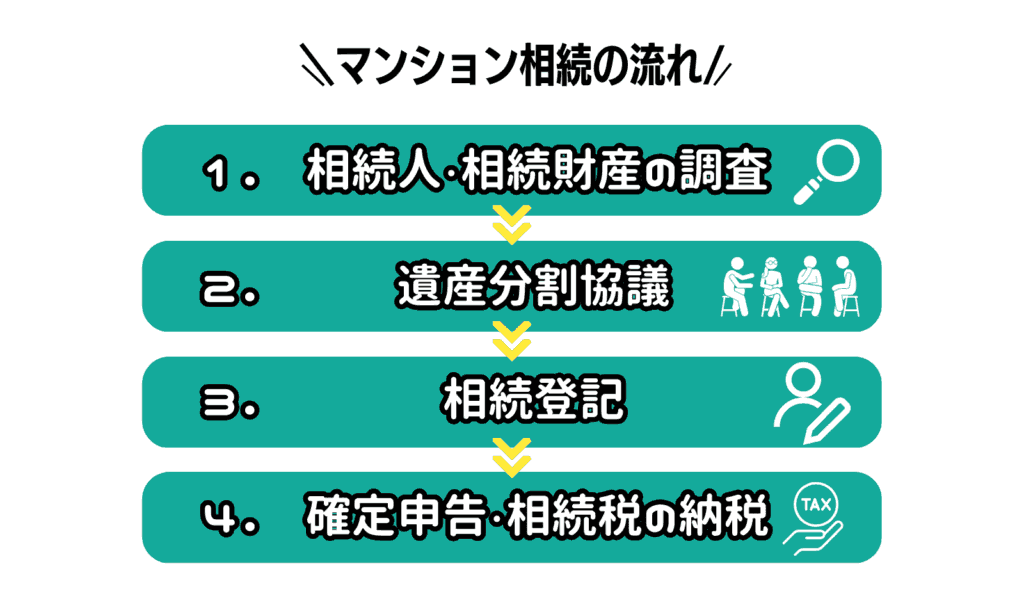

マンション相続の流れ・手順

まずは、マンションを相続したときの流れを見ていきましょう。

手順1.相続人調査・相続財産調査

相続手続きでまず最初に行うのは、相続人の人数と相続すべき財産の全体像を把握するための「相続人調査」と「相続財産調査」です。

民法で定められた法定相続人の範囲と優先順位は、次のとおり。被相続人やその家族の戸籍を遡ることにより、法律に従って法定相続人を確定させます。

- 配偶者は常に法定相続人となる

- 第1順位:子・代襲相続人

- 第2順位:親・祖父母

- 第3順位:兄弟姉妹・代襲相続人

同時に、相続財産がどれくらいあるかも調査しなければなりません。

相続人が複数いる場合は、遺産分割協議によってどのように財産を分割するかを話し合います。この遺産分割協議は、必ず相続権を持つすべての人で行わなければならず、協議のあとからほかに相続人がいることが判明した場合、すでに合意を得られている場合、その協議は無効となってしまいます。

相続財産に関しても同様で、遺産分割協議のあとに新たな財産が見つかった場合、その規模によっては、協議が無効となってしまう可能性があります。そのため、相続人調査、相続財産調査は、遺産分割協議の前に完了させておく必要があるのです。

手順2.遺産分割協議

法定相続人が複数いる場合は、話し合いによってどのように遺産を分けていくかを決めなければなりません。被相続人が遺言を残している場合、基本的には遺言書に記載の内容に従って遺産を分割します。

しかし、遺産分割協議ですべての相続人の同意が得られれば、遺言書に従わない遺産分割も可能です。

ローン残債がある場合におけるマンションの遺産分割の考え方

相続するマンションにローンが残っている場合、マンションとともに残債務も同時に相続します。とはいえ、住宅ローンを組む際は、団体信用生命保険(団信)に加入しているケースがほとんど。団信に入っていれば、債務者が亡くなった時に残債の返済が免除されます。

手順3.相続登記

遺産分割協議でマンションを相続する人が決まったら、相続人はマンションの名義を被相続人から自分に移す手続きをしなくてはなりません。この手続きは、相続登記と呼ばれます。

相続登記に期限などはありませんが、マンションを売却したりローンの担保にしたい場合、名義を変更していないと手続きを進められません。そのため、相続が確定した時点で相続登記を行うのが一般的です。

ただし、2024年4月1日から相続登記は義務化されます。正当な理由なく、取得を知ったときから3年以内に相続登記しなかった場合は、10万円以下の過料に科されます。

手順4. 確定申告・相続税納税

相続によってマンションを取得した場合、確定申告や相続税の納付が必要なケースがあります。相続税の納税期日は、相続開始から10ヶ月後。申告や納税をしなかった場合は無申告加算税や延滞税や課されます。

相続税の申告に必要な書類

相続税の申告には、次のような書類を提出しなければなりません。

- 本人確認書類

- 「被相続人のすべての相続人を明らかにする戸籍謄本かその写し」「図形式の法定相続情報一覧図の写し」のいずれか

- 「遺言書」「遺産分割協議書」のいずれかの写し

- 相続人全員の印鑑証明書

他、相続時精算課税適用者がいる場合や配偶者の税額軽減の適用を受ける場合には、別途、必要な書類があります。詳しくは国税庁ホームページをご覧ください。

マンション相続時の遺産分割の方法とは

マンションなどの不動産は、そのもの自体を分割して相続するわけにはいきません。そのため、次のような方法のいずれかで相続します。

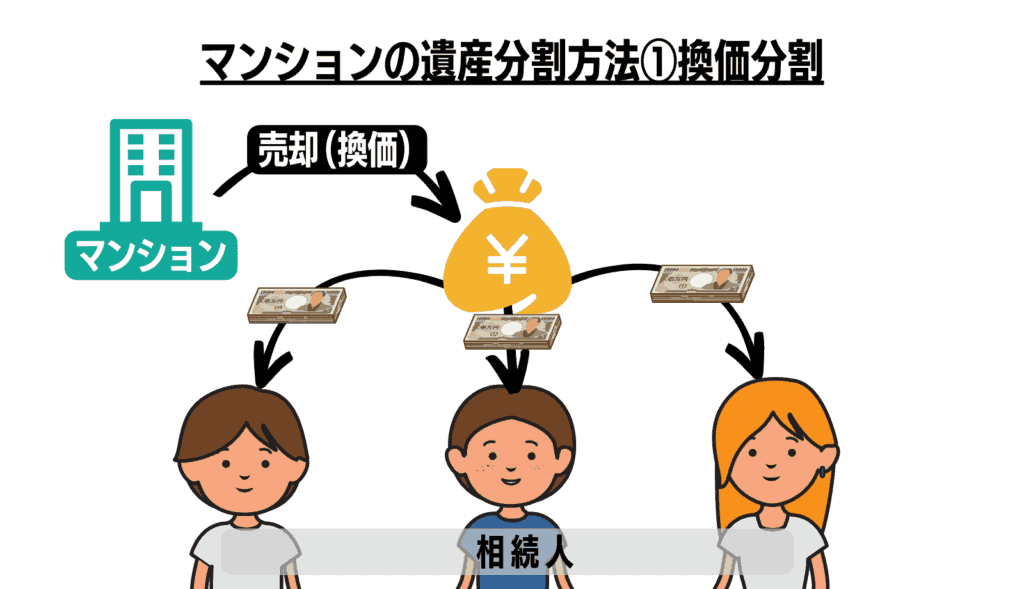

1.換価分割

「換価分割」は、マンションを売却してお金に換えたうえで分割する方法です。マンションは物理的に分割することはできませんが、お金であれば公平に分けられます。

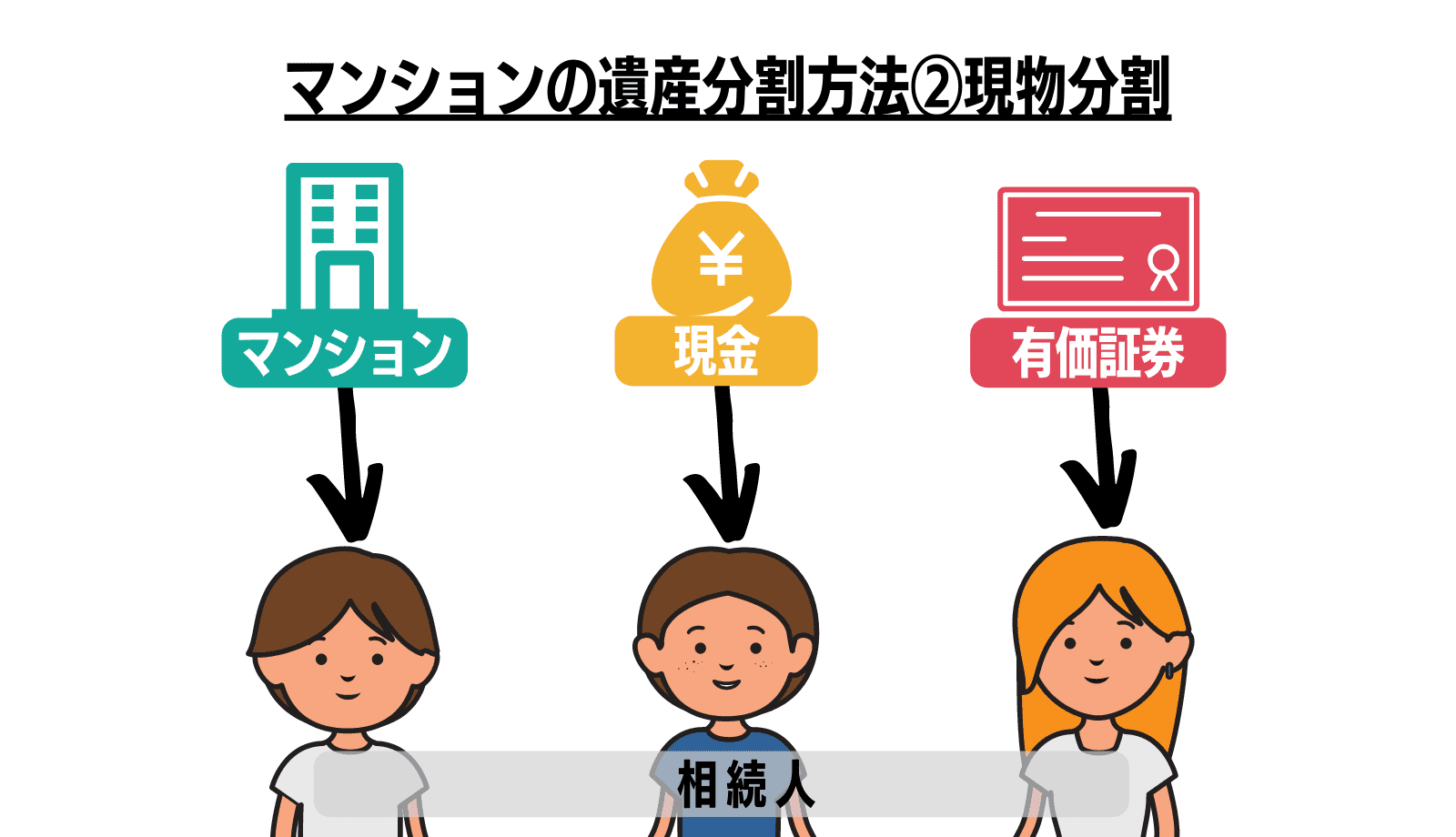

2.現物分割

「現物分割」とは、1つの1つの財産を分割せず現物のまま相続する方法です。たとえば、上記図解のように3人の相続人がいた場合、1人がマンションを相続し、他2人は現金や有価証券などマンション以外の資産を相続します。

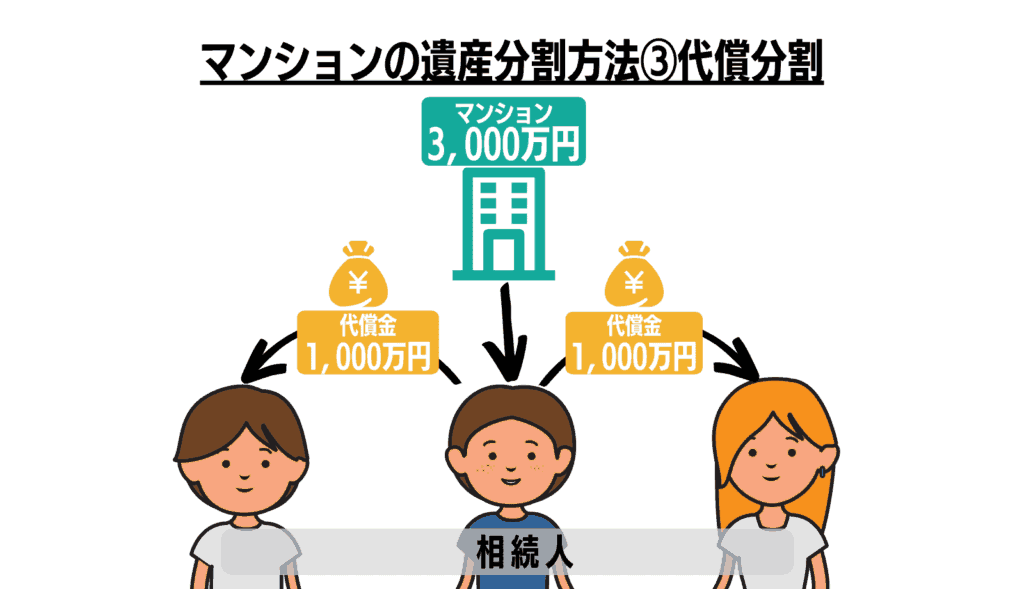

3.代償分割

- マンション以外の相続資産がない

- 換価したくない

- 共有したくない

このような状況に適しているのが「代償分割」です。1人がマンションを相続する代わりに、他の相続人に代償金を支払います。ただし、マンションを相続する人に一定の資金がなければ難しい分割方法だといえます。

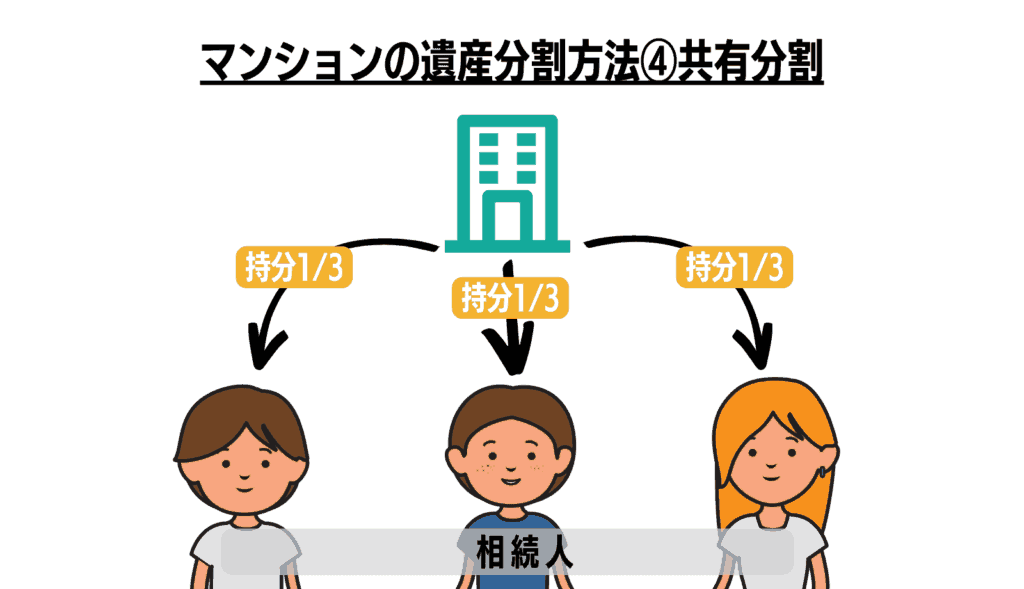

4.共有分割

マンションは物理的に分割できませんが「持分」であれば分割できます。持分は細かく設定できるため「共有分割」には、公平に分けられるというメリットがあります。しかし、共有不動産はすべての共有者の同意がなければ売却できません。そのため、将来的に意思の違いからトラブルに発展するリスクがあります。

300万円以上差がつくことも!?

査定は比較することが重要!

最短わずか60秒の無料一括査定で、あなたのマンションを高く評価してくれる不動産会社にまとめて査定依頼。

マンションの相続税の計算方法

(相続税評価額-基礎控除額)×税率

マンションの相続税は、基本的に上記の計算式で算出します。基礎控除額は、次のとおりです。

3,000万円+600万円×法定相続人数

基礎控除額を除いた課税額に対する税率と控除額は、次のとおりです。

| 課税額 | 税率(控除額) |

|---|---|

| 1,000万円以下の場合 | 10%(なし) |

| 3,000万円以下の場合 | 15%(50万円) |

| 5,000万円以下の場合 | 20%(200万円) |

| 1億円以下の場合 | 30%(700万円) |

| 2億円以下の場合 | 49%(1,700万円) |

| 3億円以下の場合 | 45%(2,700万円) |

| 6億円以下の場合 | 50%(4,200万円) |

| 6億円以上の場合 | 55%(7,200万円) |

相続税評価額の算出方法は、次項で解説します。

マンションの相続税評価額の算出方法

マンションの相続税評価額は、土地と建物に分けて算出します。

路線価×マンション全体の面積×持分割合

マンションの敷地全体の相続税評価額は、基本的に路線化方式で算出されます。「路線価」は、国税庁ホームページで確認できます。「持分割合」は、敷地全体に対する持分の割合のこと。登記簿やマンションの売買契約書などに記載されています。

固定資産税評価額×1.0

一方、建物部分の相続税評価額は「固定資産税評価額」と同じです。毎年送られてくる、固定資産税課税明細書に評価額が記載されてます。

マンションの相続税の計算シミュレーション

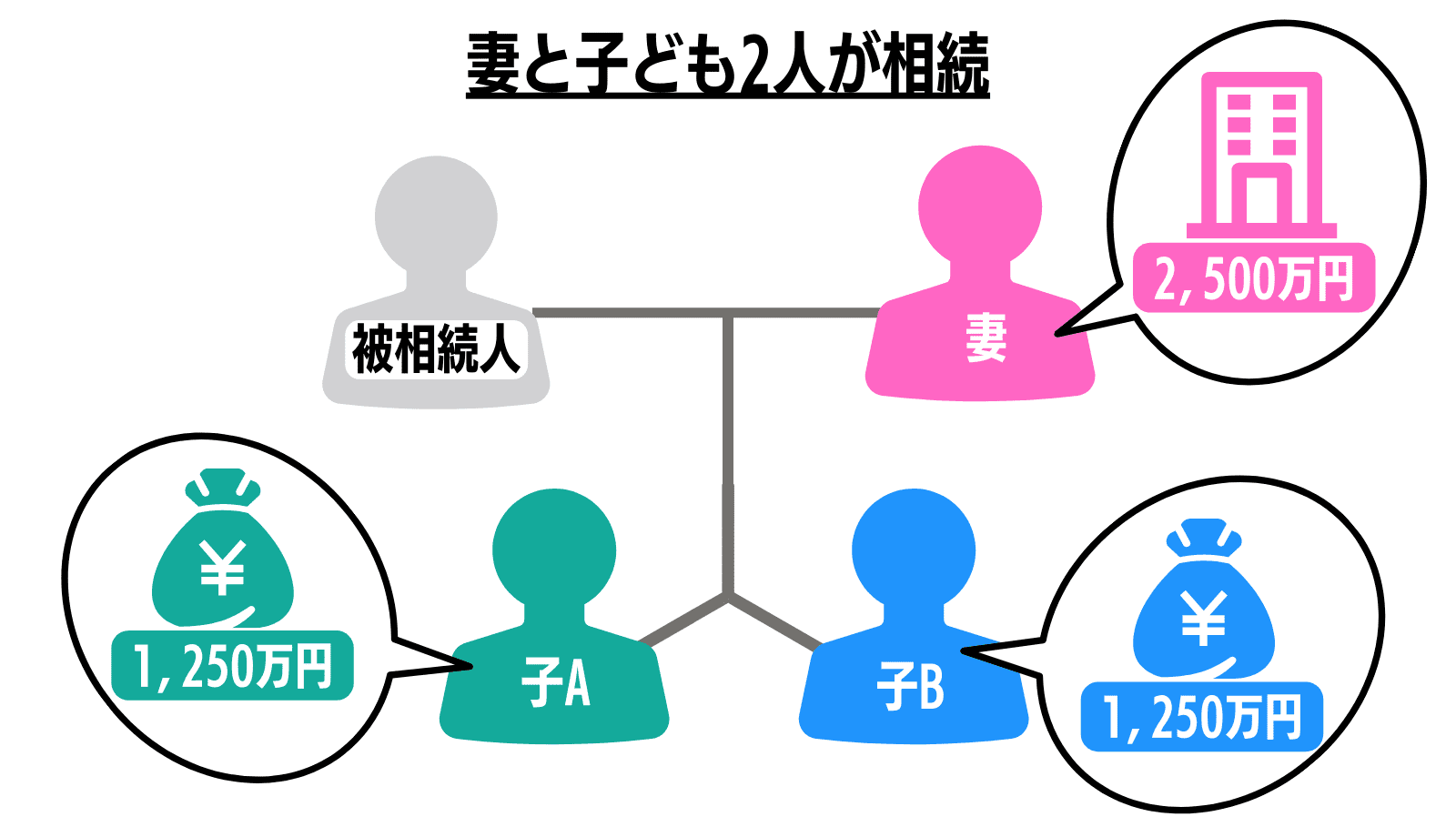

妻と子ども2人が、それぞれ次のように相続したケースを想定し、相続税を算出してみます。

- 妻:評価額2,500万円のマンション

- 子A:現金1,250万円

- 子B:現金1,250万円

妻と子ども2人への相続の場合、基礎控除額は「3,000万円+600万円×3人」で4,800万円です。

今回のケースにおける相続財産の総額は「2,500万円+1,250万円+1,250万円」で5,000万円。基礎控除で控除しきれない200万円が、相続税の課税対象となります。

課税価格は200万円。これを、各相続人の相続割合に応じて振り分けると以下のようになります。

- 妻:100万円(200万円×1/2)

- 子A:50万円(200万円×1/4)

- 子B:50万円(200万円×1/4)

課税価格1,000万円以下の相続税の税率は10%、控除額はゼロです。よって、各相続人の納税額は以下のようになります。

- 妻:10万円(100万円×10%)

- 子A:5万円(50万円×10%)

- 子B:5万円(50万円×10%)

相続税の配偶者控除など、要件を満たせば適用できる控除は複数あります。

相続したマンションを売却する際のポイントや注意点

相続したマンションの売却では、相続特有の節税方法や注意点があります。最後に、売却におけるポイントや注意点を解説します。

節税したいなら「3年以内」を目安に売却

マンションを売却して譲渡所得(≒売却益)が出た場合は、所得税や住民税が課されます。この税率は、最大約40%。税額は高額にもなり得ます。譲渡所得にかかる税金を節税するには、次の「取得費加算の特例」を適用させるのが効果的です。ただし、同特例には適用期日があるためご注意ください。

売却したマンションを相続したときに納税した相続税を取得費に加算することで、譲渡所得を引き下げられる特例

※相続税の申告期限の翌日から3年を経過する日までに売却した場合に限り適用

残置物を撤去する

相続したマンションには、残置物があることも。基本的に、マンションを売却する際には空室で買主に引き渡すため、残置物は撤去しておきましょう。リサイクルショップなどの出張買取を利用すれば、最小限の時間と労力で片付けられます。

一方、買取再販業者が買主になれば、残置物があるまま買い取ってくれる場合もあります。買取価格は一般的な売却方法より落ちますが、労力をかけたくない場合、あるいは相続税の納税が差し迫っているような状況にあれば「不動産買取」も1つの選択肢となるでしょう。

急いでいても必ず不動産会社を比較する

- 相続税の納税が迫っている

- 早く売却して遺産分割を終わらせたい

- 管理の手間から解放されたい

- 特例の適用期日が迫っている

このような理由から、相続したマンションの売却は焦ってしまいがちです。しかし、ろくに相場の把握や不動産会社の比較をせずに売却を始めてしまうと、相場を下回る金額でしか売れなかったり、売却が長期化したりする可能性があります。

マンションナビでは、マンション名を入力するだけで簡単に推定売却価格相場がわかるシステムや複数の不動産会社に一括で査定依頼ができるサービスを提供しています。いずれもご利用は無料。限られた時間の中でも、できる限り好条件でマンションを売却するため、ぜひご活用ください。

\ マンション売却の一括査定はこちら /

マンション相続の際によくある質問

- マンションを相続する流れは?

-

相続人・相続財産の調査、遺産分割協議、相続登記、確定申告・納税の流れで相続します。

- 相続したマンションの分割方法は?

-

換価分割、現物分割、代償分割、共有分割の4つがあります。

- マンションの相続税はどうやって算出する?

-

「(相続税評価額-基礎控除額)×税率」こちらの計算式で算出します。

- マンションの相続税評価額の算出方法は?

-

土地部分は「路線価×マンション全体の面積×持分割合」で算出、建物部分は固定資産税評価額と同額です。

「相続マンションの売却」まとめ

- マンションを相続する流れは①相続人・相続財産の調査②遺産分割協議③相続登記④確定申告・納税

- 相続税の申告には本人確認書類や戸籍謄本(法定相続情報一覧図)、遺言書(遺産分割協議書)などが必要

- マンションの分割方法は①換価分割②現物分割③代償分割④共有分割の4つ

- マンションの相続税の計算方法は「(相続税評価額-基礎控除額)×税率」

- 売却にかけられる時間が限られている場合も必ず不動産会社を比較する

マンションを相続するには、さまざまな工程を経なければなりません。遺産分割協議や相続税の算出、マンションの売却などに不安があったり、時間がかかっていたりする場合は、弁護士や税理士、不動産会社などの専門家にご相談することをおすすめします。

スムーズなマンションの相続は、相続人の負担軽減はもちろん、その後のトラブルの回避や節税にもつながります。マンションの売却を含めた手続きをご検討中の方は、マンション専門の一括査定「マンションナビ」をご活用ください。