【2024年6月】住宅ローン金利は引き続き固定金利が上昇傾向!

2024年6月の住宅ローン金利は、10年国債金利の上昇を受けて10年固定金利と全期間固定金利が上昇しました。

一方、変動金利はこれまでと変わらず低水準となっています。

今後、変動金利が上昇する可能性はあるのでしょうか。

本記事では、2024年6月の住宅ローン金利をご紹介します。

2024年6月の住宅ローン金利

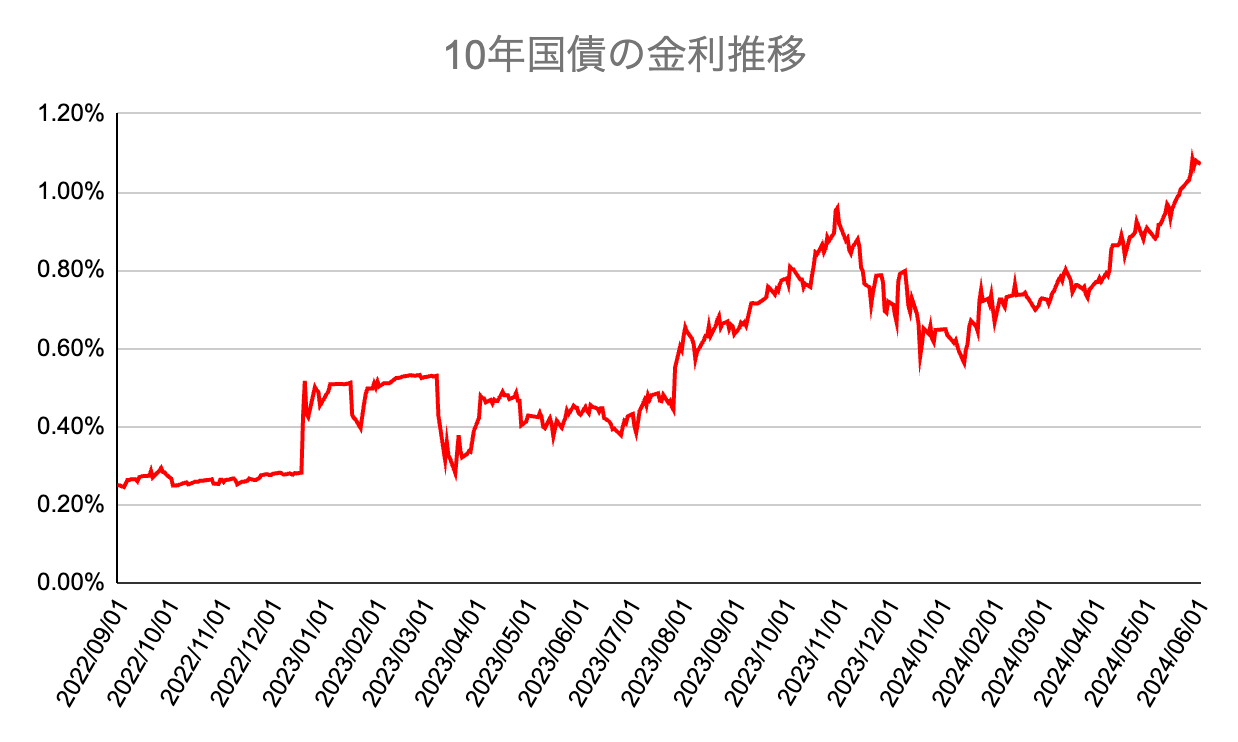

まずは、固定金利の指標である10年国債の金利の推移をご紹介します。

※財務省「国債金利情報」をもとに筆者作成

2024年5月の10年国債金利は、全体的に上昇傾向にありました。

とくに5月22日ごろからは1.0%を超えています。この背景にあるのは、日銀の国債買入額の減少です。

日銀は、5月13日に残存期間(償還までの期間)が5年超10年以下である国債の買入額を、これまでの4,750億円から4,250億円に減らしました。

この影響により、市場では国債の需要が減少し、10年国債の価格が下がって金利が上昇したと考えられます。

では、10年国債金利が上昇傾向にある中で、各金融機関は住宅ローンの借入金利をどのように設定したのでしょうか。

金利タイプごとに、各金融機関の最優遇金利をみていきましょう。

また、金利上乗せなしで加入できる団信の保障内容とあわせてご紹介します。

団信の保障内容は、以下の通りです。

- 一般:死亡または所定の高度障害状態の場合に住宅ローン残高を保障する団信

- がん50%保障:所定のがんと診断されると住宅ローンの残高が半分になる団信

- 全疾病保障:病気やけがで働けない状態が一定期間続いたとき ※金融機関によって保障内容は異なります。

2024年6月の変動金利とランキング

まずは、2024年6月の変動金利をみていきましょう。

結果は、以下の通りです。

| 適用金利 | 金利上乗せなしの団信 | |

|---|---|---|

| 三菱UFJ銀行 | 年0.345%(±0%) | 一般のみ |

| 三井住友銀行 | 年0.475%(±0%) | 一般のみ |

| みずほ銀行 | 年0.375%(±0%) | 一般のみ |

| りそな銀行 | 年0.34%(±0%) | 一般のみ |

| SBI新生銀行 | 年0.29%(±0%) | 一般または介護保障付団信 |

| PayPay銀行 | 年0.315%(±0%) | 一般または一般+がん診断一時金+先進医療給付金または一般+がん50%保障+先進医療特約+全疾病保障(入院限定)など |

| auじぶん銀行 | 年0.319%(±0%) | 【満50歳以下の方】一般または一般+がん50%団信 ※がん診断保障・4疾病保障・全疾病長期入院保障が無料付帯 【満51歳以上の方】一般団信のみ |

| 住信SBIネット銀行 | 年0.298%(±0%) | 一般または一般+全疾病保障または一般+全疾病保障+3大疾病保障 ※契約者が40歳未満である場合のみ |

| ソニー銀行 | 年0.397%(±0%) | 一般または一般+がん50%保障 |

| 楽天銀行 | 年0.683%(+0.02%) | 一般または一般+がん50%保障+全疾病保障 ※契約者が51歳以上の場合、がん50%保障はなし |

| イオン銀行 | 年0.38%(±0%) | 一般または一般+全疾病保障 |

※ソニー銀行は自己資金10%以上で借り入れをしたときの金利

※SBI新生銀行は手数料定率型を選択した場合

※イオン銀行は物件価格の80%以内で住宅ローンを組んだ場合

※PayPay銀行は自己資金10%以上の場合

※住信SBIネット銀行は借入金額が物件価格の80%以下の場合

先月に引き続き、ほとんどの金融機関が変動金利を据え置き、楽天銀行のみが引き上げをしています。

今月の最優遇金利の上位5行は、以下の通りです。

| 1(→) | SBI新生銀行:年0.29%(±0%)※手数料定率型の金利 |

| 2(→) | 住信SBIネット銀行:年0.298%(±0%)※借入金額が物件価格の80%以下の場合 |

| 3(→) | PayPay銀行:年0.315%(±0%)※自己資金10%以上の場合 |

| 4(→) | auじぶん銀行:年0.319%(±0%) |

| 5(→) | りそな銀行:年0.34%(±0%) |

※カッコ内の記号の意味は、以下の通り

・(→):先月と同じ

・(↑)前月から上昇

・(↓)前月から下落

今月のランキングも、先月や先々月と変わりはありません。

もっとも低金利なのは、SBI新生銀行であり、キャンペーンにより年0.29%という低金利での借り入れが可能です。

またauじぶん銀行では、携帯電話や電気などを住宅ローンと一緒に利用するとキャンペーンにより年0.169%での借り入れが可能です。

借り換えについては、SBI新生銀行の年0.29%が最低値であり、auじぶん銀行の年0.298%がそれに続いており、先月までと変わりはありません。

ローンの借り換えに興味はあるけど「金融機関を比較するのが面倒くさい」「どれくらい安くなるのかわからない」という方には、住宅ローン比較サービスのモゲチェックがおすすめです。

モゲチェックのウェブ提案サービスでは、情報を入力するだけで返済額が安くなる金融機関がわかります。

提案内容は、

- 「審査に通る確率」まで考慮

- 諸費用も考慮した、借り換え後の金額を算出

してくれるのでとても便利なサービスです。

対象金融機関は、ネットバンク、大手銀行、地方銀行などの主要金融機関です。

登録はPCやスマホから5分ででき、無料で利用することができます。このようなサービスを利用してみるのも良いでしょう。

2024年6月の固定期間選択型とランキング

続いて、2024年6月の固定期間選択型(10年固定金利)をみていきましょう。

各金融機関の最優遇金利は、以下の通りです。

| 適用金利 | 金利上乗せなしの団信 | |

|---|---|---|

| 三菱UFJ銀行 | 年1.20%(+0.14%) | 一般のみ |

| 三井住友銀行 | 年1.775%(+0.075%) | 一般のみ |

| みずほ銀行 | 年1.55%(+0.05%) | 一般のみ |

| りそな銀行 | 年1.775%(+0.05%) | 一般のみ |

| SBI新生銀行 | 年0.95%(±0%) | 一般または介護保障付団信 |

| PayPay銀行 | 年1.215%(+0.06%) | 一般または一般+がん診断一時金+先進医療給付金または一般+がん50%保障+先進医療特約+全疾病保障(入院限定)など |

| auじぶん銀行 | 年1.355%(+0.2%) | 【満50歳以下の方】一般または一般+がん50%団信 ※がん診断保障・4疾病保障・全疾病長期入院保障が無料付帯 【満51歳以上の方】一般団信のみ |

| 住信SBIネット銀行 | 年1.413%(+0.09%) | 一般または一般+全疾病保障または一般+全疾病保障+3大疾病保障 ※契約者が40歳未満である場合のみ |

| ソニー銀行 | 年1.466%(+0.126%) | 一般または一般+がん50%保障 |

| 楽天銀行 | 年1.792%(+0.082%) | 一般または一般+がん50%保障+全疾病保障 ※契約者が51歳以上の場合、がん50%保障はなし |

| イオン銀行 | 年1.41%(±0%) | 一般または一般+全疾病保障 |

※ソニー銀行は自己資金10%以上で借り入れをしたときの金利

※住信SBIネット銀行は借入金額が物件価格の80%以下の場合

先月に引き続き、10年国債金利の上昇の影響を受けて、ほとんどの金融機関が10年固定金利を引き上げています。

今月の上位5行をランキング形式でみると、結果は以下の通りです。

| 1(→) | SBI新生銀行:年0.95%(±0%) |

| 2(→) | 三菱UFJ銀行:年1.20%(+0.14%) |

| 3(→) | PayPay銀行:年1.215%(+0.06%) |

| 4(→) | auじぶん銀行:年1.355%(+0.2%) |

| 5(↑) | イオン銀行:年1.41%(±0%) |

※カッコ内の記号の意味は、以下の通り

・(→):先月と同じ

・(↑)前月から上昇

・(↓)前月から下落

住信SBIネット銀行に変わり、イオン銀行がランクインしています。

ただし、イオン銀行の住宅ローンは毎月半ばに借入金利が発表されるため、6月の途中で引き上げられる可能性はあります。

最優遇金利がもっとも低いのはSBI新生銀行であり、最優遇金利は唯一年1.0%を下回っています。

2〜4位の金融機関は先月と同様ですが、全体的に借入金利は引き上げられました。

2024年6月の全期間固定金利(フラット35・固定金利35年)

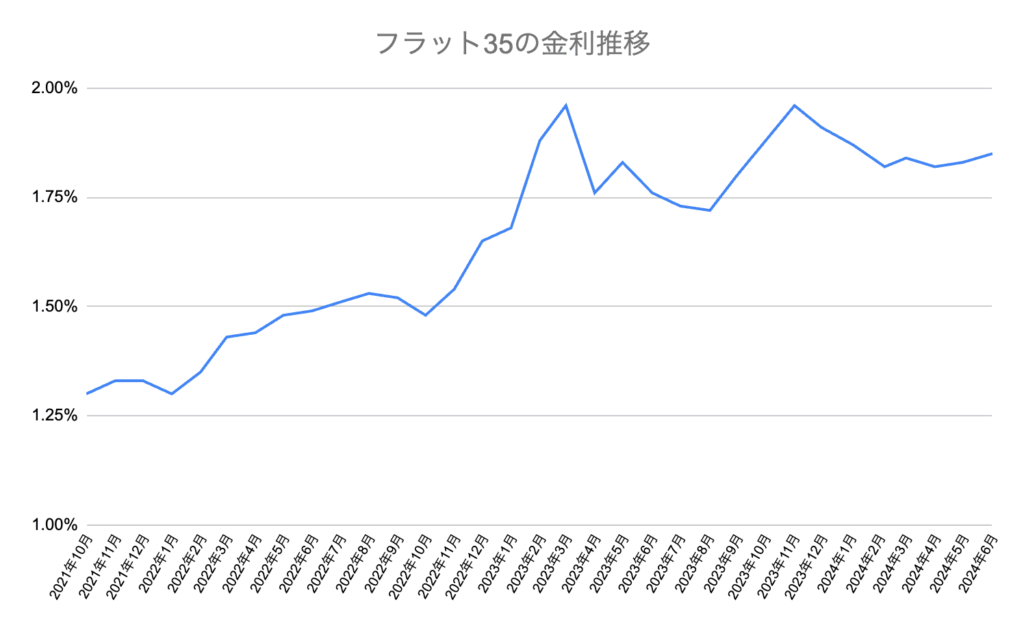

2024年6月のフラット35(買取型)の最低金利は年1.85%です。

先月の年1.83%から若干上昇しました。※融資率9割以下・借入期間21年以上35年以下・新機構団信付きの金利

2021年10月から2024年6月までの推移は、以下の通りです。

※【フラット35】借入金利の推移をもとに筆者作成

※上記は「買取型・融資率9割以下・借入期間21年以上35年以下・新機構団信付き」の金利

近ごろのフラット35は、借入金利が上昇傾向にあったものの、10年国債金利に比べれば上昇幅は緩やかでした。

今月も急上昇はせず、前月と比較して+年0.02%にとどまっています。

続いて、大手都市銀行が独自に取り扱う35年固定金利の最優遇金利をみていきましょう。

- 三菱UFJ銀行:年1.91%(+0.12%)

- 三井住友銀行:年2.66%(+0.08%)

- みずほ銀行:年1.98%(+0.08%)

- りそな銀行:年1.765%(+0.05%)

先月に引き続き、10年国債の金利の上昇を受けて、大手4行のすべてが長期固定金利を引き上げています。

最優遇金利は、年1%台後半〜2%台半ばとなっています。

300万円以上差がつくことも!?

査定は比較することが重要!

最短わずか60秒の無料一括査定で、あなたのマンションを高く評価してくれる不動産会社にまとめて査定依頼。

住宅ローン金利は今後どうなるのか

先述の通り、日銀が5月13日から国債の買入額を減らしたことで、10年国債金利は上昇しました。

また、10年国債金利に上昇圧力がかかる主な要因である、日米の金利差も依然として開いたままです。

米国の強烈なインフレは未だ収まっておらず、政策金利の誘導目標は5.25~5.50%に据え置かれたままであり、円安も長期化している状況です。

このような状況にあるなか、固定金利と変動金利はそれぞれの今後どのように推移するのでしょうか。

今後の見通しをみていきましょう。

固定金利は緩やかに上昇する可能性がある

日銀が4月に開催した金融政策決定会合では「長期国債の買入れについては、(中略)どこかで削減の方向性を示すのが良い」「国債買入れの減額も、市場動向や国債需給をみながら、機を捉えて進めていくことが大切である」といった意見が出ました。

これらの意見から、日銀は国債の買入額を減らそうとしていることが見て取れます。

また市場では、日銀が今後さらに国債の買入額を減らしていくのではないかという思惑が広がっています。

もし、今後も日銀が国債の買入額を減らしていき、その影響で10年国債金利が緩やかに上昇していくのであれば、住宅ローンの固定金利も徐々に引き上げられるかもしれません。

ただし、長期金利が大幅に上昇すると、個人や企業はお金を借りにくくなり、消費活動や設備投資などが鈍って経済に悪影響が出る恐れがあります。

日銀はそのような事態を容認しないでしょう。

そのため、2024年4月に行われた会合の結果でも示されている通り、長期金利が急上昇するような局面では、日銀は国債の買入額の増額などで対処するはずです。

以上の点から、今後の固定金利は、上昇するとしてもその上昇幅は緩やかなものになると思われます。

とはいえ、10年国債金利はさまざまな要因で変動するため、固定金利の先行きを予測するのは引き続き困難な状況が続きます。

変動金利は年内または来年に上昇するとの見方も

変動金利がいつ上がるのかは、日銀が追加の利上げをするタイミング次第です。

多くの金融機関が変動金利の指標としている「短期プライムレート」は、日銀の政策金利の影響を受けるためです。

日銀の見通しでは、2024年度に物価上昇率が2%台になったあと、2025年度および2026年度はおおむね2%程度で推移するとされています。

また、今後は経済の需要と供給のバランスが改善され、賃金と物価が互いに押し上げ合う好循環が続くという予測も示されています。

この予測通りに賃金や物価が上昇すると、2025年には追加の利上げが行われ、短期プライムレートが上昇して変動金利も引き上げられるかもしれません。

一方、今年の7月や10月に追加の利上げをするという意見も根強いです。

この背景には、日米の金利差を主な要因とする円安があります。

とはいえ、無理に利上げをすれば景気が冷え込んでしまう恐れがあります。

そのため、7月や10月に追加の利上げが行われるとは限らず、短期間で政策金利が急上昇するシナリオも想定しにくいでしょう。

かといって、10年や20年ものあいだ、追加の利上げが行われないとも考えにくいです。

変動金利型の住宅ローンを組む場合は、将来的に金利が上昇して返済負担の増加に備えて、繰上返済資金を計画的に準備しておくことをおすすめします。

まとめ

2024年6月は、ほとんどの金融機関が固定金利を引き上げています。

10年国債金利が今後も上昇するようであれば、次月以降も引き上げられるかもしれません。

一方の変動金利は、金融機関によっては年0.2%台後半での借り入れも可能であり、依然として低水準となっています。

\\住宅ローン選びにお悩みの方へ//

\\住宅ローン選びにお悩みの方へ// \\【PR】住宅ローン選びにお悩みの方へ//

\\【PR】住宅ローン選びにお悩みの方へ//