新築ワンルームマンション(1R)不動産投資といえば、都心に建つインスタ映えしそうな分譲マンションといったイメージでしょうか。「ほぼ自己資金を出さずに小規模で気軽に始められる」「好立地で将来的に価値が落ちなさそう」「そのうち子供に住ませてもいいし」・・・

新築1Rマンションを購入して投資をはじめたのだけど、もしかして失敗だった?と不安を感じて相談にみえる多くの方から聞くのはこういった話です。

分譲会社の担当も物件を買うまでは親身に接してくれたのに、所得税還付でキャッシュフローがプラスになったのは最初の年だけで次の年からは持ち出しが発生してしまい相談しようとしても音信不通。

文句をいいに会社に乗り込んだら追加で2つ買うとまた税金が戻りますよと上司と称するひとに説得されて、むしろ追加投資を進められさらにドツボにハマることさえあります。

にっちもさっちもいかなくなりようやく当社のような不動産コンサル会社にご相談に来られるのですが、残念ながらこの状況から起死回生できる投資家は極々わずかです。

では、なぜ新築1Rマンション投資は上手くいかないのか、なぜ成功しないと分かっていても買ってしまうのか、を解説します。

新築・築浅ワンルームの問題点とは

大きく分けて、以下の3点が問題点として挙げられます。

1.利回りが低い

利回りが低いため、ローンを組んで購入すると期中のキャッシュフローが少ないかマイナスのいずれかになります。キャッシュで購入したとしても、インカムゲインだけで投資資金を回収するには何十年もの時間がかかります。

また利回りが低いということは物件価格が高いことを意味します(物件価格=収益÷利回り)。購入金額よりも高い金額で売却することができれば利益はでますが、それが難しい理由は次に続きます。

2.売主による設定賃料が市場相場よりも高い

慣習的に日本では新築時に一番賃料がとれるとされていて、デベロッパー(売主)もこのことをよく理解しています。少しでも賃料を上げるためにADやフリーレントを上乗せします。

ADについては後述しますが、いわゆる客付け業者へのインセンティブです。ADを多めに払うことで賃貸営業マンが頑張ってくれるので、結果的に相場より高い賃料でも決まります。

相場よりも高い賃料で販売価格が決まっている可能性があり、買主は本当に売主の設定賃料で決まるかどうか独自に査定する必要があります。

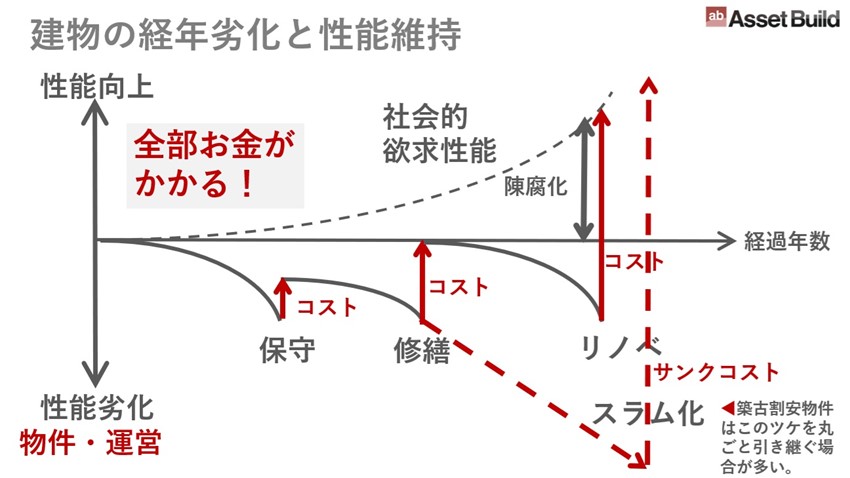

また全ての建物は築年数の経過とともに劣化します。インフレ傾向ですので賃料が上がる可能性も否定できませんが、長期的にみると賃料は建物の劣化にあわせて下落します。一方で賃貸市場にあらたに供給される建物や付帯設備の性能は高まり、それに伴い社会的欲求性能も上昇するため、既存設備の状態ではこれまでと同じ賃料水準を維持することが難しくなります。

そのため賃料査定はある程度賃料が下がることを見込んで、許容範囲(損益分岐点)を見つける必要があります。

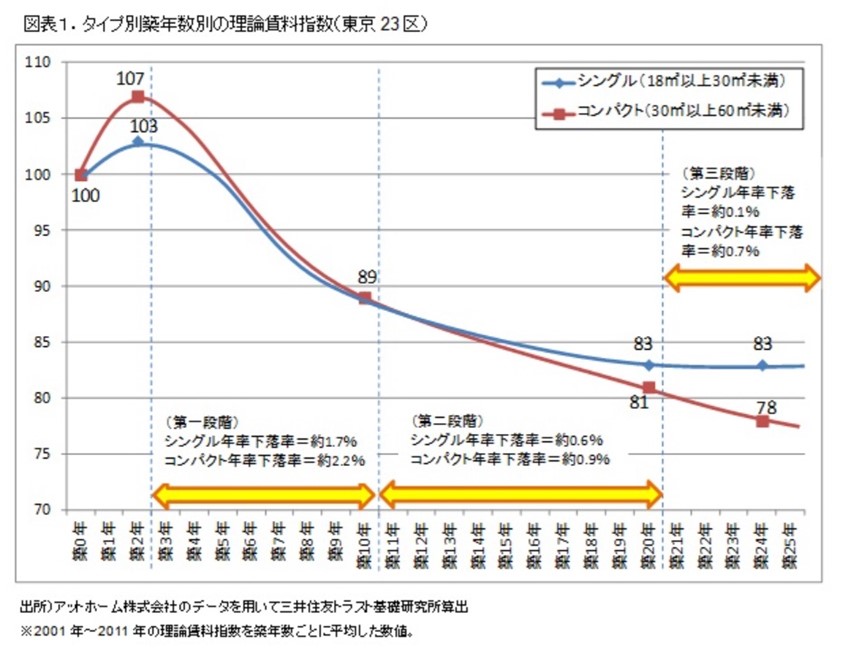

上記グラフによると都内ワンルームの場合、10年後の賃料変化率は-10%、20年後に-20%、それ以降は下落率が低減していくことがわかります※。

※ただし2001年から2011年のデフレ期のデータのためインフレ局面では同様の経過とはならない可能性があることに注意

3.築年数の経過とともに値下がりする可能性が高い

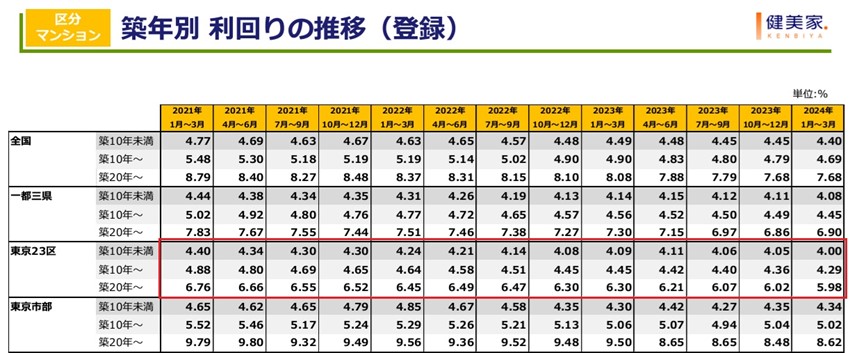

新築ワンルームマンションに限りませんが、一般的に築年数の経過とともに市場が求める利回りが上がります。

ただし近年はその利回り差が小さくなっていることが指標からわかります。

過去3年間のデータをみると、築10年未満の区分マンションの平均利回りは4.18%、築10年~20年の区分マンション平均利回りは4.57%で、利回り差は0.39%でした。

新築時に4,000万円(=月額賃料15万円×12か月÷利回り4.5%)で購入した物件の10年後の売却価格を、

【賃料10%低下・市場利回り0.39%上昇】と想定して計算すると、15万円×0.9×12か月÷(4.5%+0.39%)=約3,300万円となり、700万円近いキャピタルロスが発生することになります。

ここまでで、新築1Rマンション投資に関する問題点をご理解いただけたかと思いますが、もしかしたら「価格の下落以上に残債が減っていれば損はしない」「残債が0になるまで保有すれば儲かる」というご意見を持たれた方もいらっしゃるかもしれません。ここからはさらに投資分析を踏み込んで考えてみたいと思います。

投資分析を行うことで投資の効率性がわかる

Aマンション 想定条件:10年後売却・フルローン

| 購入価格 | 4,000万円(利回り4.5%) |

| +購入諸経費 | 180万円(不動産価格の4.5%※売主直の場合) |

| =総投資額 | 4,180万円 |

| -ローン借入LB | 4,000万円(1.5%30年返済) |

| =投資資金Eq | 180万円 |

| 売却価格 | 3,300万円(利回り4.89%) |

| -売却経費 | 132万円(売却価格の4%) |

| -ローン残債 | 2,860万円 |

| -譲渡所得税 | 0万円 |

| =売却手取り | 307万円 |

| GPI(総潜在収入) | 180万円(賃料月額15万円×12か月) |

| -空室率 | 3.0% |

| -OPEX(運営費) | 45万円(GPIの25%) |

| =NOI(営業純利益) | 130万円 |

| -ADS(年間返済額) | 165万円 |

| =BTCF(税引前キャッシュフロー) | ▲35万円 |

FCR(総収益率=NOI÷総投資額)3.11%<K%(借入コスト=ADS÷ローン残高)4.14%

※「FCR<K%」は逆レバレッジの状態なので投資した自己資金の利回りCCR(=CF÷Eq)が物件自体の利回り(FCR)を下回ってしまう。

投資分析に必要な項目と注意事項

1. 賃料査定

実際に募集したらいくらで決まるのかを調べます。

不動産会社の査定を鵜呑みにせず自身で査定を行い、時には地元の不動産会社にヒアリングすることも大切です。時間がない時はポータルサイトで見るだけでも参考になります。

特に分譲マンションは過去の募集事例が載っているため比較しやすいです。同じ建物内に募集事例がない場合は、場所や条件が近いものを参考にします。賃料査定は投資の根幹をなすものであり、投資結果を左右する重要な要素の一つです。

2. 空室率

空室率=1-居住年数÷(平均居住年数+空室日数)

ワンルームの場合、居住年数は平均的に4年(48か月)です。空室日数は物件や募集条件によって異なりますが、平均的に1.5~2.0か月です。

募集時期にもよりますが、都内ワンルームの場合平均空室率は3~4%前後です。

空室率=1‐48か月÷(48か月+1.5か月)=3.03%

空室率が高すぎると相場よりも賃料が高く、低すぎると賃料が安すぎる可能性があります。

3. OPEX(運営費)

都内の分譲マンションの場合、一般的にGPIの20~25%程度ですが賃料単価の低い地方物件ではさらに負担割合が増えます。また、築年数が経つにつれてOPEXも上昇します。

OPEXの内訳として、

・賃貸管理費(PMフィー)

賃貸経営・運営に関する管理全般にかかる費用のことを指し、一般的に賃料の3~5%(別途消費税)かかります。業務内容としては賃料集金代行業務、クレーム対応、リフォームの提案、賃貸募集業務などがあります。

・管理費および修繕積立金

ここでの管理費とは、共用部の管理業務にかかる費用を指します。管理人の手配、廊下や階段の清掃、エレベーターやオートロックなどの設備点検、ゴミ出しなどがあります。

修繕積立金とは、将来かかる大規模修繕(屋上防水、鉄部塗装)、配管交換などの修繕費用に備える積立金制度です。築15~20年で大規模修繕のタイミングがくるため、積立金額が少ないと金融機関から借り入れをおこしたり、管理組合から追加の積立金支払い要求がくる可能性があります。

特に、新築分譲マンションでは分譲時に売りやすいように修繕積立金を低めに設定する傾向があり、あとから大幅な値上げを余儀なくされるというケースが多くみられます。また、インフレ・人手不足によりここ数年で管理費・修繕積立金は大幅に増額する傾向にあり現時点で積立金の値上がりのない物件でも将来的に値上がる可能性が高いです。

・固定資産税・都市計画税

固定資産税・都市計画税は、毎年1月1日時点の所有者が納税義務者となります。市区町村が税額を計算し、納税義務者に納税額を通知し、納税者はそれに基づき税額を納付します。都内では毎年6月頃に課税明細書が税務署から送られてきます。

・AD(Advertisement 広告料)

入居者を紹介してくれた客付け業者に支払う手数料です。エリアによっても変わりますが、一般的には賃料の0.5~1か月で、相場より設定賃料が高い場合はADが2か月以上となることもあります。管理会社によっては別途客付け手数料(あるいは業務委託料)といった名目で手数料を請求される場合があります。

・原状回復費

一般的にハウスクリーニング費用は賃借人の負担となるため、築5年未満の物件ではほとんど費用が発生しません。ただし築5~10年を超えるとクロスの張替費用やフローリングの張替え、エアコン洗浄などのオーナー負担が発生することがあります。

さらに築10年を超えてくると住宅設備(エアコン・給湯機・浴室乾燥機等)の故障が起こるため、原状回復費用が嵩み始めます。ここでのシミュレーションは保有期間10年で売却を想定しているため原状回復費用は考慮していません。

4.購入諸経費

一般的に以下の項目が上げられます。一般的に物件価格の8%前後で収まることが多いです。

売主から直接購入する新築1Rマンションは手数料が原則かからないので、シミュレーションでは物件価格の4.5%としています。

・仲介手数料 物件価格×3%+6万円(別途消費税)

・融資手数料 融資を受ける場合にかかる。金融機関によって借入金額の1~2%前後。

・登記費用 所有権移転、抵当権設定を司法書士に依頼する。

・火災保険料 最長5年間の掛け捨て保険。

・収入印紙代 売買契約書や金銭消費貸借契約書に貼付する。

・不動産所得税 不動産の引渡しを受けてから6か月ほどで税務署から請求がくる。

すべての投資はIRR(内部収益率)で決まる

全ての投資はIRRで決まるといっても過言ではありません。

IRR(内部収益率)とは、「投資によって得られる将来のキャッシュフローの現在価値と、投資額の現在価値が等しくなる割引率」のことです。このIRRは理解が難しいので、単純に説明すると、期中のキャッシュフローと売却損益の合計が投資資金に対してどれだけ儲かったのかを示す指標と考えていただければイメージがわきやすいと思います。

IRRは時間と複利の概念が組み合わさることで複雑化しますが、最初はイメージの理解だけで構いません。

ただしIRRは高ければ高いほど投資効率が高いことを示しますが、投資規模やリスクの判断はIRRの数値とは別に考える必要があります。

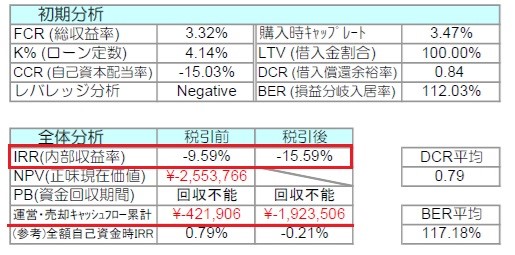

10年シミュレーション

前述の想定条件でシミュレーションを行うと、運営・売却を通じたキャッシュフローがマイナス(=赤字)で、利益を得るタイミングが1つもないということが一目瞭然となります。

当然、IRR(内部収益率)はマイナスで投資として成り立ちません。

残債が0になるまで保有した場合でも結論に変わりはありません。

30年シミュレーション

30年の長期保有となると、将来発生する大規模修繕費用などのCAPEX(修繕費)や室内の改修費用をシミュレーションに反映させる必要がありますが、ここでは金額が未知数なこともあり、またシミュレーションに反映させるまでもなく投資適格かどうかを判断できるため今回は無視しています。

IRR(内部収益率)で投資分析を行う大きな強みは、どのような投資でも数字で比較できることです。

例えば定期預金は高いもので0.8~1.0%程度の利息がつきますが、元本保証ですので定期預金のIRRは0.8~1.0%です。新築1RマンションのIRRがマイナスであれば定期預金のほうが投資としては優れている(=効率が良い)ことがわかります。

まとめ

「営業のひとに親切にしてもらったから」「よく知っている場所だから」「モデルルームを見せてもらったら気に入っちゃって」といったことで盛り上がる気持ちも理解できますが、投資はあくまでも投資。

盛り上がっているときにこそ感情に流され非効率な判断をしている可能性がないか冷静に判断するべきです。

投資として成り立つかどうかの投資判断は具体的・現実的な数字にもとづいた投資分析によって定量的に明らかにすることができます。

本稿に関するご質問やご自身の投資結果や投資方針についてのご相談があれば、(株)アセットビルドの竹内までご連絡ください。