マンション購入時の年収の目安とは?いくらでどんな物件が買えるのか徹底解説!

「今の年収でいくらのマンションを購入できるのだろうか」と悩む人も多いのではないでしょうか。

予算を検討する際、多くの方は「年収の何倍までの物件なら買えるのか」という観点で考えます。しかし実際に予算を決めるときは「年収のうちいくらまで返済に充てられるのか」を考えることが重要です。

今回は、マンション購入価格の目安や住宅ローンの借入可能額に影響する要素、資金計画を立てるポイントを解説します。

マンションの購入価格は年収の5〜7倍が1つの目安

一般的に、購入が可能なマイホームの価格は「年収の5~7倍」が目安とされています。たとえば、年収が500万円の場合、予算の目安は2,500万〜3,500万円となります。

実際にマイホームを購入する人も、この目安の範囲内で物件を選ぶケースが多いようです。

住宅金融支援機構の調査によると、住宅の種類ごとの年収倍率(所要資金÷世帯年収)は以下のとおりです。

- ※出典:住宅金融支援機構「2023年度フラット35利用者調査」

調査結果を見ると、2023年度に行われた調査の年収倍率は中古マンションが5.6倍、マンションが7.2倍となっているため、一般的な目安と同程度の水準といえます。

【年収別】購入できるマンション価格の目安

年収倍率5〜7倍で購入できるマンションの価格を計算すると結果は以下のとおりです。

(単位:万円)

| 年収 | 5倍 | 6倍 | 7倍 |

| 300 | 1,500 | 1,800 | 2,100 |

| 400 | 2,000 | 2,400 | 2,800 |

| 500 | 2,500 | 3,000 | 3,500 |

| 600 | 3,000 | 3,600 | 4,200 |

| 700 | 3,500 | 4,200 | 4,900 |

| 800 | 4,000 | 4,800 | 5,600 |

| 900 | 4,500 | 5,400 | 6,300 |

| 1,000 | 5,000 | 6,000 | 7,000 |

| 1,500 | 7,500 | 9,000 | 10,500 |

| 2,000 | 10,000 | 12,000 | 14,000 |

年収が上がるほど購入可能なマンションの価格帯も広がります。年収400万円の場合、購入可能なマンションの価格は2,000万〜2,800万円が目安です。

一方、年収1,000万円の場合は5,000万〜7,000万円、年収2,000万円では1億円〜1億4,000万円のマンションも視野に入ります。

マンションを購入する人の平均年収

では、実際にマンションを購入する人の世帯年収はいくらなのでしょうか。

国土交通省の調査によると、2021年4月から2022年3月にマンション(分譲住宅)や注文住宅を取得した人の平均世帯年収は以下のとおりです。一次取得者とは、初めてマイホームを取得した人のことを指します。

(単位:万円)

| 平均世帯年収 | 一次取得者の世帯年収 | |

| 注文住宅(全国) | 915 | 808 |

| 注文住宅(三大都市圏) | 989 | 924 |

| 分譲戸建住宅 | 761 | 721 |

| 分譲集合住宅 | 871 | 840 |

| 既存(中古)戸建住宅 | 678 | 650 |

| 既存(中古)集合住宅 | 729 | 668 |

- 出典:国土交通省「令和5年度住宅市場動向調査報告書」

分譲マンションの平均世帯年収は871万円、中古の集合住宅は729万円という結果でした。一次取得者については、分譲集合住宅が721万円、中古集合住宅が668万円です。

注文住宅に比べると平均世帯年収は低いものの、分譲戸建て住宅や中古戸建て住宅に比べると高いことが見て取れます。

住宅ローンの借入可能額の決まり方

金融機関は住宅ローンの借入額をどのような基準で決めているのでしょうか。ここでは、借入可能額に影響する要素のなかでもとくに重要な「返済負担率」と「審査金利」を解説します。

返済負担率

返済負担率は、住宅ローンの年間返済額が年収(額面年収)に対してどの程度の割合を占めるかを示すものです。計算式は以下の通りです。

- 返済負担率(%)=年間返済額÷年収×100

たとえば、年間返済額が120万円、年収が600万円の場合、返済負担率は「120万円÷600万円×100=20%」です。

住宅ローンを借り入れるためには、返済負担率が金融機関の定める一定基準を下回っている必要があります。金融機関ごとに返済負担率の基準は異なりますが、一般的には30~35%程度です。

金融機関と住宅金融支援機構が提供する「フラット35」では以下のとおりに設定されています。

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

年間返済額には、住宅ローンだけでなく自動車ローンや教育ローンなども含まれます。そのため、すでに借り入れている金額が多いほど借入可能額は少なくなります。

審査金利

審査金利は、住宅ローンの審査時に金融機関が申し込んだ人の返済能力を判断する際に用いる金利です。審査金利の設定は金融機関によって異なり公開されてはいませんが、一般的には3~4%程度です。

審査金利のほうが、実際の返済額を計算する際の適用金利よりも高く設定されます。これは、申し込んだ人の返済能力を超えるような金額を貸し付けないようにするためです。

とくに、変動金利には返済途中で世の中の金利が上昇することで返済額が増加するリスクがあります。

2025年4月現在、変動金利の適用金利はおおむね1%未満ですが、途中で金利が上昇しても返済が滞ることのないよう審査時にはそれよりも高い3〜4%程度の金利が用いられます。

一方、フラット35は全期間固定金利であるため、審査金利と借入金利は同じです。

【年収別】住宅ローン借入額の目安

ここで、モデルケースを設定し年収ごとの住宅ローン借入可能額の目安を試算します。試算条件は以下の通りです。

- 年収:300万〜1,000万円(100万円ごと)、1,500万円、2,000万円

- 返済期間:35年

- 返済方法:元利均等方式

- 金利:4%(審査金利を想定)

上記の条件で、一般財団法人住宅金融普及協会のシミュレーションサイトを用いて借入可能額を計算すると、結果は以下のとおりとなります。

(単位:万円)

| 返済負担率30% | 返済負担率35% | |

| 300万円 | 1,690 | 1,970 |

| 400万円 | 2,250 | 2,630 |

| 500万円 | 2,820 | 3,290 |

| 600万円 | 3,380 | 3,950 |

| 700万円 | 3,950 | 4,610 |

| 800万円 | 4,510 | 5,260 |

| 900万円 | 5,080 | 5,920 |

| 1,000万円 | 5,640 | 6,580 |

| 1,500万円 | 8,460 | 9,880 |

| 2,000万円 | 11,290 | 13,170 |

※10万円未満切り捨て

たとえば、年収が600万円であり、金融機関が定める返済負担率が35%であれば最大で3,950万円まで借り入れができる計算です。年収が高くなるにしたがって住宅ローンの借入可能額も増えていきます。

自身がいくらの住宅ローンを組めるか知りたいときは、一般財団法人住宅金融普及協会や各金融機関などが提供するシミュレーションサイトを活用するとよいでしょう。借入金利は3〜4%、返済負担率は30〜35%と入力し、年収や返済期間なども適宜指定することで借入額の目安を計算できます。

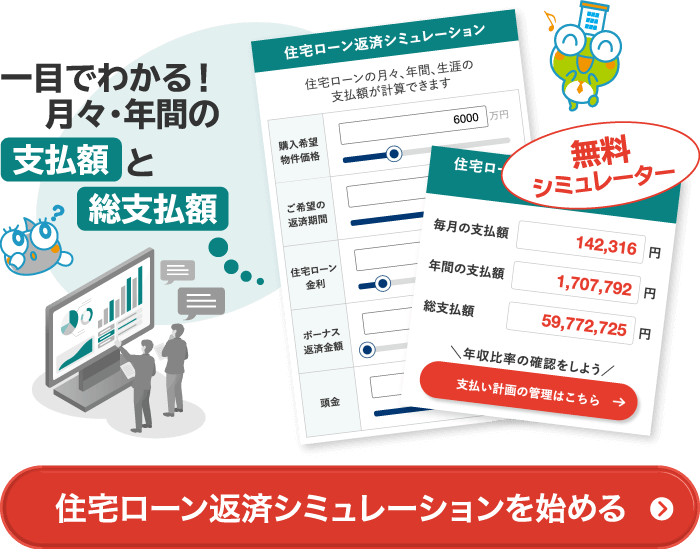

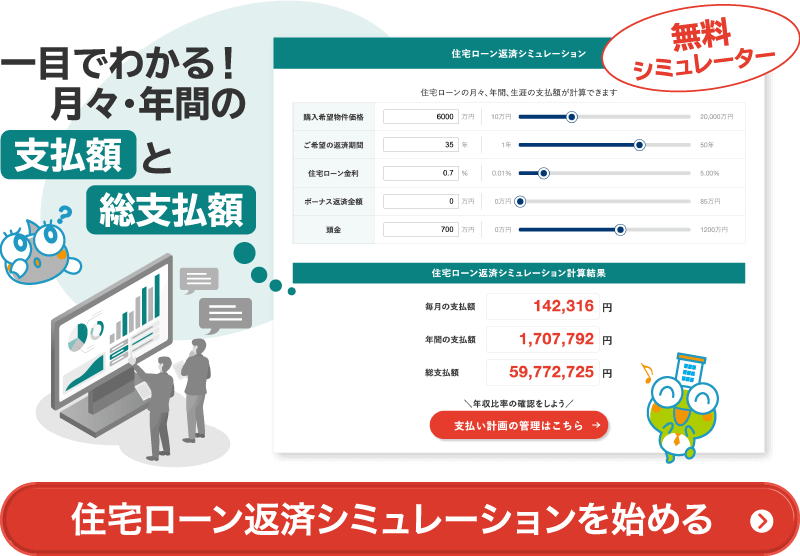

マンションナビでは返済シミュレーションの内容を保存し、後で見ることも可能ですので、資金計画を立てる際に役立ちます。マンションナビの返済シミュレーションはこちら

マンション購入時の資金計画を立てる際のポイント

資金計画を立てる際は、以下のポイントを押さえるとよいでしょう。

- 頭金の金額を慎重に決める

- 住宅ローンの借入額は返済負担率15〜20%を目安にする

- 諸費用の目安と種類を押さえる

- 購入後のランニングコストを考慮する

- 親や祖父母から資金提供を受ける

- ペアローンや収入合算の利用を検討する

ポイントを1つずつ解説します。

頭金の金額を慎重に決める

マンション購入時の予算は、基本的に「頭金の金額+住宅ローンの借入額」で決まります。

頭金の目安は、一般的に物件価格の10~20%といわれています。たとえば、4,000万円のマンションを購入する場合、400万~800万円が目安です。

頭金を多く用意すると住宅ローンの借入額が減るため、毎月の返済額や総返済額を抑えることが可能です。

また「住宅ローンの審査にも通過しやすくなる」「金融機関によっては1〜2割の頭金を準備すると金利が優遇される」といったメリットもあります。

一方、頭金を多く入れたことで手元資金が著しく減ってしまうと、病気や退職による収入減少や突発的な支出などに対処できないかもしれません。頭金の準備に時間がかかったことで、欲しかったマンションが他の人に購入されたり、ローンの借り入れが遅れて老後に返済がおよびやすくなったりする可能性があります。

頭金を入れることにはメリットとデメリットがあるため、今後のライフプランや年収、家族構成などを踏まえて金額をよく検討することが大切です。

住宅ローンの借入額は返済負担率15〜20%を目安にする

住宅ローンを無理なく返済を続けるためには、返済負担率を15~20%程度に抑えるとよいでしょう。

たとえば、年収500万円の場合、返済負担率を15%とすると、年間返済額は約75万円、月々の返済額は約6万2500円です。実際に住宅ローンを借りている人の多くが、返済負担率を20%以内に抑えています。

住宅金融支援機構によると、直近の調査では住宅ローンを利用してマイホームを購入した人の返済負担率は以下のとおり15%超20%以内がもっとも多い結果でした。

- 出典:住宅金融支援機構「住宅ローン利用者調査(2024年10月調査)」

住宅ローンの返済は20年や30年など長期に及び、その間に世帯収入や家族構成などが変化する可能性があります。

「転職により世帯収入が下がった」「子どもが成長して毎月の支出が増加した」などの事態にも対処できるよう、余裕を持った返済額に設定することが大切です。

より現実的な借入額を検討するときも、シミュレーションサイトを活用するとよいでしょう。シミュレーションで自身の年収と検討している金融機関の借入金利、返済期間などを入力し、返済負担率を15〜20%に指定すると返済可能な借入額を試算できます。

マンションナビの返済シミュレーションでは月々、年間、生涯の支払額が計算できます。

会員登録をするとシミュレーション内容を保存し、いつでも見ることができるので、支払い計画の管理として活用することもできます。

\無料会員登録をして計画を立てよう/

諸費用の目安と種類を押さえる

マイホームを購入するときは手数料や税金などの諸費用がかかります。主な諸費用は以下のとおりです。

| 金額の目安 | |

| 頭金 | 物件価格のうち自己資金で支払う部分 |

| 手付金 | 売買契約を結ぶとき売主に支払う金銭 |

| 仲介手数料 | 仲介を依頼した不動産会社に成功報酬として支払う手数料 |

| 印紙税 | 売買契約書やローンの契約書に収入印紙を添付して納める税金 |

| 登録免許税 | 不動産の名義を買主に変更する「所有権移転登記」や 物件をローンの担保にする「抵当権設定登記」をするときに支払う税金 |

| 司法書士報酬 | 登記手続きを司法書士に依頼する際の手数料 |

| ローンの借入費用 | 金融機関への事務手数料や保証会社に支払う保証料など |

| 不動産取得税 | 不動産を取得した人に課せられる税金 |

| 損害保険料 | 火災保険や地震保険の保険料 |

| 精算金 | 売主が支払っている固定資産税や都市計画税、管理費、修繕積立金を 買主と精算する際の金銭 |

諸費用の目安は以下の通りです。

- 新築マンション:物件価格の3~5%程度

- 中古マンション:物件価格の6~8%程度

たとえば、物件価格が4,000万円の場合、諸費用の目安は新築が120万〜200万円、中古マンションは240万〜320万円です。中古マンションを購入する際は、不動産会社に仲介を依頼することによる仲介手数料が発生するケースが多いため、新築よりも諸費用の金額が高くなる傾向にあります。

マンション購入時の諸費用は現金で払うのが一般的です。購入時の資金計画を立てる際は、頭金や住宅ローンの借入額だけでなく諸費用の金額がいくらなのかもよく確認することが大切です。

購入後のランニングコストを考慮する

マンションの購入後は、管理費や修繕積立金、固定資産税などさまざまなランニングコストが生じます。主なランニングコストは以下のとおりです。

- 管理費:マンション共用部分の維持管理費用

- 修繕積立金:大規模修繕に備えて毎月積み立てる費用

- 固定資産税:土地・建物の所有者に毎年課される税金

- 都市計画税:市街化区域の不動産所有者に課される税金

管理費と修繕積立金は、住宅ローンの返済と同様に毎月支払います。また、修繕積立金は数年ごとに増額されることがあります。

固定資産税と都市計画税は、マンションを所有し続ける限り毎年支払う税金です。新築から5年または7年のあいだは軽減措置が適用されて税額が抑えられる場合があります。

他にも駐車場代や火災保険料、地震保険料などがかかるほか、将来的には家具・家電の買い替え費用やリフォーム費用が生じる可能性もあります。マンション購入を考える際には、暮らし始めたあとの家計が苦しくならないよう、ランニングコストがいくらかかるのか確認することが大切です。

親や祖父母から資金提供を受ける

マンションを購入するとき十分な資金を用意できない場合は、親や祖父母から資金提供を受けるのも1つの方法です。「住宅取得資金等の非課税の特例」を適用することで、一定金額までの資金贈与に贈与税がかからなくなります。

通常、1年間で贈与された金額が110万円を超えると贈与税が課税されますが、特例を受けられるとそれに加えて以下の金額まで非課税となります。

- 省エネ等住宅:最大1,000万円

- 上記以外の住宅:最大500万円

省エネ等住宅は、省エネルギー性能や耐震性能、バリアフリー性能が所定の基準に適合している住宅です。非課税の特例を適用するためには、所定の要件を満たしたうえで必要書類をそろえて贈与税の申告をする必要があります。

ペアローンや収入合算の利用を検討する

夫婦どちらか一方の年収だけでは手が届かないときは「ペアローン」や「収入合算」を利用するのも方法です。夫婦の収入を合わせて審査を受けることで借入可能額を増やせる可能性があります。

ペアローンは、夫婦や親子などがそれぞれ別々の住宅ローンを組む方法です。収入合算には「連帯保証型」と「連帯債務型」があります。

連帯債務型は夫婦のどちらかが主債務者となり、もう一方が連帯債務者となる借入方法です。主債務者と連帯債務者は、同等の返済義務を負います。

連帯保証型は、夫婦のどちらかが主債務者となり、もう片方が連帯保証人となる借入方法です。連帯保証人は、主債務者が返済できなくなったときに返済義務を負います。

ペアローンや収入合算を利用すると、より高い価格帯のマンションを購入できる可能性があります。ただし、どちらか一方が働けなくなったときや育産休を取得したときに、収入の減少により返済が苦しくなるかもしれません。

将来のライフプランや収入が減少するリスクなどを考慮し、無理のない借入額を検討することが重要です。

マンション購入時に活用できる制度や助成金

マンションを購入するときは要件を満たすことで減税や補助金を受けることが可能です。ここでは、マンション購入時に利用が可能な税の優遇制度や補助金制度を解説します。

税の優遇制度(税額控除・減税)

2025年4月現在で実施されている主な税の優遇制度は以下のとおりです。

| 減税・税額控除の内容 | |

| 住宅ローン控除 | ・年末のローン残高の0.7%を所得税・住民税から控除。控除期間は最長13年間 ・一定の省エネ性能があるマンションはより多くの減税を受けられる可能性がある |

| 認定住宅等新築等特別税額控除 (投資型減税) | ・認定長期優良住宅・認定低炭素住宅・ZEH水準省エネ住宅を新築・購入時に標準的な性能強化費用相当額×10%を所得税から控除 ・控除額は最大65万円 |

| 不動産取得税の 軽減 | ・住宅と土地の税率が2027年(令和9年)3月31日まで4%から3%に軽減 ・建物部分の税額を計算する際に固定資産税評価額から最大1,200万円、長期優良住宅は最大1,300万円を控除 ・土地部分の税額を計算する際「1㎡あたりの土地価格×住宅床面積×2×3%」または45,000円のうち高いほうを減額 |

| 登録免許税の 軽減 | 〇税率を以下のとおりに軽減 ・所有権移転登記:2.0%を土地1.5%、建物0.3%に軽減 ・所有権保存登記:0.4%を0.15%に軽減 ※認定長期優良住宅・認定低炭素住宅対象は0.1% |

| 固定資産税の 軽減 | ・2026年(令和8年)3月31日まで新築住宅の固定資産税が5年間にわたり1/2に軽減 ・認定長期優良住宅は減税期間が7年間に延長 |

税の優遇措置を受けるためには、制度ごとの要件を満たしたうえで必要に応じて手続きをします。マンションを購入する際は、適用できる税の優遇制度を不動産会社や最寄りの税務署などに確認するとよいでしょう。

補助金制度

2025年に実施されているマイホームを購入する人を対象にした補助金制度は以下のとおりです。

| 補助金の内容 | |

| 子育てグリーン住宅支援事業 | ・GX志向型住宅:最大160万円/戸 ・長期優良住宅:80万円または100万円/戸 ・ZEH水準住宅:40万円または60万円/戸 |

| 給湯省エネ2025事業 | ・ヒートポンプ給湯機(エコキュート):6万~13万円/台 ・ハイブリッド給湯機:8万円~15万円/台 ・家庭用燃料電池(エネファーム):16万円~20万円/台 |

| 先進的窓リノベ2025事業 | ・ガラス交換や内窓設置、外窓交換をした場合に費用の1/2相当を支給 ・支給金額は最大200万円/戸(費用の1/2相当) |

| 既存住宅の断熱リフォーム支援事業 | ・所定の要件を満たす断熱リフォームをすると補助対象経費の1/3を補助金として支給 ・集合住宅では高性能建材を用いた改修(集合住宅)で最大15万円/住戸(玄関ドア改修含む場合20万円)、熱交換型換気設備(集合住宅)の導入で5万円/住戸を上限に支給 |

省エネ性能が一定基準に適合するマンションを購入した人や所定の省エネリフォームをした人を対象とした補助金制度が複数実施されています。

補助金制度については下記の記事で詳しく解説していますので、あわせてご覧ください。

マンション購入に関するよくある質問

最後に、マンションの購入を検討している人からのよくある質問とそれに対する回答をご紹介します。

まとめ

一般的に、購入できるマンションの金額は「年収の5〜7倍」といわれていますが、あくまで目安に過ぎません。

マンションを購入する際は、住宅ローンの年間返済額が年収の15〜20%となるように借入額を決めるとよいでしょう。

また、諸費用や入居後のランニングコストも考慮して資金計画を立てることも重要です。不動産会社やファイナンシャルプランナーなどともよく相談し、自身の年収でいくらのマンションを購入できるのかよく検討しましょう。