2024年!不動産投資がインフレ対策にならない理由と物件選びで気を付けること

2023年11月の消費者物価指数の総合指数は、前年同月比+2.8%。近年では最も低い上昇率となりましたが、この1年は継続的に3〜4%程度の上昇率を維持しています。昨今は、インフレを肌で感じている方も少なくないのではないでしょうか?

不動産投資はインフレに強い資産形成方法の1つといわれていますが、実はそうとも言い切れないので注意が必要です。とくに2024年以降は、不動産投資がインフレ対策にならないケースは増えていくものと考えられます。

なぜ不動産投資はインフレ対策になると言われているの?

不動産投資がインフレ対策になるとされている理由は、次の3つです。

資産価値の上昇に期待できる

インフレとは、ものやサービスの価格が上がることを指します。たとえば、100円で買えていたりんごが120円、140円……となるのがインフレです。一方、100円玉はインフレによって価値が上がることはありません。

インフレに際してものの価値が上がる反面、現金の価値は薄まってしまいますが、不動産もインフレに伴い価値が上がることに期待できるため、不動産投資がインフレ対策になるといわれているのです。

家賃の上昇にも期待できる

インフレによって価値の上昇に期待できるのは、不動産そのものの資産価値だけではありません。不動産投資中の収入源となる「家賃」の上昇にも期待できます。

つまり、インフレの際には「インカムゲイン」と「キャピタルゲイン」の両者が高まることに期待できるのです。

インフレによってローンの価値は下がる

不動産投資物件を購入するほとんどの方が組む、ローン。インフレにある中でも、たとえば3,000万円のローン残債が3,200万円、3,500万円……と上がっていくことはありません。現金の価値が薄まるのと同様に、ローン残債の価値も下がるため、インフレによって実質的にローンは目減りするといえます。

2024年の不動産投資はインフレ対策にならない⁈その理由とは

不動産投資は、たしかにインフレ対策になり得る資産形成方法の1つです。しかし、2024年は価値の上がる不動産と価値が上がらない、もしくは下がる不動産の二極化がどんどん進行すると考えられるため「不動産投資=インフレ対策」とは言い難いのが事実です。

価値や賃料が上がる不動産は限定的

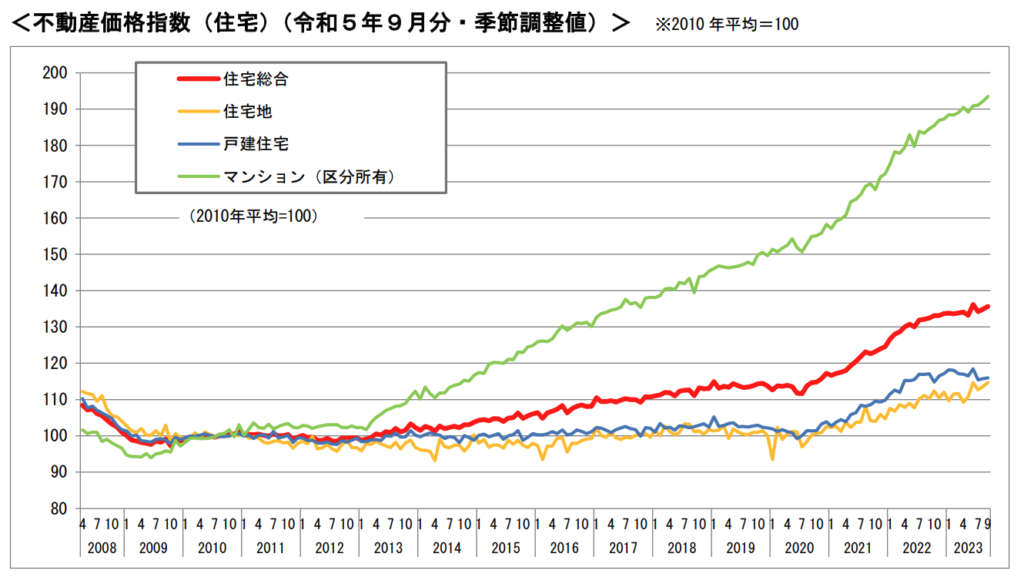

不動産価格は、2012年の政権交代を起点に右肩上がりが上昇しています。しかし、このような著しい高騰はあくまで「平均値」が上がっているに過ぎず、実態としては「価値が上がる不動産」や「取引の多いエリア」は限定的です。

コロナ禍で不動産価格の高騰は一層加速しました。今は「不動産バブル」と称されることもありますが、90年代のバブルとは大きく様相が異なります。

90年代のバブル当時やそれまでは、土地の価格が全国的に上がり、都市部など好立地の不動産のみならず郊外でも不動産価格の高騰が見られました。しかし、今や土地総額はバブル期の半分。新築マンションの供給数もピークの半分以下であり、立地が良い物件ばかりが供給されているからこそ平均価格が上がり続けているのです。今の不動産バブルは都市部や条件の良い不動産の価格上昇が平均値を引き上げているにすぎません。

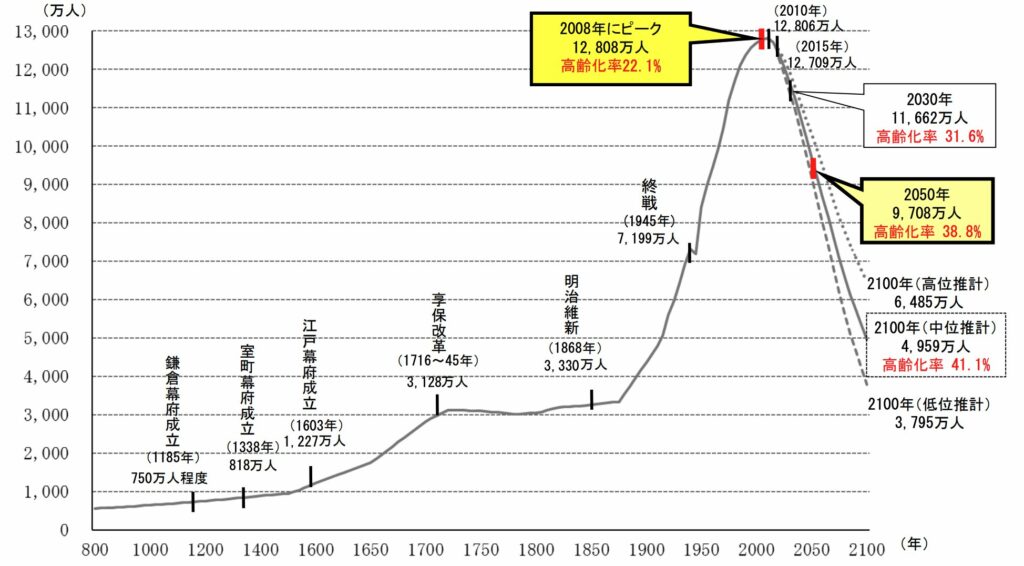

日本はすでに人口および世帯数の減少が始まっており、不動産市場は全体的に縮小し続けています。価値が上がる不動産は一部であり、その他多くの不動産はインフレによって価値が上がるどころか、価値が下がり続けるリスクがあります。

インフレでは金利も上昇する

昨今の欧米諸国の状況を見てもわかる通り、インフレと利上げはセットです。日本はいまだ異次元の金融緩和政策を続けていますが、安定的に物価が上がり続けていることから利上げに踏み切るのも近いものと考えられます。

インフレによって不動産の価値や家賃は上がる可能性がありますが、変動金利でローンを借り入れている場合は確実に金利負担は増します。金利の上昇に対して家賃の上昇率のほうが高ければ収入は増えますが、賃料が上昇する不動産もまた限定的であることから、インフレによって逆に支出が増えてしまう不動産投資家も多いものと考えられます。

インフレ対策にならない不動産の特徴

不動産投資がインフレ対策になるかどうかは、物件次第です。次のような特徴はインフレ対策にならないリスクがあります。

立地が悪い物件

たとえインフレであっても、縮小していく不動産市場の中で価値や家賃が上がる不動産は一部です。不動産の需要を測るうえで重要なのは、一にも二にも立地です。次のような不動産は、インフレに際しても価値が上がることはなく、逆に下がるリスクがあります。

- 駅から歩ける距離にない都市部の不動産

- 人や商業施設が集まる幹線道路から遠い郊外エリアの不動産

- 周辺に生活利便施設や病院、公園などがない物件

人口減少のペースが早いエリアの物件

たとえ郊外であっても、誘致などによりブランディングや人口増加、地価の上昇が見られるエリアはインフレに伴いさらに不動産価格や賃料の上昇が見込めるでしょう。

逆に、人口の減少により過疎化が進んでいたり、空き家の増加が見られたりするエリアはインフレの効果は低いものと考えられます。

管理状況が悪いマンション

立地は悪くないとしても、管理状況が悪いマンションは要注意。管理費や修繕積立金の値上げによりキャッシュフローが悪化するリスクがあります。加えて、管理状況の悪いマンションは価値や家賃が低下するリスクもあります。

災害リスクが高いエリアにある物件

災害リスクが高いエリアは、災害にあうリスクが高いだけでなく、資産価値や家賃が下落するリスクがあります。

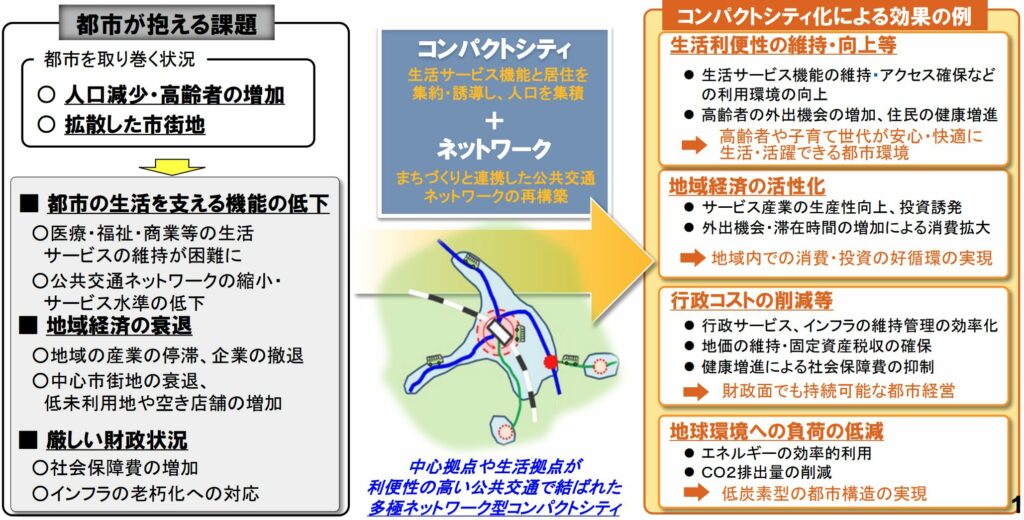

郊外の各地では、街を小さくするコンパクトシティ化が推進されています。コンパクトシティとは、街をコンパクトにすることで市街化やインフラ整備などにかける費用を低減させる取り組みです。

街をコンパクトにするにあたって優先的に人を減らす施策が取られるのが、災害リスクの高いエリアです。災害リスクが高いエリアは人が急激に減っていくことから、不動産価格の暴落が危惧されます。

フルローンかつ変動金利で融資を受けている物件

物件の条件ではありませんが、フルローンやそれ近い形で融資を受け、なおかつ変動金利の場合は注意が必要です。先述のとおり、インフレと利上げはセット。固定金利であれば金利が上がっても借り入れ当時の金利が据え置かれますが、変動金利は金利が上がり、利息負担が増えます。

インフレ対策になる不動産の特徴

インフレ対策になる不動産投資は、上記で挙げた条件の“逆”の不動産に投資しているケースです。

- 人口増が見込めて利便性の良いエリア

- 管理状態の良いマンション

- 災害リスクが低いエリア

具体的にいえば、都市部かつ駅まで歩ける距離で管理状態が良い大規模マンションやブランドマンションはインフレに伴う資産価値や家賃の上昇に期待できます。都市部でなくても、企業誘致や再開発などにより将来性のあるエリアの不動産への投資もインフレ対策になるといえるでしょう。

融資については、変動金利で借り入れることがNGというわけではありません。変動金利で借りる場合は、金利上昇リスクを認識したうえで備えることが大切です。

イイタン相談室には、こんな相談も寄せられています。

- 初めての不動産投資の進め方について →専門家の回答はこちら

- 「節税になる」不動産投資は嘘だったのでしょうか? →専門家の回答はこちら

- 共働き夫婦。節税のための不動産投資はやるべきなのか。 →専門家の回答はこちら

すべての不動産がインフレ対策になるわけではない

不動産投資はインフレ対策になり得ますが、2024年以降は「価値が上がる不動産」と「価値が変わらない・下がる不動産」の二極化がより進行すると考えられることから、慎重に物件選びをしなければなりません。また、金利上昇も懸念されるため、融資の組み方も考慮しましょう。選ぶ物件や融資の組み方によっては、インフレ対策になるどころか価値が下がり続け、債務超過に陥ってしまうリスクがあります。

\不動産の悩みは無料で専門家に相談しよう/

〇あなたのお悩みに沿った専門家からアドバイスや注意点など様々な回答が届きます。

〇会員登録不要、無料で相談ができます。

〇匿名相談となるのでプライバシーも守られています。

※相談後、不動産会社などから連絡がくることはありません。

マンションの売却や購入、相続のトラブルなど、不動産に関するお悩みはありませんか?

ひとりで悩みを抱え込まず、専門家へ相談してみましょう!

-300x173.png)

-300x173.png)