投資用ワンルームマンション売却時の税金や売却タイミングを解説!

ワンルームマンションの売却では、決して安くない税金が課されます。とくに譲渡所得(≒売却益)に課される税金は、高額にもなり得ます。投資物件の売却は、多くの場合、利益確定や売却益を出すためにするものです。あるいは、損切りするための売却もあります。いずれにしても、売却にかかる税金を把握していなければ適切な売り時は見定められません。

本記事では、投資用ワンルーム売却時の税金や売却のタイミングについて解説します。

年収500万円以上の会社員/公務員/医師/士業の方におすすめ

- 独自AIで収益性の高い物件を厳選しているため、入居率99.7%と空室リスクを極限まで抑制※2025年3月時点の中古マンションの実績値。

- 専用アプリで収支の確認や確定申告がカンタンに行える

- 不動産投資売上No.1※東京商工リサーチによる不動産投資の売上実績(2025年3月調べ)

- 豊富な物件情報から、お客様一人ひとりにあった最適な不動産投資をご提案

初回無料WEB面談参加でPayPayポイント5万円分プレゼント

※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません、PayPay/PayPayカード公式ストアでも利用可能です。※上限・条件あり。プレゼント適用条件はRENOSY(リノシー)公式サイトでご確認ください。

投資用ワンルームマンション売却時の税金一覧

| 税金 | 概要 |

|---|---|

| 印紙税 | 売買契約書に貼付する印紙に課される税金 |

| 登録免許税 | 抵当権抹消登記に課される税金 |

| 譲渡所得税 | 譲渡所得に課される所得税・住民税 |

投資用ワンルームマンションを売却するときに課される税金は、上記のとおりです。

印紙税

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

投資用ワンルームマンションを売却するときの売買契約書は、印紙税が課税される文書です。税額は、売買契約金額に応じて上記のように異なります。なお、2027年3月31日までに作成される売買契約書は、表右の軽減税率が適用となります。

登録免許税(抵当権抹消費用)

マンション売却時にローンが残っており、決済時に完済する場合は、抵当権抹消のための登録免許税が課されます。抵当権抹消にかかる税額は、不動産1つにつき1,000円。土地と建物それぞれ1つずつに登記されている場合の税額は、2,000円です。別途、登記手続きを司法書士に依頼する場合は、数万円程度の司法書士報酬がかかります。

譲渡所得税(所得税・住民税)

ワンルームマンションの売却によって、利益を得るケースも少なくないでしょう。いわゆる「キャピタルゲイン」といわれるもので、税制的には売却益のことを「譲渡所得」といいます。

譲渡収入金額 – 譲渡費用 – 取得費用

譲渡所得は、上記の計算式で算出します。譲渡収入金額とは売却によって得た費用、譲渡費用は売却にかかった費用、取得費用は諸費用を含め取得にかかった費用です。

取得費は単にマンションを取得した費用ではなく、建物の「減価償却」を加味します。減価償却とは、マンションなどの資産が、経年ごとに減少していく資産価値を費用計上する手続きを指します。

不動産の取得費用+取得にかかった経費-減価償却費相当額

建物購入代金×0.9×償却率×経過年数

構造ごとに異なる減価償却率は、以下のとおりです。

| 木造 | 0.031 |

|---|---|

| 木骨モルタル造 | 0.034 |

| 金属造(骨格材の肉厚4mm超) | 0.020 |

| 金属造(骨格材の肉厚3mm超4mm以下) | 0.025 |

| 金属造(骨格材の肉厚3mm以下) | 0.036 |

| れんが造、石造、またはブロック造 | 0.018 |

| 鉄骨鉄筋コンクリート造または鉄筋コンクリート造 | 0.015 |

譲渡所得にかかる税率は、不動産を所有していた期間によって次のように異なります。

| 所有期間 | 区分 | 税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.630% (所得税30%+住民税9%+復興特別所得税0.63%) |

| 5年超 | 長期譲渡所得 | 20.315% (所得税15%+住民税5%+復興特別所得税0.315%) |

税率の差は2倍近くにおよぶことから、売却益が出る見込みのワンルームマンションは「所有期間」に注意して売却時期を検討することが大切です。

ワンルームマンション売却時の譲渡所得税計算例

- 購入時の金額:2,000万円

- 購入にかかった費用:80万円

- 新築からの所有期間:6年

- 構造:鉄骨鉄筋コンクリート造

- 売却金額:3,000万円

- 売却にかかった費用:120万円

ワンルームマンション売却時に課される税金の中でも、譲渡所得税の計算は難しい傾向にあります。そこで、ここでは上記のケースを想定して実際に譲渡所得税を計算してみます。

建物購入代金×0.9×償却率×経過年数

取得費を計算するため、まずは減価償却費を算出します。鉄骨鉄筋コンクリート造の償却率は「0.015」です。

減価償却費=2,000万円×0.9×0.015×6=162万円

不動産の取得費用+取得にかかった経費-減価償却費相当額

減価償却費相当額が求められたので、続いて取得費を計算します。

取得費=2,000万円+80万円-162万円=1,918万円

譲渡収入金額 – 譲渡費用 – 取得費用

取得費が求められたので、続いて譲渡所得を計算します。

譲渡所得=3,000万円-120万円-1,918万円=962万円

本ケースは所有期間が「6年」のため、長期譲渡にあたります。よって、税率は20.315%(所得税15%+住民税5%+復興特別所得税0.315%)です。最後に、譲渡所得にこの税率をかけて譲渡所得税を算出します。

譲渡所得税=962万円×20.315%=195.43万円

投資用ワンルームマンションの売却で利用できる可能性のある控除特例

投資用ワンルームマンションなど事業用の不動産の売却時は、譲渡所得税の節税効果が高い「居住用財産の3,000万円特別控除(マイホーム特例)」や「軽減税率の特例」は原則的に適用できません。しかし、次のような特例は適用できる可能性があります。

事業用の資産を買い換えたときの特例

投資用ワンルームマンションから他の事業用不動産に買い換えた場合は「事業用の資産を買い換えた特例」によって、譲渡所得の一部に対する課税を将来に繰り延べるられる可能性があります。

同特例は課税の一部が「繰り延べ」られるのであり、譲渡所得税が非課税になるわけではない点に注意が必要です。売買した物件のエリアや所有期間には細かな適用要件があるため、詳細は国税庁サイトをご参照ください。

取得加算の特例

相続したと投資用ワンルームマンションの売却では「取得費加算の特例」が適用になる可能性があります。取得費加算の特例とは、相続や遺贈によって取得した不動産を一定期間内に売却した場合、相続税額のうち一定金額を取得費に加算できる特例です。詳細は、国税庁サイトをご参照ください。

控除特例の適用には確定申告を

控除特例は、要件を満たしていたとしても自動的に適用されるものではありません。適用には確定申告が必要です。

確定申告時期は原則、マンションを売却した翌年の2月16日から3月15日です。控除特例適用の有無にかかわらず、譲渡所得が出た場合は確定申告が求められます。

ワンルームマンション売却での注意点

続いては、投資用ワンルームマンションを売却するうえでの注意点を確認していきましょう。

「所有期間」は売却した年の1月1日時点のもの

譲渡所得に対する税率が決まる「所有期間」の考え方は、「売却した年の1月1日時点の所有期間」となります。たとえば、2015年4月1日に購入したワンルームマンションを2020年10月1日に売却した場合、実質的な所有期間は「5年と半年」となるわけですが「売却した年の1月1日時点の所有期間」であれば「4年と9ヶ月」となり、このケースでは「5年以下」の所有で「短期譲渡所得」と判断されてしまうのでご注意ください。

なお、譲渡所得が出た場合には、売却の翌年の確定申告が必要です。確定申告については、以下の記事をご参照ください。

「みなし取得費」にならないよう購入時の売買契約書などを残しておく

譲渡所得を算出するうえでの「取得費」は、マンションの取得にかかった経費から減価償却費を引いたものです。計算には、購入時の経費がわかる売買契約書や領収書などが必要になります。

購入時の経費がわかる書類が添付できない場合は、売却価格の5%で取得したとみなされてしまいます。たとえば、3,000万円で売却したマンションでも、5%にあたる150万円で取得したとみなされてしまうのです。これにより税額が跳ね上がる可能性があるため、売買契約書など取得費用がわかる書類は紛失しないよう気をつけましょう。

投資物件の査定方法を知って売り時を逃さない

投資物件の査定額は「収益還元法」という方法で算出されるのが一般的です。収益還元法では、その物件が生み出す利益を基に査定額が算出されます。居住用物件は、主に「類似した条件の物件が過去にいくらで売れたか」を基に算出されますが、投資用ワンルームマンションは「収益性」によって査定額が変わるということをあらかじめ認識しておきましょう。

「収益性」によって査定額が変わるということは、これまでの経営状況や現状の家賃、空室だった期間なども売値に影響するということです。よって投資物件は、基本的に経営状況が安定しているときに売却したほうが高値で売れる可能性は高くなります。

つまり、売り時を考えるにあたっては、必ずしも経営が立ち行かなくなってから売却を考えるのではなく、ある程度、経営がうまくいっているうちに手放すというのもひとつの選択肢です。

税金だけでなく売却にかかる諸費用も把握する

ワンルームマンションの売却では、税金のみならず「諸費用」がかかります。諸費用は売却金額の4%前後と決して安いものではありませんので、売却前に把握しておきましょう。

| 諸費用名 | 金額 |

|---|---|

| 仲介手数料(上限) | (売却価格×3%+6万円)+消費税 |

| ローン完済手数料 | 1万円〜10万円 |

| 司法書士報酬(抵当権抹消) | 2万円前後 |

投資物件に限りませんが、売却後にもローンが残る不動産は基本的に売却できません。売却前には必ずローン残高を把握し、さらに売却にかかる諸費用を踏まえて売り出し金額を決めるようにしましょう。

ワンルームマンションの売却タイミングはいつがベスト?

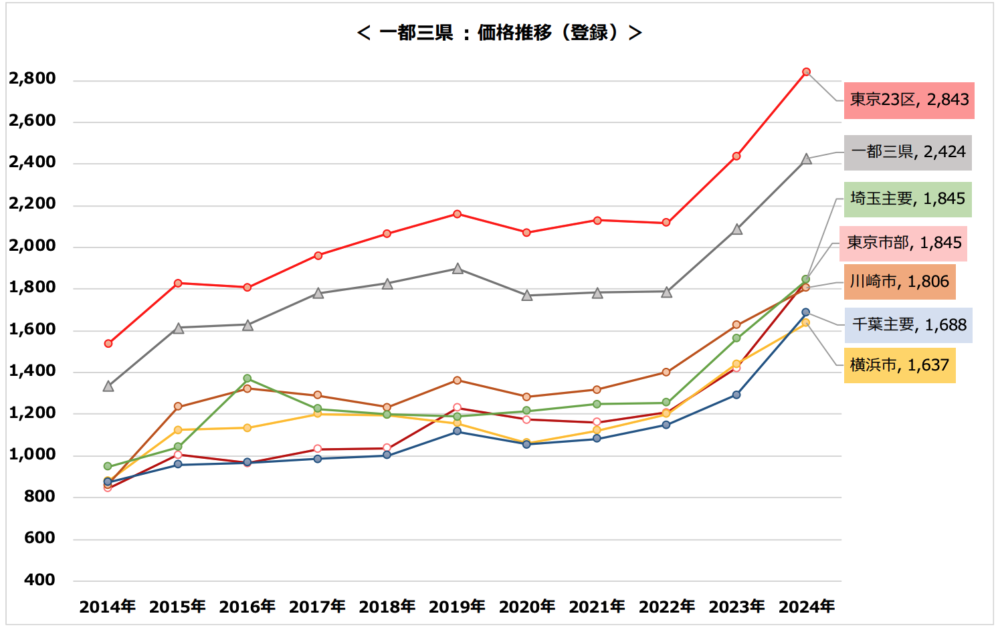

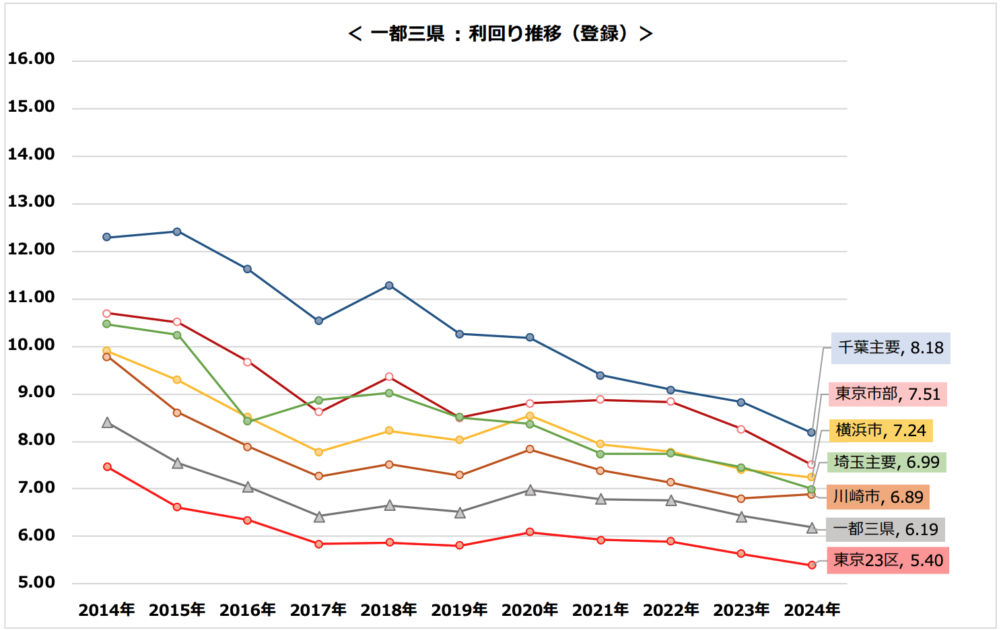

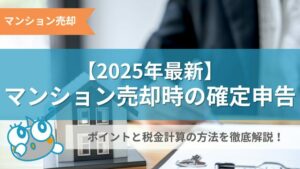

上記グラフは、区分マンションの価格推移を表したものです。ここ10年以上にわたり、価格は概ね右肩上がりの傾向にあります。

一方、利回りは価格の上昇とは反比例の動きを見せています。2014年の利回りは10%近い水準だったものの、直近の利回りは6.61%。この10年で約3%落ちています。これは、賃料が価格の高騰に伴っていないことを示しています。

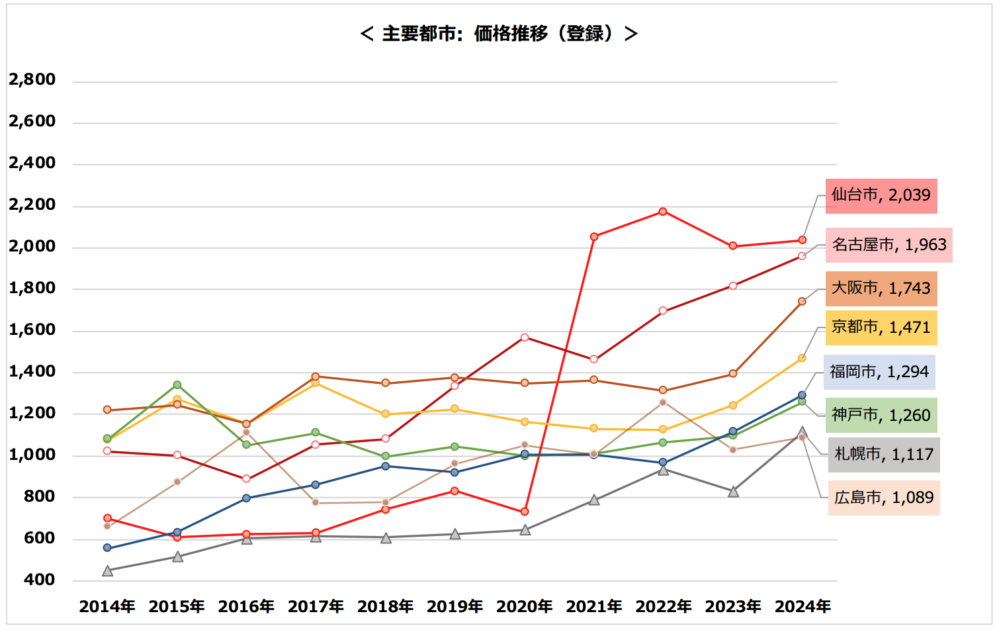

地域別「価格」推移

上記のグラフは、区分マンションの価格推移を地域別に見たものです。いずれの地域も高騰基調にあり、2022年以降はさらに高騰率が上がっていることがわかります。

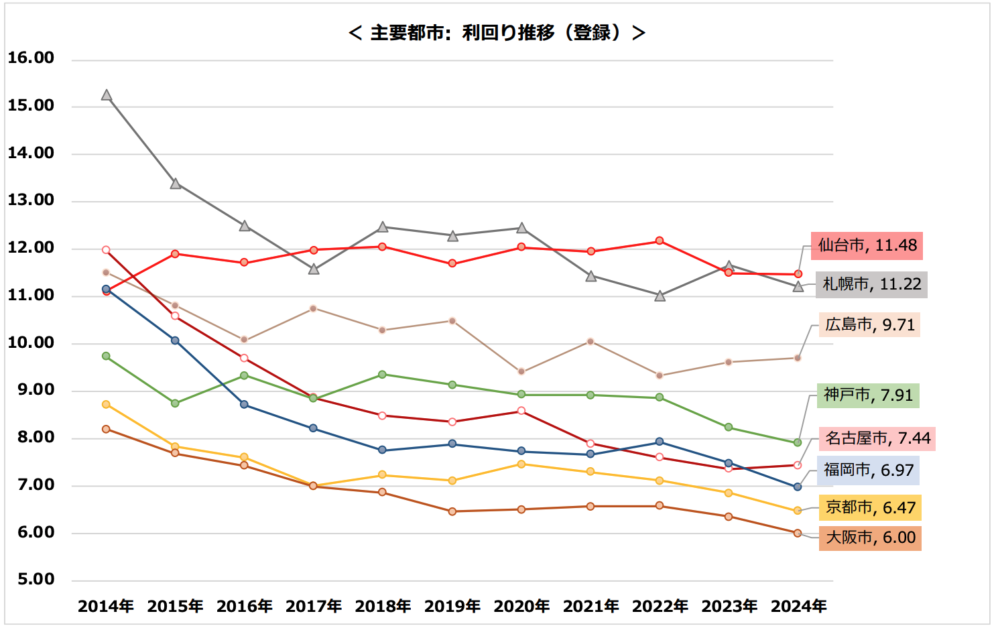

地域別利回りの推移

一方、上記のグラフは、区分マンションの地域別の利回りの推移を表したものです。すべての地域が下降局面にあり、価格の高騰が著しいエリアではとくに利回り低下が顕著になっています。

価格が高騰し利回りが低下している今が売り時か

マンション価格が全国的に高騰している一方で利回りが低下している今は、売り時としては決して悪くない時期といえるでしょう。とはいえ、平均値だけではご所有のマンションの価値や今後の変動は予測できません。

マンションナビでは、最短45秒の入力で簡単に複数の不動産会社に一括でマンションの査定依頼ができます。ワンルームマンションの売り時を悩んでいる方は、どうぞお気軽にご活用ください。

\ マンション売却の一括査定はこちら /

ワンルームマンションが売却できないときの3つの対応策

不動産は、売りたいときに必ず売れるとは限りません。しかし、ワンルームマンションなどの収益物件はとくに、長期間売れないことは避けたいもの。投資の「出口」はインカムゲイン(賃料収入)とキャピタルゲイン(売却益)が最大化するときを狙って設定するものであり、売れない期間が半年や1年……と続いてしまうと利益を損なうおそれがあるからです。

マンションが売れないときは次の3つの対応策を講じ、早期売却を目指しましょう。

1.相場を見定めて売出し価格を見直す

ワンルームマンションが売れない要因の一つとして、価格が高すぎることが挙げられます。先述通り、基本的に収益物件の査定方法は「収益還元法」です。物件の収益性を基に査定するわけですが、設定する利回りがそもそも市場のニーズとかけ離れていると「相場」との乖離が生じてしまいます。

売れないときには再度、複数社に査定をしてもらい、「相場」を見定めましょう。

2.不動産会社を変更する

価格が適正だとしても、不動産会社の力量ややる気不足が見られれば売れるものも売れません。売却を依頼している不動産会社に不信感を感じたら、不動産会社を変更することも視野に入れてみてください。

新たな不動産会社に依頼するときは、以下の点をしっかり見極めましょう。

・マンション売却を得意としているか?

・投資物件の取引実績が豊富か?

・担当者の能力や人間性はどうか?

不動産会社や担当者の得手不得手を見極めるためにも、査定依頼が効果的です。マンションを好条件で売るためには、査定額や売却方針をわかりやすく説明してくれて、なおかつ、その「根拠」に専門性や信頼性を感じられるかで不動産会社を選ぶことが大切です。

3.買取業者に売却する

・このままだと売れる見込みがない

・できるだけ早く売りたい

このような状況にあれば、「買取業者」に売ることを検討してみましょう。

一般的に、不動産会社は売主と買主とを「仲介」する役割がありますが、不動産会社が直接物件を買い取ることもできます。「仲介」も「買取」も対応している不動産会社もあれば、「買取業者」と呼ばれる買取メインの不動産会社も存在します。

「買取」によってマンションを売却する方法や、買取業者の選び方は以下の記事をご参照ください。

ワンルームマンション売却に関するよくある質問

「ワンルームマンションの売却」まとめ

- 投資用ワンルームマンションの売却時に課される税金は印紙税・登録免許税・譲渡所得税

- 譲渡所得税の税率はマンションの所有期間によって異なる

- 価格が高騰し利回りが低下する今は売り時として悪くない時期

- マンションが売れないときは「売り出し価格の見直し」「不動産会社の変更」「買取業者に売却」などを検討

投資用ワンルームマンションの譲渡所得に課される税金は、最大39.63%におよびます。ただし、税率は所有期間によって異なり、所有期間5年を超えて売却するとこの税率は約半分に。売却するタイミングを検討する際には、所有期間も考慮するようにしましょう。

マンション市況や査定額は売り時の判断材料のひとつです。マンションがいくらで売れるか知りたい方は、マンション専門の一括査定「マンションナビ」をご活用ください。