【2025年最新】マンション売却時の確定申告のポイントと税金計算の方法を徹底解説!

マンション売却後の確定申告は、多くの人にとって悩ましい手続きの一つです。「確定申告が必要なのか」「どんな場合に節税につながるのか」「具体的な準備や手続きはどうすればいいのか」など、疑問を抱える方も少なくありません。

本記事では、マンション売却後の確定申告について、必要性の有無や適用可能な控除・特例を詳しく解説します。

提出書類の作成方法から提出手続きまで、確定申告をスムーズに進めるために必要な知識をご紹介しますので、ぜひ最後までご覧ください。

確定申告が必要なケースとその理由

マンション売却に伴う確定申告は、どんな状況でも必須というわけではありません。中には確定申告が不要なケースもあります。

まずは、確定申告が必要なケース・不要なケースの見分け方から見ていきましょう。

譲渡所得が発生した場合は確定申告が必要

確定申告が必要なのは、マンションを売却して譲渡所得が発生した場合です。

譲渡所得とは、マンションなどの資産を売却して得た利益のことで、以下の計算式で算出されます。

譲渡所得 = 譲渡収入金額 - 取得費 - 譲渡費用

- 取得費:購入時の価格や諸費用(仲介手数料、登記費用など)

- 譲渡費用:売却時にかかる仲介手数料や登記費用など

上記の計算式で算出した譲渡所得に、売却したマンションの所有期間に応じた税率を乗じることで、譲渡所得税を算出します。

譲渡所得税の計算方法については、後ほど詳しく解説します。

譲渡所得が発生しない場合は確定申告が不要

マンション売却による利益が0円またはマイナスの場合、つまり譲渡所得が発生しなかった場合、原則として確定申告は不要です。

例えば、当初3,000万円で購入したマンションを2,000万円で売却した場合、1,000万円の損失が出ていることになります。

先述のとおり、譲渡所得税は譲渡所得のプラス部分に対して課される税金です。譲渡所得が発生しないということは「課税対象がない」ということと同義のため、確定申告をする必要はありません。

譲渡所得が発生しなくても確定申告をしたほうがいい場合

マンション売却で利益が出なかった場合、法律上は必ずしも確定申告をする必要はありません。しかし、損失が発生した場合には、確定申告を行うことで税制上の恩恵を受けられる可能性があります。具体的には、損益通算や繰越控除といった制度を活用することで、税負担の軽減や還付を受けられる場合があるのです。

損益通算や繰越控除は、確定申告をしなければ適用されません。そのため、損失が出た場合でも確定申告を行うことをおすすめします。

損益通算や繰越控除の内容については、本記事の後半で詳しく解説します。

確定申告の期限とペナルティ

マンション売却後の確定申告は、決められた期間内に行わなければならず、怠るとペナルティが発生するため注意が必要です。

確定申告の提出期限

確定申告の時期は、マンションを売却して所得が発生した翌年の2月16日~3月15日の間です。

上記の期間内に、管轄の税務署に確定申告書と必要書類を提出します。申告書の提出は郵送でも行えますが、近年ではオンラインで申告書作成から提出までできるe-Taxの利用も増えています。

ここで注意したいのは、普段会社に勤務していて年末調整を受けている方でも、マンションを売却して譲渡所得が発生した場合は確定申告の義務があるということです。年末調整で申告できるのは、所得のうち「給与所得」についてのみで、「譲渡所得」は申告できないためです。

マンションを売却して確定申告しなかった時のリスク

確定申告を期限内に行わない場合、以下のようなリスクが生じる可能性があります。

- 無申告加算税や延滞税が課される

- 控除特例が適用されなくなる

- 税務調査を受ける

これらのリスクについて、以下で詳しく解説します。

無申告課税や延滞税が課される

確定申告を行う必要があるにもかかわらず期限内の申告を怠ると、以下2種類の追徴課税が適用される可能性があります。

| 無申告加算税 | 確定申告の期限までに申告しなかった場合に課される税金 |

|---|---|

| 延滞税 | 納付期限までに税金を納めなかった場合に課される税金 |

無申告加算税額は、本来納付する税額に対し、50万円までの部分には15%、50万円を超える部分には20%を乗じて算出した金額です。算出した金額を、本来納付すべき税額に「加算」されるという仕組みです。

また、たとえ期限内に確定申告をしていたとしても、納付期限までに全額の納付がされなかった場合でも「延滞税」という税金が課せられます。延滞税は納付期限の翌日から、完納された日までの日数に応じた税金が発生するため注意が必要です。

ただし、無申告加算税については、確定申告の期限から1ヶ月以内に自主的に申告した場合、課税が免除される可能性があります。このため、申告漏れに気づいたら、すぐに管轄の税務署に相談することが重要です。迅速に対応することで、ペナルティを最小限に抑えられる場合があります。

控除特例が適用されない

マンション売却時に利用できる控除や特例については後ほど詳しく解説しますが、これらを活用するためには、必ず確定申告を行う必要があります。たとえ適用対象の取引であっても、自動的に適用されるわけではない点には注意しましょう。

たとえば、マンションの売却で譲渡所得が発生した場合でも、控除や特例を利用することで譲渡所得税額を大幅に軽減できたり、場合によっては税金が0円になることもあります。確定申告を怠ると、本来受けられるはずの恩恵を逃してしまい、無駄に税金を支払うことになりかねません。

これらの控除や特例を確実に適用するためには、期限内に適切な申告を行うことが重要です。

税務調査を受ける

確定申告が必要であるにもかかわらず申告をしなかった場合、税務署から税務調査を受ける可能性があります。税務調査は、正しく税金を納めているかどうかを確認するためのものです。

マンションの所有権移転は法務局に登記されており、税務署は取引状況を把握できます。そのため、売却後に申告が行われていない場合や金額が大きい取引では、税務署から問い合わせが来ることがあるのです。

税務調査は突然の訪問ではなく、まず「お尋ね」という書類が届く形で始まります。この書類は回答義務がないものの、無視するとさらに調査が進む可能性があるため、早めに対応することが大切です。

確定申告の準備:必要な書類一覧

譲渡所得が発生した場合の確定申告に必要な書類は、自分で用意するものと税務署から調達するものに分けられます。また、後述する控除や特例の適用を受けるためには、法務局で取得する書類も必要です。申告時に書類が不足していて慌てることのないよう、事前に確認しておきましょう。

自分で用意する書類

自分で用意する書類は、以下の3つです。

- 取得時・売却時の売買契約書の写し

- 媒介報酬や印紙代等の金額がわかる書類

- 売却した物件の登記簿謄本

なお、国税庁のホームページには、確定申告時の添付書類がまとめて記載されていますので、併せてご参照ください。

取得時・売却時の売買契約書の写し

売買契約書は、取得時と売却時それぞれの取引内容を証明する重要な書類です。この書類から、マンションを購入した際の取得費や売却時の譲渡価格を確認します。原本は手元に保管し、確定申告では写しを提出します。

媒介報酬や印紙代等の金額がわかる書類

媒介報酬(仲介手数料)や売買契約書に貼付した印紙代など、売却時の経費を証明する書類も必要です。これらの費用は譲渡費用として計上できるため、譲渡所得税の軽減に直接影響します。

領収書や明細書が該当するため、見つからない場合は、不動産会社や司法書士に問い合わせて再発行を依頼するとよいでしょう。

売却した物件の登記簿謄本

登記簿謄本は、売却したマンションの権利や所有状況を証明する書類です。取得費や所有期間を確認するために必要であり、特に所有期間が譲渡所得税の税率に影響するため、確定申告では必須です。

登記簿謄本は、法務局の窓口で取得するか、インターネット上の「登記情報提供サービス」を利用して取得できます。法務局の窓口では、登記事項証明書交付請求書を記入し、交付手数料を支払うことで受け取ることができます。インターネットを利用する場合は、電子申請によって簡単に取得が可能で、手数料はオンライン決済で対応できます。

税務署から調達する書類

税務署から調達する書類は、以下の2つです。

- 確定申告書

- 譲渡所得の内訳書

上記の書類は、税務署の窓口で受け取れるほか、国税庁のホームページからもダウンロード可能です。

なお、確定申告書は2022年までA様式とB様式に分かれていましたが、2023年分からB様式に統一されています。

確定申告書の記入方法

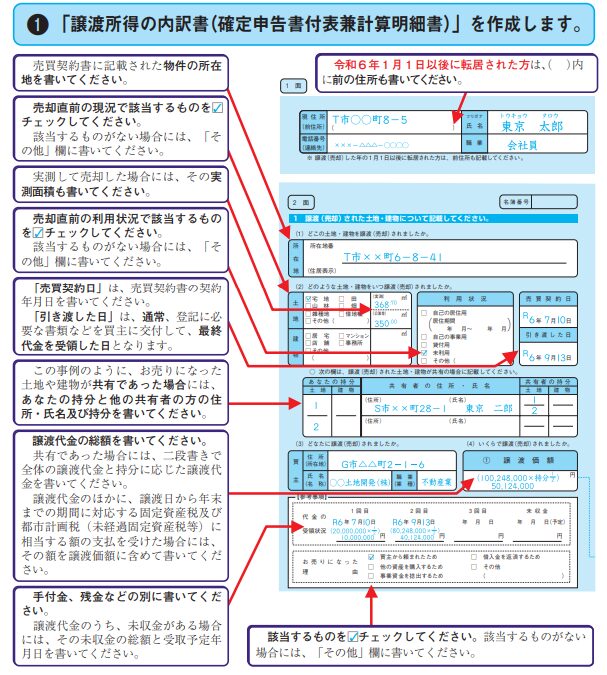

マンション売却後は、多くの場合売主自身で申告書を作成して確定申告を行います。ここでは譲渡所得が出た場合の内訳書および確定申告の書き方を解説します。

譲渡所得の内訳書の内容をもとに確定申告書を作成するため、譲渡所得の内訳書から着手するといいでしょう。

なお、今回ご紹介している記入例は、マイホームとして所有していたマンションを売却して利益が出た場合で、買い替えを伴わないケースを想定しています。

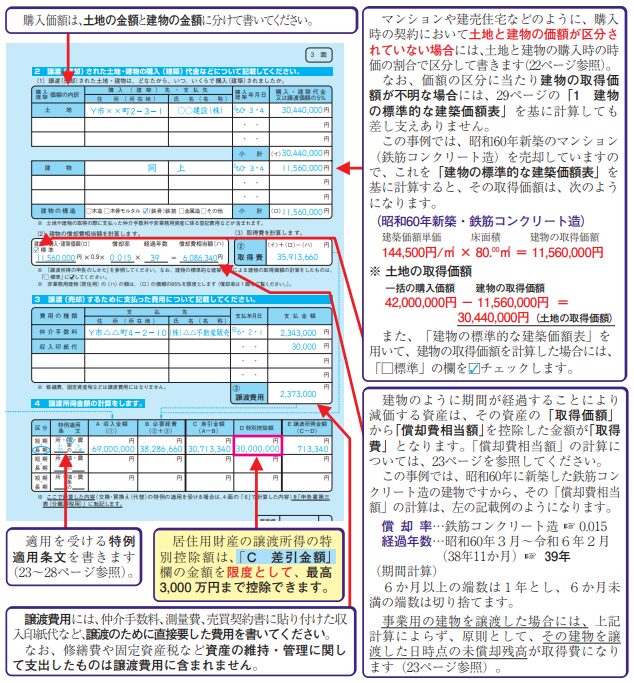

譲渡所得の内訳書の書き方

まずは、譲渡所得の内訳書(確定申告書付表兼計算書)の1面・2面に以下を記載します。

- 現住所および1月1日以降に転居した場合は前住所

- 氏名

- 電話番号

- 職業

- 売却した土地や建物の情報

- 売却先

- 売却金額

- 売却理由

続いて、3面にマンションを取得した費用、減価償却費、控除特例などを記載し、譲渡所得を算出します。

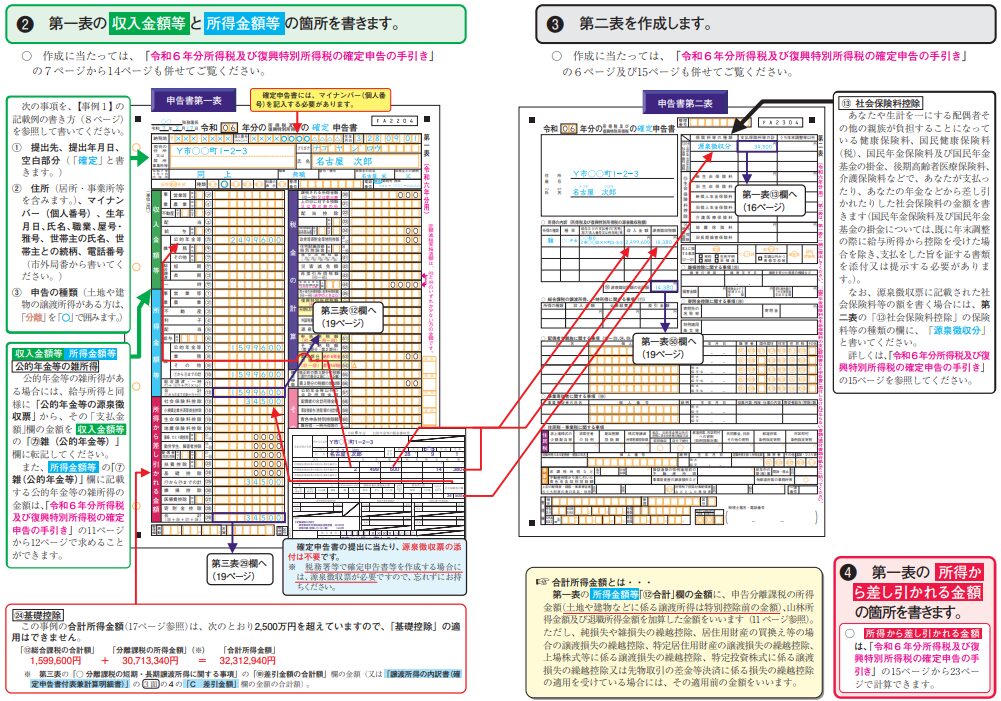

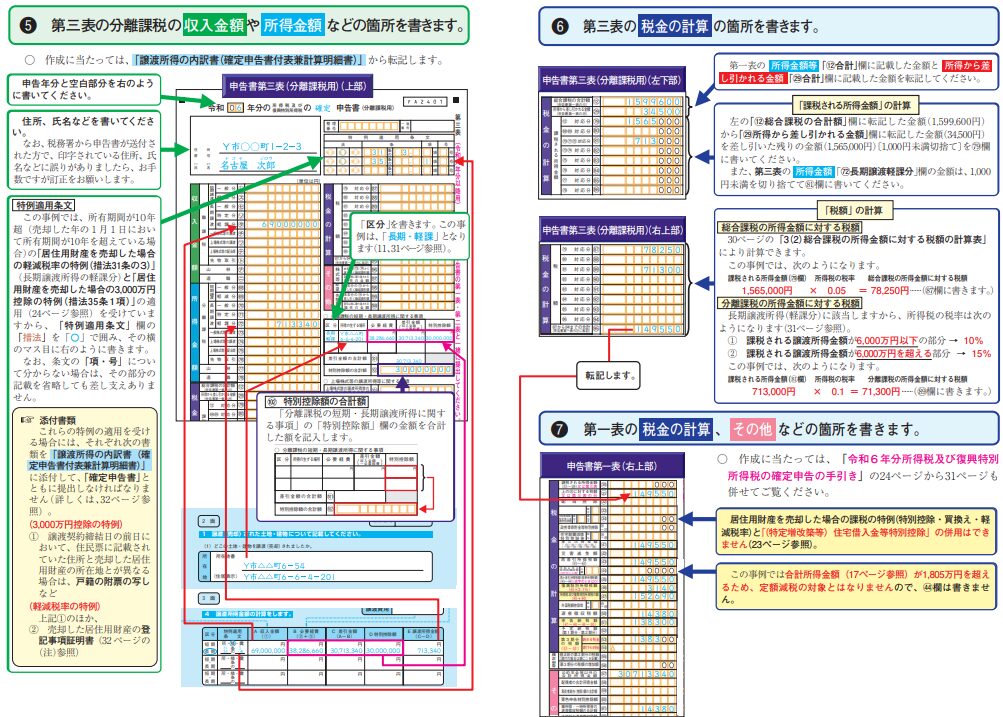

確定申告書の書き方

次に、確定申告書の第一表・第二表を記入します。

第一表には給与や年金などの収入金額と所得金額などを、第二表には社会保険料控除などを記載します。

第三表(分離課税用)は、内訳書から転記し、売却したマンションの収入金額や所得金額、特別控除額などを記載します。最後に納める税金を計算して、確定申告書および内訳書の記載は終了です。

確定申告書の提出方法と注意点

譲渡所得の確定申告は、電子申告(e-Tax)または郵送のいずれかの方法で提出します。

電子申告(e-Tax)

電子申告(e-Tax)の最大のメリットは、時間や場所を問わずに申告を行える点です。インターネット環境があれば、自宅やオフィスから税務署にデータを直接送信できるため、税務署に出向く手間が省けます。また、事前に計算やチェックを時間をかけてできるため、記入ミスを防ぎやすいでしょう。還付金の振り込みが郵送での提出よりも早くなる傾向にあるというのも、電子申告の魅力です。

電子申告を行うには、事前準備としてマイナンバーカードと対応するICカードリーダーが必要です(またはe-Tax IDとパスワードを取得)。事前準備をしたうえで、国税庁の公式サイト内「確定申告書等作成コーナー」にアクセスし、画面の指示に従って必要事項を入力します。譲渡所得の内訳書や確定申告書を作成し、電子署名を付与してデータを送信して申告完了です。送信後は、電子申告の控えや送信完了通知を必ず保存しておきましょう。

郵送提出

郵送提出は、書類を手書きまたは印刷して郵送する方法で、オンライン手続きに不慣れな方に適しています。インターネット環境がなくても対応できるため、幅広い状況に対応可能な方法です。

郵送提出を行う場合は、確定申告書、譲渡所得の内訳書、申告書第三表を作成し、必要な添付書類(売買契約書の写しや住民票など)を揃えます。作成した書類を封筒にまとめ、所轄の税務署宛に郵送しましょう。追跡可能な「簡易書留」や「特定記録郵便」で送ると、到着を確認でき安心です。

譲渡所得税の計算方法とシミュレーション

マンションを売却した際に発生する譲渡所得税は、売却価格や取得費、譲渡費用などを基に計算します。以下では、計算手順を段階的に解説し、具体的なシミュレーションもご紹介します。

まずは「譲渡所得税」を求める計算式を頭に入れておきましょう。

譲渡所得 =譲渡価格 - 取得費 - 譲渡費用

譲渡所得税=譲渡所得×税率

譲渡所得税の計算のためには、まずは譲渡所得を求める必要があります。手順を見て行きましょう。

譲渡所得の計算手順

譲渡所得は、以下の4つの手順で計算します。

手順①譲渡価格の算出

計算式の①「譲渡価格」は、マンション売却によって得た金額の総額です。

具体的には、以下の計算式で算出します。

譲渡価格 = マンションの売却金額 + 固定資産税・都市計画税清算金

「マンションの売却金額」は、そのままマンションを売った金額です。

「固定資産税・都市計画税清算金」とは、売主が前払いで納税していた固定資産税・都市計画税を、日割り計算して清算した金額となります。引き渡し日以降の固定資産税・都市計画税は買主が負担するため、引き渡しの清算で税金の一部が戻ってくるということです。

たとえば、1年分の固定資産税・都市計画税10万円を売主が前払いしており、6月末に買主にマンションを引き渡した場合、日割り清算した5万円が買主から売主に支払われます。

この金額をマンションを売った金額に足したものが、「譲渡価格」です。

なお、売却時に買主から受領する金銭に、マンションの管理費や修繕積立金を日割り清算したものが含まれる場合もありますが、これは譲渡価格としては扱えません。

手順②取得費の計算

取得費は、マンションを購入した際の価格や購入にかかった諸費用を指します。以下のような項目が含まれます。

| 購入価格 | 契約書に記載された金額 |

|---|---|

| 諸費用 | 登記費用や不動産会社への仲介手数料、司法書士報酬など |

| 減価償却費 | 建物部分の価値が年々減少する分を差し引く 減価償却費 = 建物購入価格 × 0.9 × 償却率 × 経過年数 |

取得費を求めるための計算式は、以下の通りです。

取得費 = 売却したマンションの取得費用 - 減価償却費相当額

マンションの取得費用には、物件の購入代金のほか、不動産会社に支払った仲介手数料や登録免許税などの税金、リフォーム代や設備費なども含まれます。

さらに取得費の計算時には、マンションの経年劣化分=資産価値の減少分も考慮されるというのも重要なポイントです。この建物の価値の減少分のことを「減価償却費」と呼び、マンションの取得費用から減価償却費を差し引くことで、「取得費」を算出します。

「減価償却費相当額」の算出方法

マンションの建物部分は、築年数が経過するほど劣化するものであり、価値も低下していきます。一方、土地部分は経年によって劣化するものではありません。

つまり、減価償却費を算出するのはマンションの建物部分だけとということです。

減価償却費相当額(居住用マンション) = 建物購入価額 × 0.9 × 償却率 × 経過年数

償却率は、建物の構造別に以下の数値をあてはめます。

| 木造 | 0.031 |

| 木骨モルタル造 | 0.034 |

| 金属造(骨格材の肉厚4mm超) | 0.020 |

| 金属造(骨格材の肉厚3mm超4mm以下) | 0.025 |

| 金属造(骨格材の肉厚3mm以下) | 0.036 |

| れんが造、石造、またはブロック造 | 0.018 |

| 鉄骨鉄筋コンクリート造または鉄筋コンクリート造 | 0.015 |

たとえば、鉄筋コンクリート造のマンションを10年前に5,000万円で購入し、その内、建物部分の購入額が2,500万円だったときの減価償却費相当額は、以下のようになります。

2,500万円[建物部分]×0.9×0.015[償却率]×10年[経過年数]=337.5万円

手順③譲渡費用の計算

譲渡費用はマンションの売却にかかった費用で、以下のような項目が該当します。

- 売却時の仲介手数料

- 売主負担の印紙税

- 売主負担の修繕費用

- 契約解除に伴う違約金 等

取得時の経費として「登録免許税」は認められますが、売却時の「抵当権抹消費」は含まれませんのでご注意ください。

手順④譲渡所得の計算

上記で算出した「譲渡価格」「取得費」「譲渡費用」を基に、譲渡所得を計算します。

譲渡所得 = 売却価格 – (取得費 + 譲渡費用)

下記の物件を例に、譲渡所得を計算してみましょう。

- 売却価格:4,000万円

- 取得費:2,500万円(減価償却費を考慮済み)

- 譲渡費用:200万円

この場合、譲渡所得は以下のように計算されます。

譲渡所得 = 4,000万円 – (2,500万円 + 200万円) = 1,300万円

譲渡所得税額の計算方法

譲渡所得が算出できたら、税額を計算します。譲渡所得税の税率は、マンションの所有期間によって異なります。

| 所有期間 | 区分 | 税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.63% |

| 5年超 | 長期譲渡所得 | 20.315% |

例えば、譲渡所得が1,300万円のマンションを売却したのが、所有期間4年の場合と6年の場合では、税率はそれぞれ以下のように計算されます。

税率:39.63%(短期譲渡所得)

税額:1,300万円 × 20.315% ≒ 264万円

税率:20.315%

税額:1,300万円 × 39.63% ≒ 515万円

譲渡所得税の計算にはさまざまな要素が関係するため、正確な計算を行うためには、手順や取得・譲渡にかかった費用などをしっかり把握することが重要です。

マンション売却時に適用できる控除と特例

マンション売却時には、譲渡所得税を軽減できるさまざまな控除や特例を利用することができます。以下では、代表的な3つの制度について簡潔に解説し、それぞれの適用条件をまとめます。

3,000万円の特別控除特例

マイホーム(居住用財産)を売却した場合、譲渡所得から最大3,000万円を控除できる特例です。この控除を利用すれば、譲渡所得税を大幅に軽減、もしくは0円にすることも可能です。

適用要件と必要書類

3,000万円の特別控除特例は、以下の条件をすべて満たす場合に適用されます。

- 自らが住んでいた不動産を売却した

- 過去2年間で当該の特例もしくは譲渡損失に関しての特例が適用されていない

- 過去2年間でマイホーム買い替えや交換に関しての特例が適用されていない

- 売却した不動産や土地において、収用などの場合の特例が適用されていない

- 災害による滅失家屋の敷地の場合は、退去時から3年以内に売却している

- 売主と買主が、親子や夫婦などの特別に近しい関係でない

以上は概略した文言ですが、これらを満たす場合に3,000万円の特別控除特例が認められます。

必要な書類

3,000万円特別控除特例の適用には、先述の自分で用意する書類と併せて「住民票除票」を提出する必要があります。住民票除票は売却から2ヶ月経過後に、所在地の役所で受け取れます。

その他、詳しい要件などについては、国税庁の「マイホームを売ったときの特例」をご参照ください。

10年以上所有していた場合の軽減税率特例

マイホーム(居住用財産)を10年以上所有していた場合、譲渡所得に対する税率が軽減される特例です。通常の長期譲渡所得の税率(20.315%)よりも低い税率が適用され、税負担を抑えることができます。

適用要件

この特例を適用するためには、以下の条件をすべて満たす必要があります。

- 国内にある自ら居住していた不動産を売却する、もしくは

不動産と併せてその土地も売却する - 売却した年の元日時点で当該の不動産や土地を所有している期間が10年を超えている

- 過去2年間で当該の特例もしくは譲渡損失に関しての特例が適用されていない

- 当該の不動産や土地でマイホーム買い替えや交換に関しての特例が適用されていない

- 売主と買主が、親子や夫婦などの特別に近しい関係でない

この特例が適用されると、課税長期譲渡所得金額に対して以下の軽減税率が適用されます。

| 6,000万円以下の部分 | 14.21% |

|---|---|

| 6,000万円を超える部分 | 20.315% |

この軽減税率の適用により、譲渡所得税の負担を大幅に軽減することが可能です。

適用に必要な書類

軽減税率特例の適用には、先述の「3,000万円特別控除特例」で必要な書類に加えて、当該の不動産の「登記事項証明書」を提出する必要があります。

詳しくは、国税庁の「マイホームを売ったときの軽減税率の特例」をご参照ください。

マイホームを買い換えたときの特例

自宅マンションの売却に合わせて、新たに住み替えるための不動産を購入した場合に、その年に発生した利益に対する課税を将来に繰り延べられるという特例です。

例えば3,000万円で購入した自宅マンションを5,000万円で売却したとします。この場合、通常であれば売買で発生した2,000万円を課税対象として譲渡所得税を算出します。しかし同時に新しくマイホームを購入して特例の適用を受けると、売却した年の譲渡益への課税はされず、新しいマンションを将来譲渡(売却)するときまで課税が繰り延べられる、という仕組みです。

適用要件

マイホームの買換え特例の適用を受けるためには、「3,000万円特別控除特例」や「軽減税率特例」などで挙げられたような要件に加え、以下の5つの要件を満たしている必要があります。

- 当該の不動産の売却額が1億円以下である

- 購入する不動産の延床面積やが50平方メートル以上、かつ土地の面積が500平方メートル以下である

- 売却した年を挟んで3年の間に新居とする不動産を購入する、また一定期限までに入居する

- 購入する不動産が耐火建築物の中古物件である場合、築25年以内のものである、もしくは一定の耐震基準を満たしている

- 購入する不動産が耐火建築物でない中古物件である場合、築25年以内のものである、もしくは取得期限までに一定の耐震基準を満たす見込みがある

適用に必要な書類

マイホームの買換え特例の適用には、先述の確定申告に必要な書類に加えて、以下の書類を提出する必要があります。

・買換資産の明細書

・先行取得資産に係る買換えの特例の適用に関する届出書

・代替資産の取得期限延長承認申請書

・売却した不動産の「登記事項証明書」

・購入した不動産の関連書類(売買契約書など)

その他詳しくは、国税庁の「特定のマイホームを買い換えたときの特例」をご参照ください。

なお、マイホームの買換えは住宅ローン控除の対象でもあるため、併せて押さえておきましょう。

\ マンション売却の一括査定はこちら /

マンション売却で「譲渡損失」が出た場合の対応

マンション売却においては、損失が発生してしまう(譲渡所得がマイナスになる)ケースも存在します。

マンション売却によって損失が発生した場合、同年度に発生したほかの所得(給与所得など)と損益通算することで、その年の税金が安くできる可能性があります。

またその年に損失を控除できなかった場合でも、場合によっては最大3年間は繰り越せるケースもあります。以下で控除の特例について、詳しく見ていきましょう。

マイホームを買い換えた場合の譲渡損失の損益通算と繰越控除の特例

居住用の不動産を買い換えたことで譲渡損失が生じた場合に、同じ年のほかの所得(給与所得や事業所得から控除(損益通算)できる特例です。

適用要件

この特例が認められるためには、以下のそれぞれの要件を満たしている必要があります。

<売却したマンションに関して>

- 5年以上所有していた

<購入した不動産に関して>

- 延床面積が50平方メートル以上である

- 売却した年を挟んで3年の間に購入した

- 購入した年の大晦日の時点で、ローンが10年以上残っている

- 購入した翌年の大晦日までに入居する見込みがある

適用に必要な書類

この特例の適用には、以下のような書類を提出する必要があります。

- 確定申告書

- 居住用財産の譲渡損失の金額の明細書

- 居住用財産の譲渡損失の損益通算および繰越控除の対象となる金額の計算書

- 売却した不動産の登記事項証明書

- 売却した不動産の売買契約書

- 住民票の除票

- 購入した不動産の登記事項証明書

- 購入した不動産の売買契約書

- 年末時点での住宅ローンの残高証明書

- 住民票

なお譲渡損失の額が大きく、損益通算を行っても控除しきれなかった分に関しては、マンションを売却した翌年から3年までであれば繰越すことが可能です。

特定居住用財産の譲渡損失の損益通算と繰越控除の特例

住宅ローンの返済が残っているマンションを売却して譲渡損失が生じた場合に、同じ年のほかの所得と損益通算できるという特例です。

適応要件

この特例が認められるためには、売却した不動産に関して以下のそれぞれの要件を満たしている必要があります。

- 5年以上所有していた

- 売買契約を結ぶ前日の段階で、住宅ローンが10年以上残っている

なおこちらの特例も、売却した年の損益通算で控除しきれなかった場合は、翌年から3年間までは繰り越して損益通算できます。

イイタン相談室には、こんな相談も寄せられています。

- 売却損が出た場合でも確定申告は必要ですか? →専門家の回答はこちら

- 特例を使って税金を減らす方法があると聞きましたが、詳しく教えてください →専門家の回答はこちら

- 相続した物件を売って申告が必要に。何年分さかのぼれば? →専門家の回答はこちら

マンション売却の確定申告についてのよくある質問

マンション売却後の確定申告の方法まとめ

- マンションを売却した後の確定申告は、譲渡所得(売却の利益)が出た時に必要

- 確定申告をすることで税金が安くなる特例がある

- 譲渡所得が出ない場合でも、確定申告により節税や税金還付を受けられる可能性もある

- 譲渡益の有無や適用する特例によって、確定申告の手順と必要書類が異なる

マンション売却後の確定申告の方法や内容について解説してきました。

マンション売却の際には、利益が出るケースもあれば損失が出るケースもあり、それぞれすべき確定申告の内容も異なります。とはいえ、確定申告や納税が必須なのは、売却益(譲渡所得)が出たときのみです。

どれくらいで売れそうかが把握できていれば、確定申告の準備をしておく必要があるのかが分かります。

お手持ちのマンションがいくらで売れるか気になる方は、下記から査定依頼が可能です。マンション名を入力すると住所が自動で入力され、わずか60秒ほどで最大6社の不動産会社に査定依頼できます。この機会にぜひご活用ください。

\ マンション売却の一括査定はこちら /

保有資格:公認会計士・税理士

曾我隆二

神奈川県藤沢市出身、神奈川県立湘南高等学校卒業、一橋大学商学部卒業後、1986年に野村證券株式会社(3年間)、1989年に株式会社リクルート(4年半)を経て、公認会計士の世界へ。中央クーパース・アンド・ライブランド・アドバイザーズ株式会社(中央監査法人グループ)を経て、2003年に公認会計士曾我事務所として独立開業し、現在は千代田区二番町にてSKIP税理士法人に組織変更し、代表社員。2017年8月に社会福祉法人虹の会(川崎市)を設立し、理事長として保育事業にも携わる。また、2019年4月には、SKIP監査法人を設立し代表社員に就任。

\不動産の悩みは無料で専門家に相談しよう/

〇あなたのお悩みに沿った専門家からアドバイスや注意点など様々な回答が届きます。

〇会員登録不要、無料で相談ができます。

〇匿名相談となるのでプライバシーも守られています。

※相談後、不動産会社などから連絡がくることはありません。

マンションの売却や購入、相続のトラブルなど、不動産に関するお悩みはありませんか?

ひとりで悩みを抱え込まず、専門家へ相談してみましょう!