マンション売却時の「減価償却費」とは?計算方法や譲渡所得への影響、税金控除まで徹底解説!

マンションを売却するには、確定申告によって納税することまで事前に考えておかなければなりません。その際に重要となるのが、減価償却費です。

本記事では、マンション売却時の減価償却費の計算方法や節税に役立つ税金控除を分かりやすく解説します。

マンション売却時に知っておきたい「減価償却費」とは

「減価償却」と聞いてもいまいちピンと来ない方も多いと思いかもしれません。減価償却は、マンションとのような関係にあるのでしょうか。

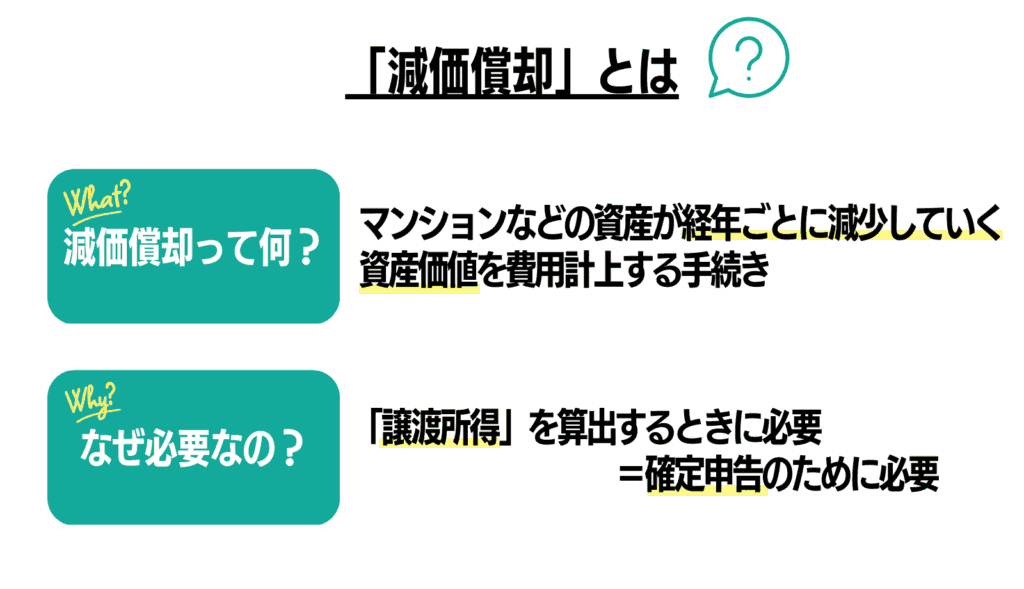

「減価償却」とは?

減価償却とは、経年ごとに減少していく資産価値を費用計上する手続きを指します。

マンション売却時における減価償却の重要性

マンションなど、時間の経過とともに価値が減っていく資産を「減価償却資産」と呼びます。

たとえば、5,000万円で購入したマンションは、会計上ずっと5,000万円の価値を保つことはありません。そのため、取得時に5,000万円を計上するのではなく、数年にわたって必要経費として計上していくのが妥当です。減価償却は、取得した金額を一定の法則で数年間にわたって配分して経費計上していく手続きです。

建物と土地の減価償却の違い

マンションは一見すると1つの不動産のように見えますが「土地」と「建物」に分かれます。

減価償却するのは、マンションの建物部分だけです。土地も価値が変動しないわけではありませんが、経年によって価値が落ちるものではないからです。

一方、建物は経年によって劣化していくものです。減価償却資産には、建物のほかコピー機やパソコンなどが挙げられます。いずれも、永年にわたって使用できるものではありません。そのため、マンションは建物のみ取得した金額を一定の期間に分散して経費計上していきます。

建物と土地の価格の按分方法

マンションの購入価格には、建物と土地の両方の価格が含まれています。しかし、減価償却の対象となるのは建物部分のみのため、売却時や減価償却費を計算する際には、それぞれの価格を適切に「按分(あんぶん)」する必要があります。

按分方法としては、以下の2つが一般的です。

1.売買契約書や重要事項説明書に記載された内訳を使う

売買契約書などに「建物:4,000万円、土地:2,000万円」のような内訳が明記されている場合、その比率を用いて計算するのが原則です。ただし、売買契約書に記載されていたとしても、それが評価額から著しく乖離しているなどの場合は妥当ではありません。

2.固定資産税評価額の割合を使う

内訳が明記されていない場合、あるいは売買契約時の内訳などが不合理な場合は、固定資産税の評価額をもとに建物と土地の割合を算出します。たとえば、評価額が建物2,000万円、土地1,000万円であれば、建物:土地の比率は2:1とみなされ、購入金額6,000万円のうち4,000万円が建物部分と推定されます。

マンション売却と減価償却の関係

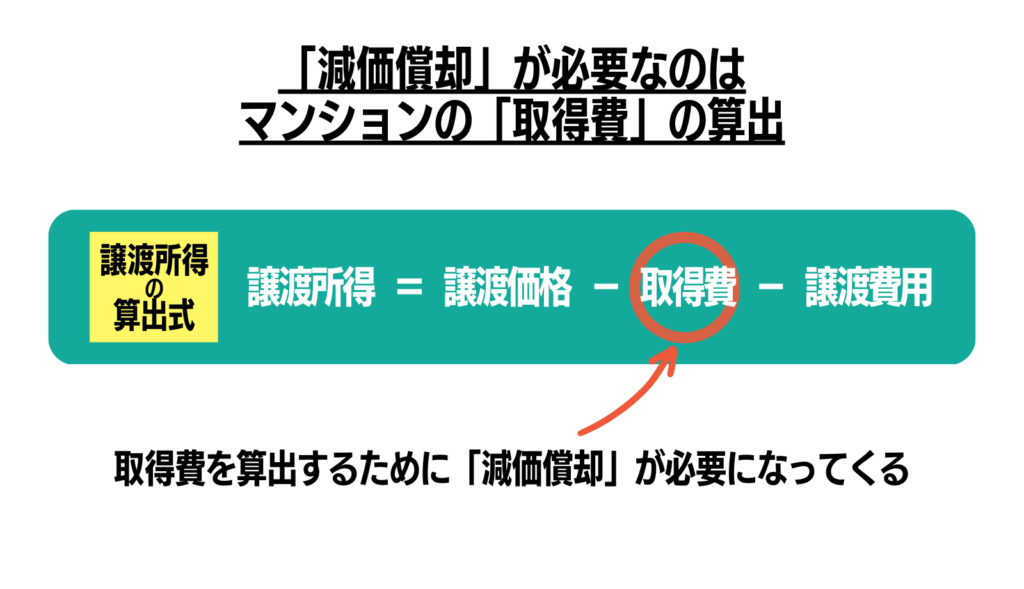

マンション売却で減価償却のことを理解しなくてはならない理由は、主に「譲渡所得」を算出するときに必要なためです。

譲渡所得とは、簡単にいえばマンション売却によって得た利益です。譲渡所得には、譲渡所得税(住民税・所得税)が課されます。

譲渡所得を算出するための「取得費」は、マンションの取得にかかった費用から減価償却費を引いて算出します。マンション売却の翌年には確定申告によって譲渡所得額や税額を申告するため、減価償却費の算出が求められるのです。

減価償却費は「取得費」の算出で必要になる

譲渡所得の算出式は、以下のとおりです。

譲渡所得 = 譲渡価格 - 取得費 - 譲渡費用

「譲渡価格」とは、マンションを売って得た金額を指します。「取得費」はマンションを取得した金額、「譲渡費用」は売却にかかった経費です。

ただし、取得費は単純にマンションの購入費用ではありません。先述のとおり、マンションは経年ごとに価値を落としていきます。さらに、マンション取得時にも「経費」がかかっているはずです。よって、価値の低下分や取得にかかった費用を加味して「取得費」を算出します。

つまり、譲渡所得を計算する上で必要な取得費の算出のために、減価償却費が必要になってくるのです。

減価償却を踏まえた各税額の計算方法

ここからは、具体的に「減価償却費」「譲渡所得」「譲渡所得税」の計算方法を見ていきましょう。

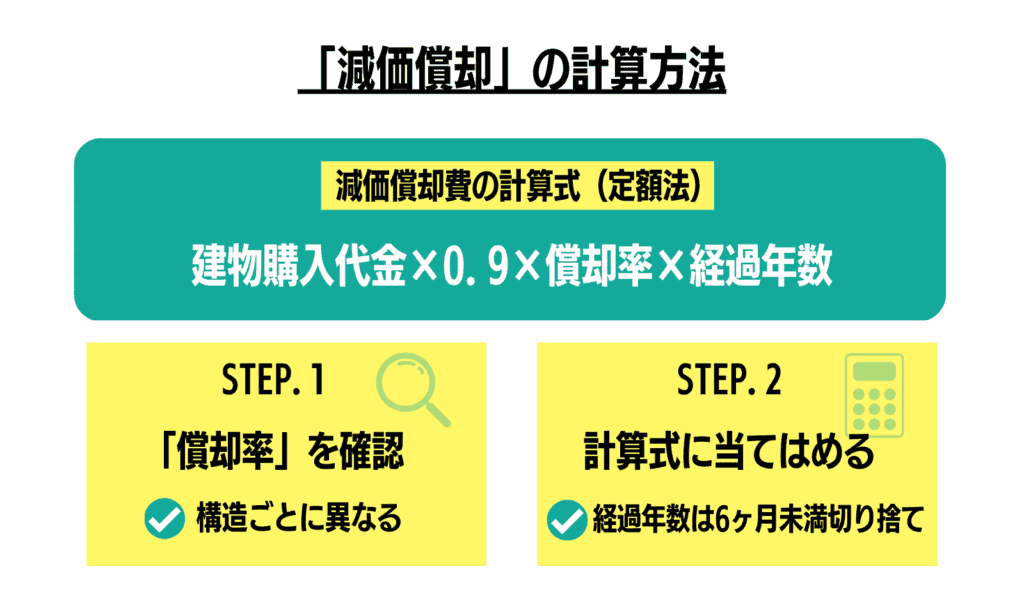

マンションの減価償却費の計算方法

まずは、減価償却費の計算式を見てみましょう。

減価償却費(定額法)=建物購入代金 × 0.9 × 償却率 × 経過年数

構造によって異なる「償却率」は次のとおりです。

償却率とは、1年でどれだけの価値が低下するかの割合です。不動産の償却率(非事業用)は、構造や用途によって以下のように異なります。

| 建物構造 | 非事業用 | 事業用 |

|---|---|---|

| 木造 | 0.031 | 0.046 |

| 木骨モルタル造 | 0.034 | 0.050 |

| 金属造(骨格材の肉厚4mm超) | 0.020 | 0.030 |

| 金属造(骨格材の肉厚3mm超4mm以下) | 0.025 | 0.038 |

| 金属造(骨格材の肉厚3mm以下) | 0.036 | 0.053 |

| 鉄骨鉄筋コンクリート造または鉄筋コンクリート造 | 0.015 | 0.022 |

鉄骨鉄筋コンクリートまたは鉄筋コンクリート造の自己居住用のマンションの償却率は「0.015」です。

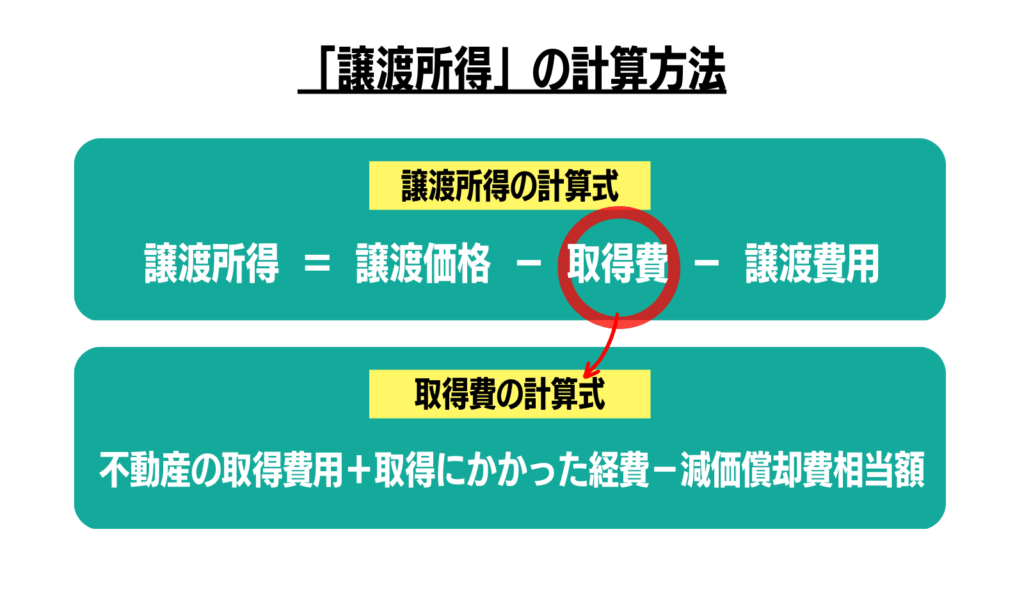

マンションの譲渡所得の計算方法

続いて、譲渡所得の計算式は以下の通りです。

譲渡所得 = 譲渡価格 - 取得費 - 譲渡費用

おさらいになりますが、「取得費」は「マンションを取得した代金」から「建物の減価償却費」を差し引き、「取得にかかった経費(仲介手数料など)」を計上した金額です。

取得費=不動産の取得費用 + 取得にかかった経費 - 減価償却費相当額

減価償却費の計算方法はここまで解説したとおりですが、「取得にかかった経費」とはマンション購入にかかった仲介手数料や印紙税などの諸費用のことをいいます。

上記計算式を見ていただければ分かりますが、「取得にかかった経費」が増えれば「取得費」が増え、結果的に「譲渡所得」を引き下げることができます。譲渡所得税は譲渡所得に対して課税されるため、経費にできるものは漏れなく計上するようにしましょう。

譲渡所得税の計算方法

譲渡所得がプラスになった場合には、譲渡所得税が課せられます。譲渡所得税は、住民税と所得税、復興特別所得税で構成される税金です。

税率は、マンションを所有していた期間によって次のように異なります。

| 所有期間 | 住民税 | 所得税 | 復興特別所得税 | 合計 |

|---|---|---|---|---|

| 長期譲渡(所有期間5年超) | 5% | 15% | 0.315% | 20.315% |

| 短期譲渡(所有期間5年以下) | 9% | 30% | 0.63% | 39.63% |

なお、ここでいう「所有期間」は、売却した年の1月1日時点の所有期間となりますのでご注意ください。

【シミュレーション】マンションの減価償却費を実際に計算してみよう

計算式だけでは想像しにくいてため、ここからはマンションの減価償却費の算出シミュレーションをしながら計算方法を解説していきます。

シミュレーションで用いるモデルケースは、以下の通りです。

・10年前に5,000万円(建物:2,000万円 土地:3,000万円)の自宅マンションを購入

・マンションは鉄筋コンクリート造

・取得から9年7ヶ月後に売却

では実際に、上記条件で減価償却費を計算していきます。

step1.「償却率」を確認

まず、マンションの構造別に異なる「償却率」を確認します。

今回のシミュレーションは非事業用の鉄筋コンクリート造のマンションなので「0.015」が償却率となります。投資用鉄筋鉄骨コンクリート造または鉄筋コンクリート造のマンションであれば、償却率は「0.22」です。

step2.減価償却費の計算式にあてはめる

償却率が分かったところで、建物の購入代金・償却率・経過年数を減価償却費の算出式にあてはめていきましょう。なお「経過年数」は6ヶ月以上の端数は1年とし、6ヶ月未満の端数は切り捨てます。

モデルケースは「取得から9年7ヵ月後の売却」のため「10年」として計算します。

減価償却費(非事業用)=建物購入代金 × 0.9 × 償却率 × 経過年数

2,000万円×0.9×0.015×10=270万円

減価償却費は「270万円」と算出できました。

【注意】事業用マンションの減価償却費の算出方法は異なる

投資マンションなど事業に使われていたマンションの減価償却費は、これまで説明してきた算出方法とは異なる場合があります。少しややこしくなりますが税制が改正されたことにより「取得時期」によって減価償却の計算方法が異なるので注意が必要です。

▼旧定率法

| 取得時期 | 償却率 |

|---|---|

| 平成19年3月31日まで | 耐用年数に応じて異なる |

▼250%定率法

| 取得時期 | 償却率 |

|---|---|

| 平成19年4月1日から平成24年3月31日まで | 定額法の償却率を2.5倍にした数値 (定額法の償却率が30%なら75%) |

▼200%定率法

| 取得時期 | 償却率 |

|---|---|

| 平成24年4月1日以後 | 定額法の償却率を2倍にした数値 (定額法の償却率が30%なら60%) |

不動産投資物件の減価償却の方法の詳細は、以下の記事をご参照ください。

300万円以上差がつくことも!?

査定は比較することが重要!

最短わずか60秒の無料一括査定で、あなたのマンションを高く評価してくれる不動産会社にまとめて査定依頼。

取得費が不明な場合の対応とリスク

購入時の書類を紛失してしまったなどし、マンションの取得費用がわからない場合は、本来納めるべき税額より課税額が増えてしまう可能性があるので注意しましょう。

「概算取得費」とは?

本来ならば、マンションの取得費に減価償却費や取得にかかった経費を計上することで譲渡所得額を押さえることができますが、取得費用がわからない場合の取得費は一律売却した金額の5%とみなされます。これを、概算取得費といいます。

たとえば、5,000万円で購入したマンションを3,000万円で売却した場合、取得費用が不明なら取得費を3,000万円の5%、150万円とみなされてしまいます。これでは、次の式で算出される譲渡所得が増え、結果として譲渡所得に対して課せられる税金が跳ね上がるおそれがあります。

譲渡所得 = 譲渡価格 - 取得費 - 譲渡費用

そのため、是が非でもマンションを取得した費用がわかる書類を見つけ、正確な取得費を計上できるようにしましょう。

減価償却による譲渡所得増を軽減する税制特例

譲渡所得税の税率は、決して低いものではありません。マンションの購入費用や売却金額によっては、多額の税金が課される可能性もあります。

しかし、自宅マンションを売却したときには控除特例の適用によって税額を大幅に引き下げることが可能です。ただし、控除特例を適用させるためにもマンション売却後には確定申告が必要となります。確定申告については、下記の記事を参照ください。

1.3,000万円特別控除(マイホーム特例)

マイホーム売却における最も大きな控除特例は、「マイホーム特例」と言われる3,000万円の特別控除です。この特例が適用されれば、譲渡所得の計算式は次のように変わります。

譲渡所得=譲渡価格ー取得費ー譲渡費用ー3,000万円

つまり、3,000万円までの譲渡所得ならゼロとすることができ、結果として課税額もゼロにできるのです。

2.軽減税率の特例

3,000万円特別控除と併用できる特例に「軽減税率の特例」があります。これは、10年以上の長期にわたって保有していた自宅の売却のみに適用できる特例です。

本来なら、譲渡所得への課税率は所有期間5年以下で39.630%(所得税30%+住民税9%+復興特別所得税0.63%)、5年超で20.315%(所得税15%+住民税5%+復興特別所得税0.315%)ですが、軽減税率の特例によって以下の様に税率が引き下がります。

譲渡所得税=課税譲渡所得金額(課税対象)×税率(10%)

6,000万円に満たない場合は、課税対象となる譲渡所得に10%の税率をかけた金額が、譲渡所得税の額となります。他に住民税4%、復興特別所得税0.21%がかかります。

譲渡所得税=(課税譲渡所得金額(課税対象)−6,000万円)×税率(15%)+600万円

6,000万円を超える場合は、課税対象となる譲渡所得から6,000万円を差し引き、それに15%の税率をかけた金額に600万円たした金額が譲渡所得税の額となります。他に住民税5%、復興特別所得税0.315%がかかります。

減価償却に関するよくある質問

減価償却をすると税金が高くなるって本当?

譲渡所得=売却価格−(取得費−減価償却費)−譲渡費用 で計算されるため、減価償却費が大きいほど取得費が小さくなり、結果として譲渡所得が増加 し、税額が増えることになります。

住んでいたマンションを賃貸に出していた期間も減価償却できますか?

自宅としていて住んでいた間は「非事業用」、賃貸に出していただ期間は「事業用」として償却します。

減価償却費の計算を間違えるとどうなる?

マンション売却した翌年には確定申告によって譲渡所得額や税額を申告するため、減価償却費の算出が求められます。

「マンション売却×減価償却」まとめ

- 減価償却とは買った不動産を数年に分けて費用として計上する方法。マンションは減価償却の対象になるが、土地は減価償却の対象とはならない。

- 新品で買ったものであっても買った時のままの値段で売ることは難しいため、減価償却の計算式を使って、現時点でのより正確な価格を算出し、資産の把握を容易にすることができる。

- 減価償却費の計算については、建物購入代金・償却率・経過年数の3つの項目を正しく押さえておくことが重要。

- 減価償却費の計算として重要なのが、マンションの取得時期によって、償却率が変わるということに注意する。

- 減価償却費の計算式とシミュレーションを基に、正しい減価償却費を把握することが重要。

- マンション売却時には「譲渡所得税」がかかることを認識しておく。

- 譲渡所得税には軽減の特例もあるため、正しく理解し、損をしないように準備しておくことが重要。

マンションの売却の確定申告時に必要になる減価償却費について詳しく解説しました。

減価償却は一見すると難しく感じる方も多い科目になりますが、一度理解してしまえばそこまで難しい計算式を使いません。ただ、計算間違いや計上漏れなどのリスクを考えると、マンションを売却する時は信頼できる不動産会社や税理士のサポートを受ける方が確実でしょう。マンションの売却で信頼できる不動産会社を探すには、マンションナビをご活用ください。

公認会計士・税理士監修者情報:曾我隆二

■氏名:曾我隆二

■保有資格:公認会計士・税理士

■プロフィール

神奈川県藤沢市出身、神奈川県立湘南高等学校卒業、一橋大学商学部卒業後、1986年に野村證券株式会社(3年間)、1989年に株式会社リクルート(4年半)を経て、公認会計士の世界へ。中央クーパース・アンド・ライブランド・アドバイザーズ株式会社(中央監査法人グループ)を経て、2003年に公認会計士曾我事務所として独立開業し、現在は千代田区二番町にてSKIP税理士法人に組織変更し、代表社員。2017年8月に社会福祉法人虹の会(川崎市)を設立し、理事長として保育事業にも携わる。また、2019年4月には、SKIP監査法人を設立し代表社員に就任。